玻璃半年报:供需矛盾增加 旺季预期不应过度乐观

2018-07-11 09:09:47 招金期货 孙一鸣摘要

从供给端看,虽然年前沙河地区生产线停产对当时产能影响较大,但因行业的经营效益较好叠加高额的冷修成本,在年后多条生产线点火复产且冷修生产线较少,产能也因此快速修复,截止到今日,去年因环保停产造成的部分产能缺失已被修补。从政策方面来看,环保政策影响下的产能减少并不意味着玻璃行业真正进入了减产周期,除非行业生存环境急剧恶化,否则2018下半年的供给压力依然较大。

从成本端看,目前玻璃行业成本普遍偏低,因而从成本端难以对价格形成有效支撑,下半年预计玻璃生产成本难有大幅增加,后期将以稳定或小幅上涨为主。

从需求端来看,未来表现将较2017年同期偏弱,其一主要是建筑玻璃需求存在下降空间,而汽车和出口增量相对有限且所占比例较小,其二则是从空前的政策管控力度来看将对未来整个建筑行业产生较大影响。所以从中长期来看,低附加值的玻璃需求整体趋弱的格局难变,未来的机会主要出现在阶段性的旺季需求改善和产品结构的升级。

纵观2018上半年玻璃行情,在冬季厂家持续挺价的情况下,年初的玻璃价格持续维持高位,贸易商和加工企业囤货意愿较低,生产企业库存增速创近几年以来的高点,春节后更是有多家企业库存堆积严重,因此年初玻璃价格高位承压。而三四月份的需求滞后更是对当时的市场信心造成严重打击,玻璃价格也因此快速下滑,部分区域甚至一周多次大幅度下调价格以减轻库存压力。后随着价格的大幅下滑和需求端的持续恢复,下游信心有所改善,厂家出库也相对好转,玻璃价格再度逐渐回升至今。目前除个别厂家受销售策略影响库存仍然堆积严重之外,全行业库存压力偏低。从供给端来看,上半年生产线大量复产,年前因环保问题而减少的产能目前已在其他地区补足,行业总体供应量偏高,下半年生产企业又受到行业高额利润率的吸引加速复产,从目前已有的复产计划来看,7-10月份将有约7300t/d的产能逐渐投放,下半年产能也将达到近两年内新的高峰;从需求端来看,上半年需求除时间上有所滞后外,在总体订单量上也下滑了接近10%,虽然当前时间已逐渐接近金九银十的传统旺季,届时需求也将在各房企加速赶工的情况下或有所提振,但在目前玻璃行业高供给、高价格的情况下,后期建筑材料行业又受到房地产高压政策的持续影响,我们对本轮价格的上方空间也不应盲目乐观,甚至晚些时候一旦需求出现拐点,后市市场情绪也将逐渐转入悲观。

1

行情研判:震荡上行,拐点将至

2017年末的玻璃价格在当时环保政策的影响下出现了超预期的大幅上涨,而在年后的淡季中生产厂商又始终坚持挺价的策略造成年后玻璃市场库存、价格双高的局面,故其部分时间的价格已完全脱离市场实际的供需格局,反而更多是由政策和产业规划所引导。进入2018年初期,玻璃期价始终高位震荡,在年后宏观预期较为悲观的情况下,期货带领现货完成了一轮快速的价格回落,部分区域的库存压力也得到小幅释放。年前行业在冬季环保加采暖季限产政策的影响下价格重心略有上移,而需求方面较之当时并无太大增长,上半年实际需求稍逊预期,因而无论是黑色系还是玻璃期货在2017下半年的炒作热点一直围绕着供给侧改革,由于玻璃民营企业较多,政策关注较小,因而对于玻璃的环保政策炒作无论是从反应速度还是炒作力度上都略微弱于黑色系品种,但在围绕供给侧改革的同时,下游需求端的变化也同样不容忽视。在下半年这种供给端快速投放产能且价格高企的情况下,即便短时需求尚可提振,但其后表现较之以往也很难有大的突破,甚至稍远期需求端的拐点或将成为压死骆驼的最后一根稻草。

|

如图1所示,2018上半年年玻璃期货价格走势已超出多数人预期,本质上已经脱离传统运行规律的框架,淡季价格较为强势,但由于年后需求远不及预期,玻璃期价快速回落。就整个运行区间来说,目前下方仍受到仓单成本制约,加之合约制度规则的变化(利于买方),期价容易出现升水于沙河地区现货含税价格但贴水实际仓单成本的情形,这种情况也是目前市场多头氛围浓郁的主因之一,目前从基本面上来说,供给端持续释放给玻璃价格的上方空间造成较大压力,但时间上已临近传统旺季,玻璃需求将会受到短时提振,下方将受到需求提振和仓单成本制约的影响逐渐上移,上方则是受到高产能和需求拐点预期的压制,后市大概率呈现近强远弱格局。

2

宏观:经济筑底之路道阻且长

外围风险不容忽视

美联储最终还是在2017年末实现了本轮周期的第四次加息并且特朗普也提出了税改的计划,近期又正式发动了对华贸易战;英国和欧洲国家的一些动作也与美联储的加息类似,而这些事件的影响并不是消息公布或是事件来临时的短时冲击,反而是一个漫长发酵和缓慢释放的持续性过程,本质上是有关国家试图改变自身处境、实现自身利益诉求的措施,在某种程度上,损害他国利益是难以避免的,不管是美国还是欧盟和英国,对于中国而言,无疑都是容易产生冲击的市场。因此,我们其实不必太在意新当选美国总统特朗普的某些言论,而是更应该关注其刺激政策对中国制造业的影响,当然也包括美国若真的进行海外收缩而给中国留出的输出空间。此外,其他潜在的地缘政治冲突、恐怖袭击等因素也容易改变或影响有些区域的格局,进而影响资源价格或是带来某种动荡。总而言之,我们外围环境并不太乐观,不管是出口商品还是输出产能,都面临一定困难和阻力。

经济“L”型仍延续,宽松空间已有限

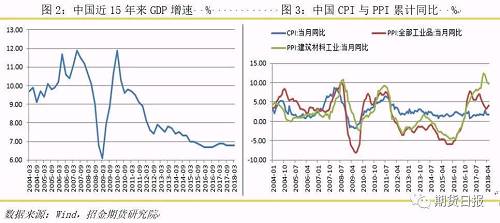

经济增速下滑是一个无可争议的事实,且至今未有走出低谷的明显迹象。如图2、图3所示,单从GDP增速变化来看,其已处于近15年来的较低水平,仅略高于2008年底至2009年初时,且近年来呈现小幅下滑的态势;实际上,若是对2008年金融危机和之后的大规模刺激等因素做适当的修正,我们可以发现,我国经济形势自2007年便开始步入下行通道,呈现出较为明显的“L”型走势,且尚未出现成功筑底迹象。而CPI和PPI指标来看,CPI近两年来于0-2%窄幅区间内波动,这并不能说明我们对通胀的有效控制,更多的是反映出消费的低迷;PPI指标自16年年初触底之后,开始快速回升,只是我们需要注意到的是,工业企业盈利的改善和产品价格的上涨,其主因更多的是政策性的压缩供给所引发价格上涨,而不是工业的自我好转。

|

当然,政策性因素导致经济出现波动也是常见现象,甚至是必然现象。近年来为维持一定经济增速、避免出现局面失控的可能性,世界各国包括中国政府一直没有放弃宽松政策。不过,随着实际利率水平的上升,以及资金迟迟不流入实体经济等现象,我们可以选择的宽松政策余地越来越少,2018下半年降息的概率大为降低,降准或其他释放流动性的措施又很可能不会对实体经济产生实际帮助,反而会增大金融风险,因此,2018年的货币宽松局面也不应过度乐观,刺激政策或将更多的从财政政策以及政府主导的投资着手,逐渐引导资金流入实体经济。

供给侧改革之外,需求侧同样是关键

自2016至今,供给侧改革和环保监察贯穿始终,在过去的几年中,供给过剩已然成为各行各业的一种普遍现象,哪怕是某些个别行业当前暂时处于供不应求的较好境地,比如早年的光伏和太阳能产业,但在盲目投资热情之下,终将重蹈其他行业的覆辙。因此,从源头入手,在供给端想办法更切合实际,也容易取得立竿见影的效果。退一步讲,即便不考虑宏观和政治层面的因素,供需格局一旦因为需求端的衰减而失衡,供给端必然也面临调整压力,要么主动调整以适应大环境,要么被市场淘汰。只是因国内体质及经济结构构成等多方面因素,如国企、就业、地方保护等,导致某一行业在主动去产能方面缺乏足够的动力和魄力。由此可见,政府主导下的供给侧改革显然能够起到更加显著的效果,前提是这一政策能够在地方政府层面得到切实的贯彻落实——这需要地方上较大的魄力。但外力作用下的供给侧收缩之后,工业品的供需格局将能够得到一定的改善,商品价格有望连续上涨,但这并不意味着社会财富的真正增加,毕竟产出在减少,若需求端不能同时发力,那么高企的成本端反而容易对经济形成不利冲击。因此,在后续的政策中,如何抑制供给反弹,刺激需求,以及防止成本持续上涨成为改善工业经济整体格局的核心。换言之,经济的真正筑底成功并走出低谷,政策性因素是一方面,但更多的是实体经济实现自我修正进入良性循环,在此之前,任何预设的数值性目标均不足以说明底部周期的结束。

3

基本面:供需结构临近拐点

行业供需状况总览

|

如上图所示,自2011年后玻璃行业已陷入长期的供需矛盾中,玻璃价格在其阶段性矛盾缓解时出现上涨,但行业结构性供给过剩问题仍旧突出。就近两年而言,于2017年5月份供给和需求都达到了阶段性顶部之后,玻璃产能因淡季检修、搬迁等其他原因出现了小幅度的滑落,年底又因环保检查等问题,沙河地区关停了9条存在未批先建、批建不符或未办领环保排污许可证的生产线,影响当时日产量约为5800吨/天,占全国运行总产能的3.8%,虽然供给端的快速缩水提振了当时的市场多头氛围,期价也一度快速拉升,但不可忽略的是,在此期间需求量也在同步下滑,只是相对于供给来说略显缓慢。而年后玻璃产能又受到高额利润吸引快速恢复,与此同时需求恢复速度相对较慢,据了解年后行业玻璃加工订单同比下降约30%,在需求逐渐释放至农忙和梅雨季节之前,整体需求也只是在去年的9成左右,因而在供需矛盾再度加剧下生产企业库存快速累积。就目前来看,若无政策强制干预,产能在此行业普遍较高的利润水平下骤减预期较低,而下游行业的需求量在严厉的房地产政策管制之下也难以出现爆发式增长,因而玻璃行业结构性供给过剩问题短时仍无法有效解决,玻璃价格也难以实现稳定上涨。

利润吸引下产能出现快速扩张

|

随着环保政策的频繁出台,玻璃的生产成本也被逐渐抬高;另一方面,因年后玻璃现货市场价格整体偏高且下游需求普遍回落,因而厂家接连调整玻璃价格,在两方面共同作用下,年后行业利润快速滑落。目前沙河地区煤制玻璃利润率已由最高时期的40%左右下降至17.39%左右,从长期趋势图中可以看出,当前利润率仍处于中位偏高水平,且在此较高利润率的引导下,产能骤减预期较小,甚至后期还将有生产线逐渐进行投产,中短期供给压力难减。

|

如上图是玻璃行业实际产能利用率的统计图,图中也验证了玻璃产能正在快速恢复这一点,近月以来玻璃现货市场在生产企业主动提价的带动下,市场氛围有所好转,产能在年后也出现快速恢复。上半年以来生产线复产12条,合计恢复日熔化量7910吨/天,共冷修生产线6条,减少日熔化量3400吨/天,行业生产能力净增加4510吨/天,实际产能利用率增长大约4%,至此去年因环保问题而关停的产能已基本弥补;按接下来生产企业的复产计划来看,7-10月份还将有10条生产线预备点火,合计投产达到7100吨/天,生产线计划未定。目前行业产能利用率为72.17%,调整后的实际产能利用率为86.68%,该产能利用率已达行业较高水平,若后期投产计划如期进行,供给压力将再次增加,因而即便我们对于今年的整体需求尚不悲观,但供给端的大量投入也会对价格产生极强的压制作用。

年初库存增速创历年高点

|

如图7所示,年初沙河地区主流厂家库存增速创近几年来高点,且当时生产企业与贸易商合计库存较2017年高出近50%左右,而下游复工后统计市场订单较之去年下滑近30%,市场信心受到严重打击,玻璃现货期货价格均出现大幅下行,市场悲观情绪下贸易商和加工企业备货意向较低,库存也持续在低位运行。随后生产企业通过各种销售政策变相降价,于淡季之前加速了库存消化,因此目前除个别厂商受销售策略影响库存仍然偏高外,多数厂商库存压力尚可承受,而近期玻璃生产企业的频繁涨价又稳定了市场信心,在买涨不买跌的心理因素诱导下,贸易商和加工企业准备开始进行集中补库以备金九银十的传统旺季。从7月中旬之后,预计生产企业出库将继续改善,但此时出货改善多是生产企业到贸易商的库存转移,并不能观察出实际需求的变化。而等金九银十传统旺季到来之后,虽需求有所提振,但同时供给侧也有明显增加,加之届时贸易商抛货,厂家库存将有所回升,因而今年旺季的实际供需能否平衡则有待考察。另一方面,远期建材需求在房地产高压政策的影响下难以持续释放,因而我们判断后市玻璃价格应是近强远弱格局,同时基于基本面的判断,我们对于近期旺季价格也不抱有过高的预期,阶段性的价格上调更多还是由行业政策和仓单成本上移所致。

4

总结及操作建议

从供给端看,虽然年前沙河地区生产线停产对当时产能影响较大,但因行业的经营效益较好叠加高额的冷修成本,在年后多条生产线点火复产且冷修生产线较少,产能也因此快速修复,截止到今日,去年因环保停产造成的部分产能缺失已被修补。从政策方面来看,环保政策影响下的产能减少并不意味着玻璃行业真正进入了减产周期,除非行业生存环境急剧恶化,否则2018下半年的供给压力依然较大。

从成本端看,目前玻璃行业成本普遍偏低,因而从成本端难以对价格形成有效支撑,下半年预计玻璃生产成本难有大幅增加,后期将以稳定或小幅上涨为主。

从需求端来看,未来表现将较2017年同期偏弱,其一主要是建筑玻璃需求存在下降空间,而汽车和出口增量相对有限且所占比例较小,其二则是从空前的政策管控力度来看将对未来整个建筑行业产生较大影响。所以从中长期来看,低附加值的玻璃需求整体趋弱的格局难变,未来的机会主要出现在阶段性的旺季需求改善和产品结构的升级。

- 积分

114.73 - 粉丝

0 - 文章

210 - 问答

0

- 微信客服

- 联系电话

- 座机0551-63423017

- 手机联系微信客服

- 返回顶部

皖公网安备 34011102000225号

皖公网安备 34011102000225号