LLDPE供大于求 短线难有起色

2018-07-10 17:33:35 招金期货于芃森 于芃森供大于求

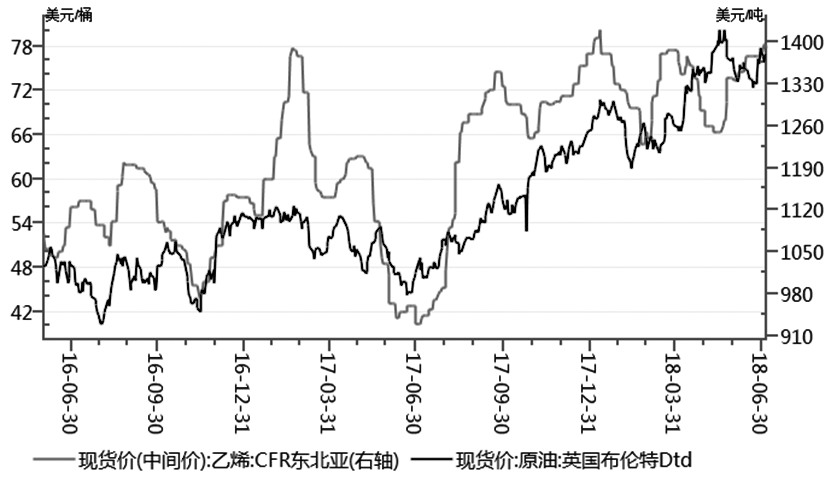

图为布伦特原油价格与东北亚乙烯价格走势

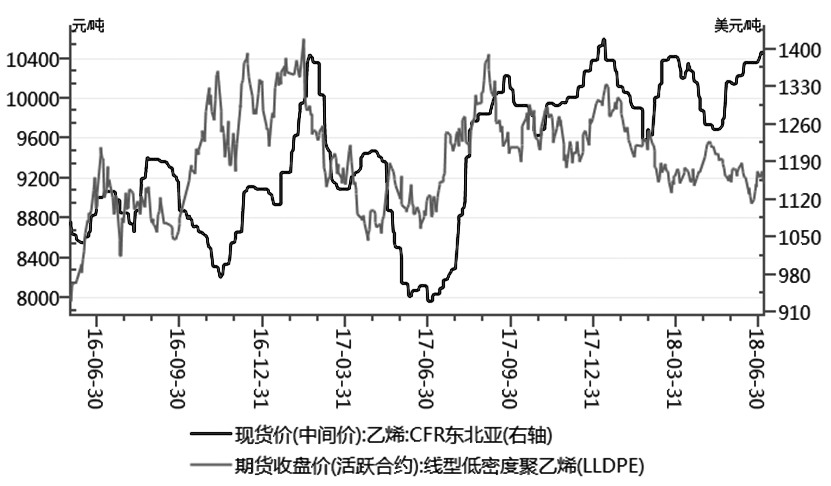

图为乙烯价格与LLDPE价格走势

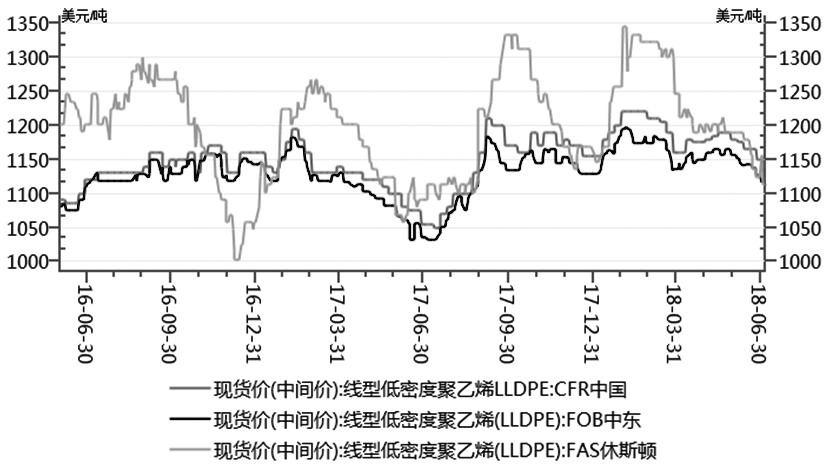

图为中东、美国、中国聚乙烯价格走势

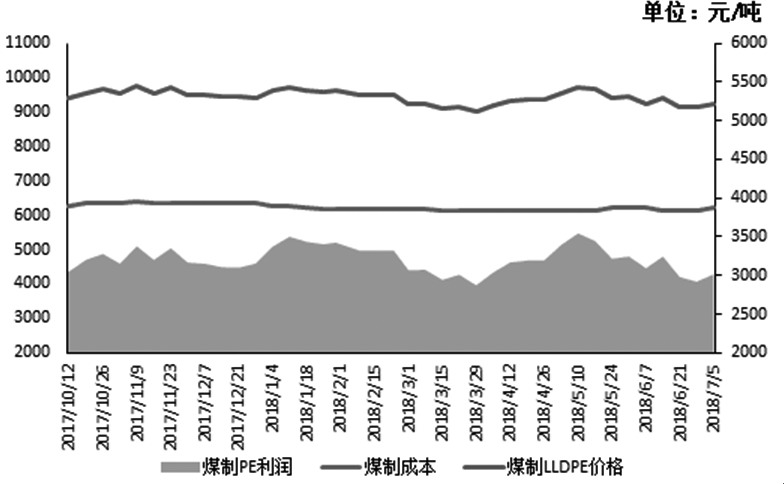

图为煤制LLDPE利润走势

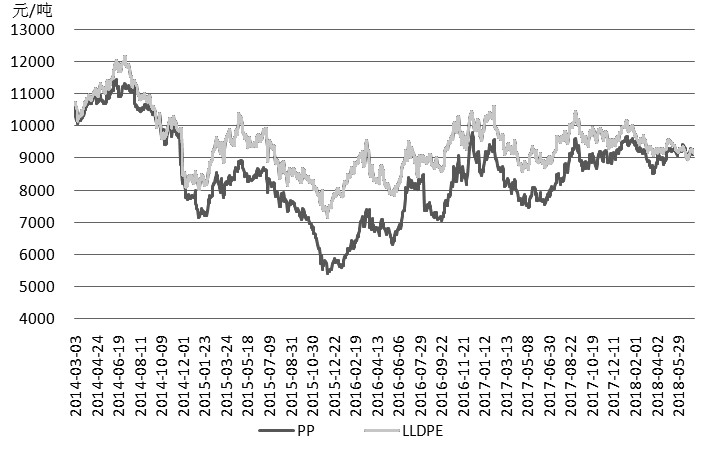

图为PP与LLDPE期货价格走势

消费淡季 港口库存整体偏高

自1月中旬以来,LLDPE价格一路下滑,1809合约在9150元/吨附近,较年初峰值10180元/吨跌1030元/吨,跌幅10.11%。今年石化装置整体检修相对往年同期偏少,这是造成LLDPE价格走跌的主要原因。

进入7月,市场延续6月的低迷,下游企业受消费淡季影响开工不足,整体需求较差,尤其农地膜企业开工整体仅为5%左右,只有少数较大企业维持低负荷生产,属于阶段性补库生产,大量的中小型企业由于缺乏订单,整体处于停机检修状态。

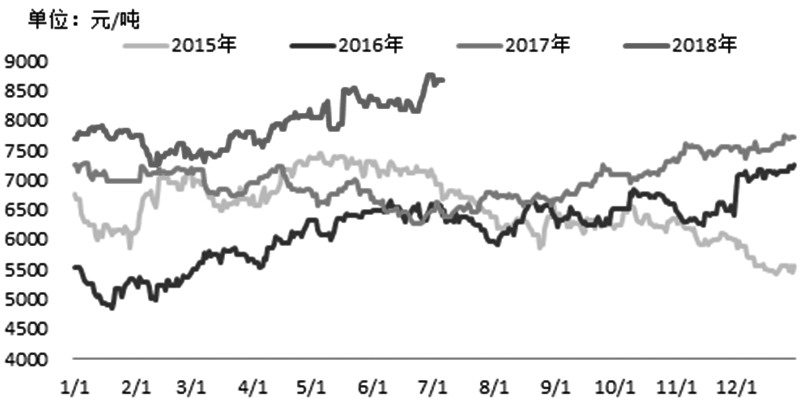

从历史同期来看,5—7月为历年的LLDPE价格偏弱时期,由于需求较差,整体价格波动较小,贸易商和下游均按需采购。另一方面,6月下旬石化企业出货压力较大,其降价促销措施使得贸易商及终端企业拥有了一定库存,在短线需求未启动的条件下,LLDPE期现价格同步走弱在情理之中。

就今年情况来看,由于降水充足,整体需求较往年同期有所减弱,同时国际市场价格一直偏低,进口货物打压国内市场,且进口货物较为充足并在夏季集中到港,造成港口库存整体偏高。

国外集中投产 打压全球市场

今年是国际聚乙烯(PE)装置的大投产年,预期有607万吨的聚乙烯产能投放。其中,北美地区的新装置于二季度投产,全球供应压力集中在6—7月。同时,今年全球聚乙烯需求增量预期仅为400万吨左右,产能增量比需求增量富余200万吨。北美装置二季度集中投产之后,中东及其他地区的聚乙烯装置也将于三、四季度集中投产,随着需求旺季的逐步到来,整体上供大于求压力的最大阶段为6—8月。

目前来看,由于聚乙烯的产能扩张大于乙烯的产能增加,乙烯供应存在一定缺口,这使得聚乙烯价格走势与乙烯价格及原油价格走势产生背离。

通过对比发现,布伦特原油价格自今年初的65美元/桶涨至目前的78美元/桶,东北亚地区乙烯价格自年初的1200美元/吨涨至目前的1400美元/吨。整体上,原油价格走势大体与乙烯的价格走势趋同,仅在4—5月出现背离。

对比国内LLDPE(线性低密度聚乙烯)价格与东北亚地区乙烯价格走势可以发现,自5月以来,东北亚地区乙烯价格一路走高,从1260美元/吨涨至1400美元/吨,但LLDPE价格却从9500元/吨跌至目前的9150元/吨。究其原因,主要还是国际乙烯供应不足,这也印证了年初市场对于今年聚乙烯市场弱于乙烯市场的预期。

就聚乙烯的价格走势而言,二季度北美地区聚乙烯装置集中上马之后,对聚乙烯市场的供需平衡造成了较大的破坏,使得国际聚乙烯市场价格走势低迷。但乙烯市场供应未能满足聚乙烯市场的需求,则使得乙烯价格走强。二季度末期是聚乙烯市场的相对淡季时段,整体上需求不强,这就使得乙烯价格走高,而聚乙烯价格走弱。

通过对比中东、美国以及中国LLDPE价格走势可以发现,今年美国价格下滑最为明显,自年初的1350美元/吨跌至目前的1120美元/吨,尤其自3月以来价格下滑最为激烈。而中东及中国地区的聚乙烯价格波动相对较弱,不过也出现了约100美元/吨的跌幅。

由此可见,美国市场供应大幅增加是全球聚乙烯市场价格走弱的主要原因。短期内,美国市场供大于求局面难以改善,其弱势将一直压制全球聚乙烯价格走势。对于中国市场而言,目前仍有约45%的聚乙烯需要进口,而进口价格持续弱势将压制国内聚乙烯价格。

原油价格走高 对塑料支撑有限

5月,全球原油库存降至五年均线以下,市场甚至开始考虑因持续限产可能会造成供应不足问题。进入6月,OPEC及俄罗斯等国在维也纳会议上正式确定将限产的执行率恢复至100%,但市场仍在担忧因过度限产而造成供应短缺。短线来看,原油市场在一至两个月内还看不到供应增加的景象,但北半球已经进入夏季需求旺季,国际原油价格将较为强势。

OPEC及俄罗斯的增产,以及美国持续的高产量及对外出口,将在7月末甚至8月才能有所体现,而在此之前,市场依旧看好原油。当前,委内瑞拉的原油产出已经由其峰值200万桶/日降至目前的约150万桶/日,短期因资金问题,将难以有效实现增产。而伊朗地区拥有约470万桶/日的原油产能,2017年对外出口规模在250万桶/日。根据美国对其同盟国的要求,必须在11月4日之前,将从伊朗的原油进口降至零。伊朗原油的主要出口地为中国、日本、韩国以及印度等亚洲地区,根据美国的要求,日韩已经开始了减少伊朗原油的进口,市场普遍对后市供应预期持悲观态度,油价难以再度大幅下滑。

原油价格走高并未对LLDPE市场形成较为坚实的支撑,主要还是LLDPE市场本身的供大于需矛盾较为突出。即便是LLDPE价格持续走弱,也尚未触及其成本线。

另一方面,近年来,随着原油价格触底回升,油制聚乙烯成本一路走高,其成本由2015—2016年原油价格较低时的5500元/吨涨至目前的8500元/吨,升至2015年以来新高。如果原油价格继续走强,油制聚乙烯的成本将继续走高。

国内存在两种路线的聚乙烯生产工艺,除去传统原油制聚乙烯外,近年来煤制聚乙烯在我国聚乙烯市场逐渐占有了一定的话语权。

自2017年以来,我国煤炭价格相对稳定,主产区陕西、内蒙古地区价格波动较小,尤其今年以来,国内煤炭价格还出现了一定的下降,使得煤制LLDPE成本一直稳定在6500元/吨以下,其利润走势也相对平滑,一直稳定在3000元/吨以上。由于煤制LLDPE为可交割品,目前期现套保市场对于煤制LLDPE的关注率更高,并利用其价格优势拉低套保成本。

油制LLDPE的利润则从去年同期开始一路下滑,截至目前,油制LLDPE的利润已经不足1000元/吨,不过仍未触及成本线。从利润角度来看,尽管油制LLDPE价格处于历史低位,但仍有走弱的可能。

基本面有差异 LLDPE走势弱于PP

2015年以前,国内并不存在大量的煤制及丙烷脱氢等其他路线的PP生产装置,LLDPE与PP价格走势基本一致,二者价差也相对稳定。但自2015年以后,国内大量上马了煤制及丙烷脱氢等工艺路线的PP生产装置,我国PP的自给率也从前期的60%左右上升至90%左右,基本实现了自给自足,因此国内企业对于PP的定价话语权相对较强。

目前,我国仍有45%左右的聚乙烯需要进口,尤其在华东、华南沿海地区,进口聚乙烯产品存在着较强的定价权。今年国际聚乙烯市场持续走弱,冲击我国的聚乙烯市场,国内LLDPE价格一直受进口压制。而国内PP市场在多年的自我调节之下,已经逐步走出了历史低点,伴随着旺季时段的逐步到来,目前PP市场价格走势明显强于LLDPE,并在5月底出现PP价格高于LLDPE的情形。

后市来看,PP与LLDPE需求旺季的启动时段将于本月中下旬到来,因受进口货物干扰较少,届时国内PP价格走势仍将强于LLDPE。

对于关注LLDPE与PP价差的投资者而言,目前LLDPE与PP价差已经由2015年年底的2500元/吨缩小至目前的不足50元/吨。今年国际PP装置投产预期低于LLDPE,而且下半年需求旺季时段仍有LLDPE装置投产,但直到年底才会有PP新建装置投产。

在未来一段时间内,LLDPE价格走势将持续弱于PP。根据往年情形,7月中下旬是LLDPE需求启动时段,而PP需求启动也仅落后于LLDPE不足两周。因此,短线LLDPE价格高于PP的情况可能不会持续时间太长。笔者预计自8月起至年底,PP价格高于LLDPE有望成为常态,且二者价差可能会拉大至400—600元/吨。

从库存角度分析,尽管华东地区的LLDPE库存在二季度出现了明显下降,但目前“两油”的塑料整体库存依旧维持在78万吨左右,相对往年同期依旧偏高。尤其近期“两油”持续维持100万吨以上的高库存状态长达数月,市场情绪偏弱。今年国际市场价格偏低,进口利润处于三年来的相对高位,进口货物大量充斥沿海市场,持续打压LLDPE价格。

通过对比近年来中国与中东、美国地区的价差我们发现,今年中国价格相对中东及美国地区一直偏高,进口利润维持在三年来的相对高位,贸易商依旧存在较大的进口动力,尤其“金九银十”的需求旺季即将到来,进口商多数选择在目前价格相对较低时段增加进口,将继续冲击国内LLDPE市场。同时,今年是小检修年,而且前期检修的聚乙烯装置多数已经重启,国内LLDPE的整体开工率已经恢复至92%附近,加之7月新增检修装置偏少,供大于求短期内难以缓解。

综上,尽管原油价格走强造成LLDPE生产成本上升,但全球LLDPE市场依旧存在供大于求的预期,此外,旺季需求尚未启动,本月新增检修装置偏少,厂家库存偏高,LLDPE市场依旧弱势。后市来看,LLDPE价格走势将明显弱于PP,二者价差或逐步扩大至400—600元/吨。

表为国内聚乙烯检修装置检修情况

表为国内聚乙烯检修装置检修情况(作者单位:招金期货)

- 积分

114.75 - 粉丝

0 - 文章

210 - 问答

0

- 微信客服

- 联系电话

- 座机0551-63423017

- 手机联系微信客服

- 返回顶部

皖公网安备 34011102000225号

皖公网安备 34011102000225号