中国原油期货的‘前世今生’

2018-03-26 10:49:41 和讯网原油期货于2018年3月26日在上海期货交易所子公司上海能源交易所挂牌交易。原油期货担负着期货市场国际化的重要历史使命,将在助力国内期货市场改革等方面发挥多重功能。

目前,中国在世界石油贸易中,石油进口居世界第一,石油消费世界第二,石油生产量世界第三;据国际能源信息署,2016年世界前五石油消费国,亚洲占三席,中国第二、印度第三、日本第四、美国和俄罗斯分别为第一、第五。国内原油期货推出后,有望填补亚洲地区缺少全球代表性原油期货这一空白。

中国原油期货发展路程

2012年4月原证监会主席郭树清:“推出全球第三个石油期货市场,争夺石油定价权”;

2013年11月22日上海国际能源交易中心正式揭牌成立;

2014年12月12日证监会正式批准上期所开展原油期货交易;

2015年3月、6月上海国际能源交易中心发布两次征求意见稿;

2015年8月能源交易中心发布第三次征求意见稿,原油期货规则体系渐趋成形;

2015年11月16日上海自贸区管委会副主任朱民:“原油期货的交易品种已初步确定”;

2016年1月原证监会主席肖刚:“在充分评估、严防风险的基础上,做好原油等战略性期货品种的上市工作。”;

2017年4月19日证监会副主席方星海:“2017年有信心推出石油期货”;

2017年5月11日上期所发布原油期货业务规则。上海期货交易所表示,将积极支持上海国际能源交易中心开展原油期货上市前的各项准备工作,争取年内推出原油期货;

2017年5月31日上期所公布第一批92家能源中心会员单位的名单;

2017年6月5日第二批能源中心会员名单正式出炉。至此,已有138家期货公司成为能源中心会员;

2017年6月12日上海国际能源中心股份有限公司发布公告称,将于6月17日-18日进行第一次全市场生产系统演练,以平稳推出原油期货;

2017年6月12日上海期货交易所通过官网发布《关于上海国际能源交易中心受理客户申请交易编码的通知》。根据原油期货上市工作的总体安排,上海期货交易所子公司上海国际能源交易中心定于2017年6月13日起正式受理客户申请交易编码;

2017年6月13日上海国际能源交易中心经2017年6月13日董事会审议,根据《上海国际能源交易中心会员管理细则》及相关业务规则规定,批复9家期货公司能源中心会员资格;

2017年6月13日为了配合原油期货上市,规范和指导各期货公司为境外交易者和境外经纪机构从事境内期货交易提供期货经纪及结算服务,中国期货业协会发布相关合同指引,并依据境外交易者参与境内期货交易的特殊需要,对中期协原《<期货经纪合同>指引》进行了修订;

2017年6月14日中期协发布系列合同指引 原油期货开户业务启动;

2017年6月17日上海国际能源交易中心于6月17日-18日进行第一次全市场生产系统演练,以平稳推出原油期货。本次演练需上期所配合能源中心共同完成,主要验证原油期货上市过程中,上期所交易、结算及行情转发等相关业务可以正常开展;

2017年6月24日上海国际能源交易中心于6月24日至25日进行第二次全市场生产系统演练。本次演练需上期所配合能源中心共同完成,主要验证原油期货上市过程中,上期所交易、结算及行情转发等相关业务可以正常开展。本次演练采用生产系统,模拟原油上市当日的业务场景;

2017年7月1日上海国际能源交易中心为平稳推出原油期货,7月1日-2日进行第三次全市场生产系统演练。本次演练需上期所配合能源中心共同完成,主要验证原油期货上市过程中,上期所交易、结算及行情转发等相关业务可以正常开展;

2017年7月5日上海国际能源交易中心举办的第一期原油期货相关业务巡回培训近日在深圳圆满结束。本次系列培训受到市场关注,来自石油行业、期货公司及能源中心的专家就国际原油供求关系、原油贸易及进口流程、全球石油产业链、国际原油现货市场运行情况及原油期货相关业务规则等进行了讲解;

2017年7月8日上海国际能源交易中心为平稳推出原油期货,7月8日-9日进行第四次全市场生产系统演练。本次演练需上期所配合能源中心共同完成,主要验证原油期货上市过程中,上期所交易、结算及行情转发等相关业务可以正常开展;

2017年7月10日第4次原油期货全市场生产系统演练圆满结束后,原油期货在技术系统方面的准备工作也已全部完成。这标志着原油期货上市准备工作又迈出实质性一步,争取年内上市;

2017年7月11日中国原油期货交流会将于22日在杭州召开;

2017年7月15日中国原油期货即将上市,首批投资者开户工作已启动;

2017年8月4日国家税务总局发布公告,就上海国际能源交易中心原油期货保税交割业务过程中的相关增值税管理问题进行了明确,包括业务流程、境内机构的增值税管理措施以及相关的增值税发票如何开具等都有了具体指引。

2017年9月8日证监会副主席方星海在“2017中国(郑州)国际期货论坛”上透露,目前原油期货上市准备工作已进入最后阶段。

2017年12月2日证监会副主席方星海表示,目前,筹备多年的原油期货已经进入上市前最后冲刺阶段。要把原油期货作为我国期货市场全面对外开放的起点,做好原油期货上市工作。

2017年12月5日上海期货交易所发布通知称,为平稳推出原油期货,上期所子公司上海国际能源交易中心股份有限公司(下称上海国际能源交易中心)将于12月9日-10日进行上市前全市场生产系统演练,主要验证原油期货上市过程中,上期所的交易、结算及行情转发等相关业务可以正常开展。

2018年2月9日据路透报道,原油期货已于近期获中国监管层批准,并将于3月26日上市。

2018年2月9日中国证监会宣布,原油期货于2018年3月26日在上海期货交易所子公司上海能源交易所挂牌交易。

2018年2月9日上海期货交易所子公司上海国际能源交易中心(“上期能源”)发布了《关于上海国际能源交易中心原油期货可交割油种、品质及升贴水规定的公告》。

2018年2月13日上海国际能源交易中心发布通知,同意6家原油期货指定交割仓库、同意3家原油期货备用交割仓库、同意4家原油期货指定检验机构。

2018年3月6日上海期货交易所子公司上海国际能源交易中心(简称上期能源)发布消息称,将于2018年3月17日至18日(周六、周日)、2018年3月24日(周六)分别再组织两次全市场生产系统演练,以确保原油期货2018年3月26日(周一)顺利上市。

2018年3月12日上海国际能源交易中心(下称上期能源)就原油期货上市交易有关事项作了安排。

2018年3月15日上海期货交易所子公司上海国际能源交易中心(上期能源)在上海举办原油期货指定交割仓库和指定检验机构授牌仪式暨期货交割业务培训。中国石化石油储备公司、中油燃料油、中化兴中、大连中石油储运、青岛港董家口、洋山石油等6家指定交割仓库、3家备用交割仓库和4家指定检验机构的代表出席授牌仪式并参加了原油期货交割业务培训。

2018年3月17日-18日第六次原油期货全市场生产系统演练圆满成功。此次演练主要包括原油期货上市前一日及当日的交易、结算等业务场景,过程覆盖了上海期货交易所(下称上期所)和上海国际能源交易中心(下称上期能源)的交易、结算、出入金、套保/套利申请、数据报送、行情转发等主要业务流程,总体演练过程顺利,符合预期。

2018年3月20日上海期货交易所发布关于原油期货交割业务有关事项的通知。

2018年3月20日财政部、税务总局和证监会联合发布关于支持原油等货物期货市场对外开放税收政策的通知。通知指出,自原油期货对外开放之日起,对境外个人投资者投资中国境内原油期货取得的所得,三年内暂免征收个人所得税。

2018年3月20日由上海国际能源交易中心(下称上期能源)、中国期货业协会、北京期货商会、上海市期货同业公会、深圳市期货同业协会以及浙江期货行业协会共同举办的“原油期货业务巡回培训”在北京落下帷幕。此次巡回培训自3月9日开始,在深圳、杭州、上海及北京四地相继举办,共有140家期货公司的约1200名人员参加了培训。

2018年3月26日 期货交易所子公司上海能源交易所正式挂牌交易,并在沪举行上市仪式。中国证监会党委书记、主席刘士余,中国证监会党委委员、副主席姜洋同时现身上市仪式现场,证监会副主席方星海担任本次挂牌仪式主持。

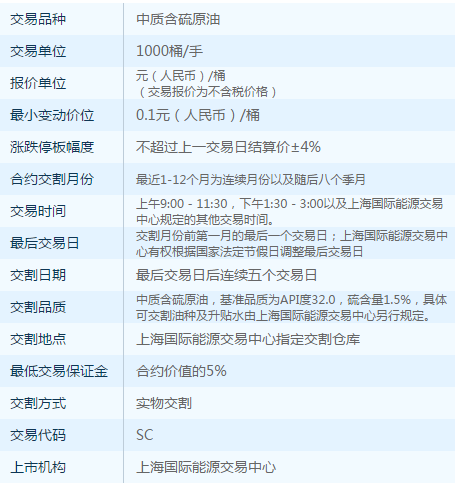

中国原油期货合约内容

3月26日原油期货合约上市挂盘基准价如下:

SC1809、SC1810、SC1811、SC1812、SC1901、SC1902、SC1903合约的挂盘基准价为416元/桶。

SC1906、SC1909、SC1912、SC2003合约的挂盘基准价为388元/桶。

SC2006、SC2009、SC2012、SC2103合约的挂盘基准价为375元/桶。

原油期货为何迟未露面

原因一:低油价延缓上市进程。

在2015年前,这种说法是成立的。因为当时国内的原油进口权和原油的使用权还没有放开,地炼企业的加工原料来源主要来自少量的国家配额原油、委内瑞拉的马瑞原油(委内瑞拉的原油以粘稠度大著称)、国内的重质原油、进口燃料油和稀释沥青等。这些原料重度和含硫量都非常高,不但收油率非常低,而且生产出的下游产品品质也非常差,这导致了原本就不具规模优势的地炼企业根本无法和“三桶油”竞争,甚至连正常的生产盈利都很难保证。

2015年,政府放开了地炼企业的进口原油使用权和原油进口权之后,原先限制地炼企业的原材料瓶颈已经被突破,所以低油价已经不再是延缓原油期货上市的原因之一。

原因二:多重交易制度细节需解决。

原油期货要推出,一些交易细节难题需要解决。比如,交割环节的税收改进问题、交割品种等。“对于石油期货上市,包括交割引发的税收变动,国家还没有适合的机制。就像之前燃料油期货相对比较活跃,但是之后的税务改革,提高了交割成本,导致燃料油期货陷入了有价无市的状况。”中国(香港)金融衍生品投资研究院院长王红英说道。

原因三:参与度有限可能带来流动性不足的问题。

与此前推出大型金融产品股指期货、国债期货相同,中国原油合约的进入门槛会很高,50w甚至更高的开户门槛,广大的投资人将无法进入。产业套保需求美原油更具有优势,现货交割迪拜油优势明显,因此产业的参与度可能也会很低。

原因四:交易和监管的难度和挑战极大。

因为中国投资市场不成熟,因此,即便中国的原油期货合约及监管框架是参照最稳定、公平、公正,久经考验的美原油框架也无济于事。中国的股指期货曾经创造了奇迹,成为全世界流动性、波动性、持仓量、交易量最大的衍生品,但是一次股灾,就将规则全改,来自舆论的压力让管理层胆寒。

原因五:没有成熟且发达的现货市场做铺垫。

由于原油是大宗商品里面对储藏、运输、交割等要求最高,且背景最复杂的一个品种,中国一直在做准备,但迟迟没能推出。

实际上在2007年、2012年黄金和白银期货相继上市之前,上海黄金交易所已经在2002年推出了黄金白银的场内现货交易品种,原油跟黄金白银一样,要想顺利推出期货等衍生品市场,现货市场的发展程度很重要,没有成熟且发达的现货市场做铺垫,期货市场基础是很薄弱的。

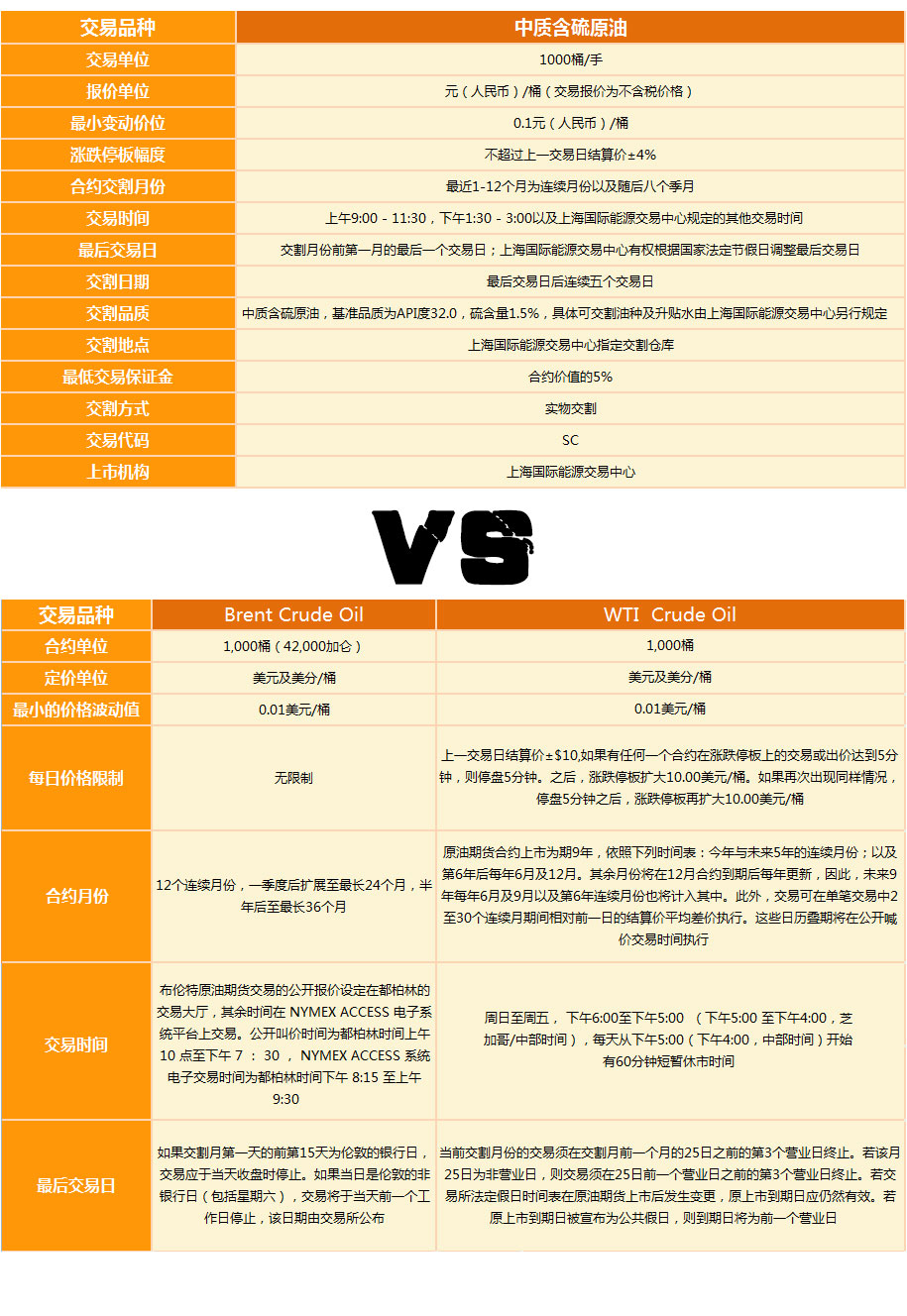

国内原油期货合约草案与美欧合约对比

上海国际能源交易中心原油期货标准合约附件

一、 交割单位

原油期货标准合约的交割单位为1000桶,交割数量必须是交割单位的整数倍。

二、 最后交易日

原油期货合约最后交易日为交割月份前第一月的最后一个交易日;为保护期货交易各方的合法权益和社会公共利益,防范市场风险,上海国际能源交易中心有权根据国家法定节假日调整最后交易日。例如,临近最后交易日、最后交易日和交割日期之间出现连续三天以上的国家法定节假日的,上海国际能源交易中心可以决定提前或者延后最后交易日,并提前进行公告。

三、 交割品质

中质含硫原油,基准品质为API度32.0、硫含量1.5%。具体可交割油种及升贴水由能源中心另行规定,上海国际能源交易中心可根据市场发展情况对交割油种及升贴水进行调整。

本合约所称的原油,是指从地下天然油藏直接开采得到的液态碳氢化合物或其天然形式的混合。

四、 指定交割仓库

由上海国际能源交易中心指定并另行公告。

原油期货交割细则及有关收费标准

上海国际能源交易中心原油期货采用实物交割。国际上最具影响力的两个原油期货,CME的WTI采用实物交割;而ICE的布伦特原油期货采用布伦特指数进行现金交割,之所以能够采用现金交割,主是是依托英国北海发达的原油现货市场,以及由现货市场衍生出的众多布伦特原油衍生品。据统计,国际上大约有70%甚至高达80%的原油现货贸易采用布伦特价格体系作为定价依据。因此,依托现货价格编制的布伦特指数具有权威性,能够被市场认可和接受。

但在我国境内,原油贸易需要经营许可,不能自由流通,也就不存在用于现金交割的价格基础。同时,我国期货市场注重于服务实体经济,实物交割能够保证期货不脱离现货市场。

从保税和完税来看,原油期货采用保税交割。一方面,虽然我国境内原油不能自由流通,但我国沿海及周边国家,保税贸易存在一定的量;另一方面,也是对标国际,国际上原油贸易的价格均是不含税的价格。

- 积分

3261.73 - 粉丝

0 - 文章

520 - 问答

2

皖公网安备 34011102000225号

皖公网安备 34011102000225号