上游供应开始复苏,铝市在乐观中煎熬

2018-03-21 14:51:29 一德菁英汇随着2017年冬季供暖和两会结束,铝行业的限产政策暂时告一段落,近日市场在广泛关注铝产业的复产情况。我们从多个方面了解到行业内上游复产意愿较好,中游电解铝迫于价格较低,复产计划都有推迟,同时市场对春季下游消费仍抱有不少期待。虽然短期消费迟迟未验证,但有供给侧改革大背景,不阻碍对未来铝市的乐观预期。

1. 氧化铝复产积极

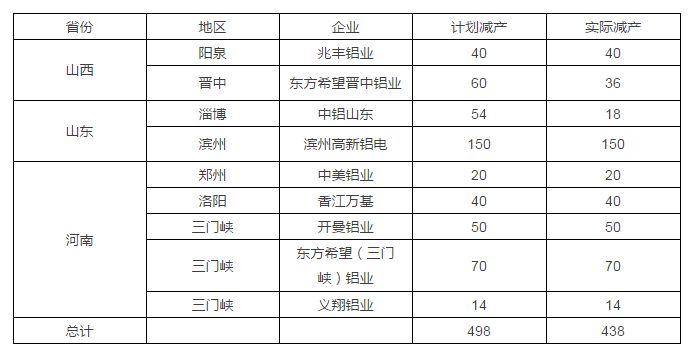

受采暖季、铝土矿供应以及焙烧炉事故等问题,2月份氧化铝运行年产能6645万吨,采暖季后随着氧化铝企业的陆续复产氧化铝供应将会逐步增加,据统计,氧化铝受采暖季影响产能共计438万吨,将于3月下旬陆续复产。

自2016年以来,氧化铝企业处于长期盈利状态,目前河南地区氧化铝生产成本约2700元/吨,山西地区氧化铝成本约2500-2600元/吨,西南地区氧化铝成本约2200-2300元/吨。由于山西地区的资源整合可能再次导致铝土矿供应紧张,以及烧碱的紧缺供应,氧化铝成本几无下滑空间。但迫于当前铝价下电解铝企业有亏损压力,向上挤压氧化铝利润,料短期氧化铝价格仍有小幅下滑空间,逐步进入筑底阶段,目标价格2500元/吨。

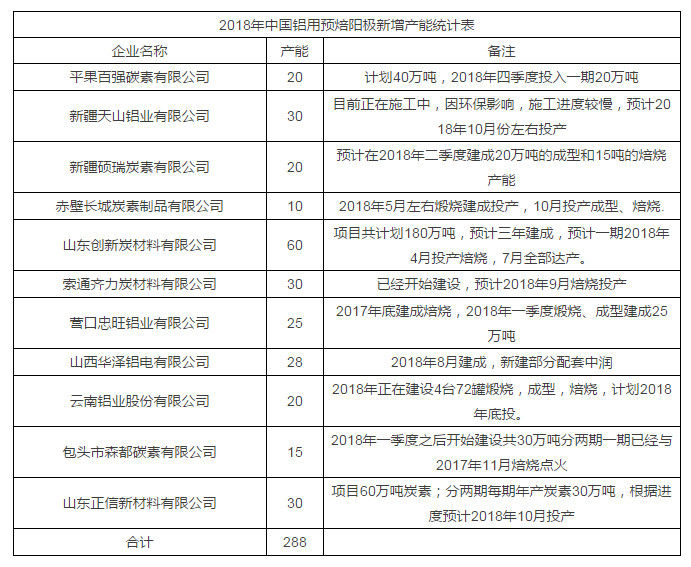

2. 预焙阳极大量投产

2017年电解铝行业产能迅速投放,短时间内对阳极需求提高造成市场供不应求,另外环保压力及供给侧限产造成阳极供应减少,促使2017年阳极价格阶段性冲高。据百川数据统计,2017年建好的331万吨,只有86万吨投入生产,其中的245万吨,将在2018年释放产能。2018年,铝用阳极的在建产能达到288万吨/年。预计2018年预焙阳极的产量2050万吨左右,减去出口100万吨,国内供应1950万吨。2018年二季度之后,新建产能的投产,加上供暖季结束,原有产能复产,预焙阳极供应量加大,价格仍有下行空间。

数据来源:百川资讯、一德有色

3. 电解铝复产推迟

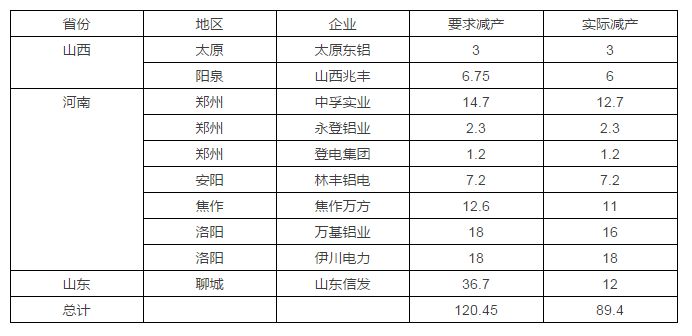

截至2月底,中国电解铝有效产能4614.5万吨,开工3615.1万吨,电解铝受采暖季影响实际限产产能共计89.4万吨。采暖季过后理应迎来集中复产阶段,但由于铝价低迷,河南地区电解铝企业甚至面临现金流亏损的境遇,电解铝复产进程受阻。据了解河南山西地区大部分电解铝推迟复产,具体复产情况依据铝价而定。百川预计2018年全产减产产量在15万吨左右,复产带来产量贡献100万吨左右,新产能产量贡献200万吨左右,如果不考虑政策带来的突发性变化,全年产量预测为3861万吨,较去年增速6%。

数据来源:百川资讯、一德有色

4. 政策面关注电厂处置

在市场化去产能的前提下,2018年电解铝政策方面着重点转移至电厂改革方面。2017年底山东地区发文表示“对于违法违规建设项目,先停产在研究整改方案,确实为民生供热的违法违规项目,供热结束后立即停止。”山东电解铝企业电厂不上网长期以来形成了生产成本优势,但同时国网电将不对意外情况保证电解铝厂用电,这意味着一旦电厂整改影响到电解铝,将不仅影响生产成本,甚至制约电解铝正常生产。市场传闻信发9台机组涉发电能力240万千万,影响电解铝120万吨产能,但目前并未证实,后期仍需继续关注。

5. 综上所述

近日参加百川组织的2018年铝产业大会,从会场的内容和与产业交流传递出今年的行情观点不是太明确。主要原因在供给侧改革没有新题材,库存持续累加,上游复产动力不足,下游消费春季启动待验证等等。短期看,春节后需求释放不太理想和当前价格下铝企冶炼亏损倒逼铝企向上游挤压氧化铝利润,但氧化铝企业迫于铝土矿供应和烧碱价格上涨等因素,利润空间已然有限。我们粗略估计氧化铝价格再下到2500元每吨,对应电解铝价格在13500-13700元每吨。当然这是静态估算,近日山西开展3个月的打击非法违法采矿大排查大整治行动,不可避免的加剧国产铝土矿紧张和原料价格抬升,在与中下游博弈中会不会终止下游的强势,目前来说也是未知。所以铝锭成本本身只是一个结果,它反应的是产业间力量因势利导的关系,而不能主导这种关系。另外地方政府对自备电厂整治会不有实质进展也是较关心的问题。因此基于利多方面存很多不确定性,目前市场保持谨慎乐观,国内铝市“在美丽的希望中继续煎熬”。

- 积分

3128.53 - 粉丝

0 - 文章

520 - 问答

2

- 微信客服

- 联系电话

- 座机0551-63423017

- 手机联系微信客服

- 返回顶部

皖公网安备 34011102000225号

皖公网安备 34011102000225号