股市无人看空,债市无人看多?小心股债再次反转

2018-01-23 14:35:48 中国证券报2018年以来,风险偏好上升推动全球股票涨势如虹,国内A股市场也大有“一骑绝尘”之势,过去15个交易日中沪综指仅1日收跌,至22日收盘,沪综指突破3500点至3503.39点,年内涨幅已超过5.87%。

年初至今,盘面“赚钱效应”明显,近1600只个股录得正涨幅,其中累计涨幅超过50%的个股有18只;涨幅位于20%-50%的个股有75只。

与股市走强形成鲜明对比的是,年后债市深陷调整泥淖:

1月2日至19日的14个交易日中,10年期国债期货主力合约T1803收出10根阴线,累计跌幅为1.78%。

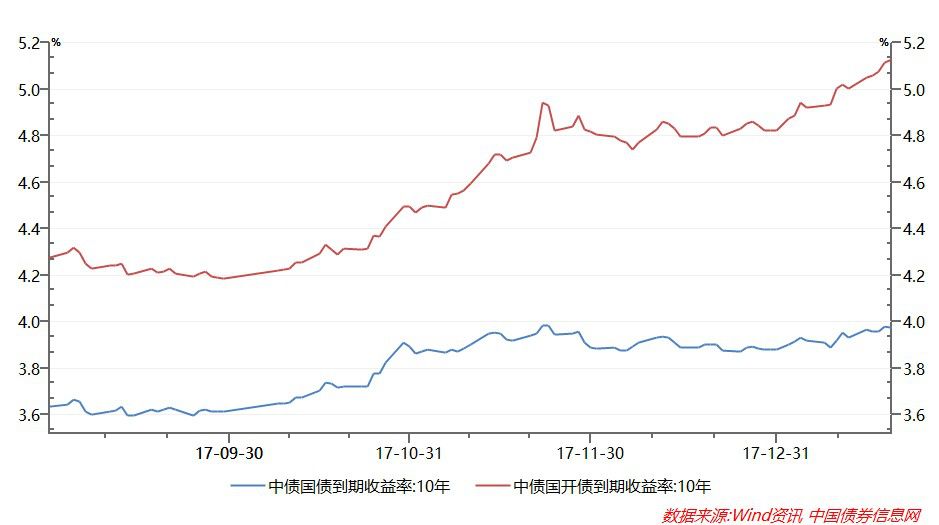

二级市场上,现券收益率大幅上行,其中10年期国开债活跃券170215在14个交易日中仅有2个交易日小幅下行,其收益率自4.81%快速上行至5.13%,累计上行幅度高达32BP,且单日上行幅度动辄超过5BP。

国债表现虽相对好于国开债,但10年期国债收益率也再次逼近4%关口。中债收益率曲线显示,1月2日至1月19日,10年期国债收益率从3.88%已上行至3.98%,年内累计上行了10BP。

“整体来看,股债跷跷板的态势仍在延续,市场的预期高度一致。如果用一句话概括,可以说是股市无人看空,债市无人看多。”业内有人如是说。

敲黑板:

“股债跷跷板”效应源于投资时钟理论,投资时钟中“股债轮动”由基本面的周期性变化(经济增长与通胀双轮)驱动。在以往的投资周期中,通常情况下,在经济复苏向好、通胀压力升温的背景下,股票和商品的表现相对较好,债券市场的表现则相对较差。

风险偏好上升

“汝之蜜糖,彼之砒霜”。分析人士认为,市场对经济和通胀走高的预期升温,这一导致A股持续走强的基本面因素,相对也是打压债市的重要因素。

中金公司

股市这种一边倒的行情隐含了市场对经济走高和通胀上升的乐观预期,也是风险偏好上升的最直接反映。而美元指数的走弱又进一步加强了这种风险偏好,推动资金流入风险资产和新兴市场。

国泰君安证券

股债跷跷板态势延续的主要原因可能在于今年市场对基本面的预期不同于去年。去年二季度通胀预期低位,而宏观经济的预期仍然是“前高后低”;当下,通胀预期走强,特别是近期南方普降大雪、油价走高,在一定程度上属于比较增量的信息,经济基本面在2017年全年6.9%之后,市场预期普遍比较乐观,可能出现上修。另一方面,新年以来的债市调整中,国债下跌明显比较钝化,从市场普遍认知的无风险利率角度,对于股市外溢性较小。股市对于监管可能带来的流动性和利率上行等问题担忧有限,仍然以涨价和估值提升的逻辑为主。

据中国证券报记者了解,目前投资者的风险偏好的确相对较高,对股市的乐观情绪占据主导,一些机构在资金配置上也向股市倾斜。

海通证券的最新调查显示:

对于最看好的大类资产,高达84%的受访者选择了股票,远高于选择其他资产,排在第二位的大宗商品看好者占比也仅30%,看好债券的受访者仅占12%,这意味着债市投资者目前对于股市普遍乐观。

警惕后续反转

不过机构分析指出,尽管目前投资者的风险偏好相对较高,短期有利于股强债弱的“跷跷板”效应延续,但市场也对经济前景存在疑虑,尤其监管政策趋严以及居民杠杆放缓可能对经济产生一定影响。中短期内,债券市场仍处于供需失衡的压力当中,收益率仍可能有一定幅度的上升,但一旦压力重新传回到实体经济,下半年债市可能重新迎来机会。

从中金公司最新一期的市场调查来看,有68%的投资者表示一定程度担忧或者比较担忧金融监管政策会对经济产生负面影响。对于监管政策和监管态度在什么情况下会缓和,投资者普遍认为要看到一定的风险出现才有可能,比如经济明显放缓、金融市场极端波动、企业债务违约风险扩大等。

中金公司

目前看空债市并不意味着今年债市没有机会,从我们的市场调查来看,相对较高比例的投资者认为在三季度债市可能重新迎来机会。这是因为一方面收益率上升后释放了风险,另一方面,收益率上升是金融体系流动性收缩的反映,而这种收缩对经济的负面影响在逐步发酵。尤其是随着美联储逐步退出宽松政策,全球流动性可能逐步迎来拐点,虽然债券类资产会因此受到影响,但流动性的收缩对风险资产也会产生影响,从而降低市场的风险偏好。

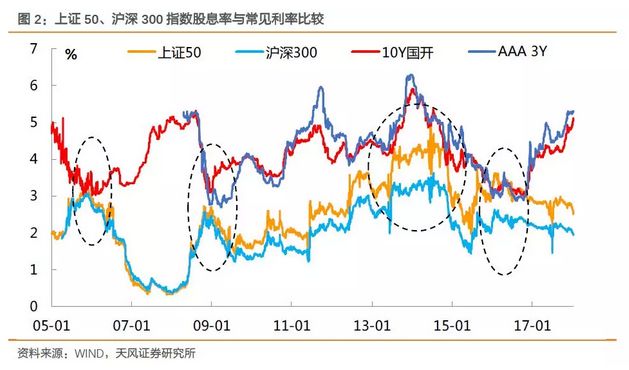

而从股息率比价的视角来看,有机构认为,“股债跷跷板”距离再次反转的时间点也许并不远。

天风证券指出,回顾历史数据,利率水平与股息率之间存在较明显的比价关系,10年国开债往往能构成上证50指数股息率的上限。目前上证50股息率与10年国开债利率水平的差异再度回到相对高位。此外,2017年下半年传统高股息代表的银行股息率也降至国开收益率之下,并且开年来加速走低。

“股息率与利率的持续背离已接近逆转时刻。但后续演化路径仍存在多种修复可能,如利率温和回落,则权益市场继续上行。”天风证券表示。

- 积分

3162.18 - 粉丝

0 - 文章

527 - 问答

2

皖公网安备 34011102000225号

皖公网安备 34011102000225号