沪镍 警惕冲高回落

2024-02-27 09:35:42 期货日报 广发期货 于培云“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

重点留意印尼镍矿审批进度和盘面持仓增减变动情况

此轮镍价增仓上涨的核心驱动是“印尼镍矿政策不确定性溢价”,俄镍制裁担忧和海外镍企减产等短期支撑因素不会快速消除,但纯镍始终是“需求增速不敌供应、趋势性累库、电积镍贴水出货”的格局。

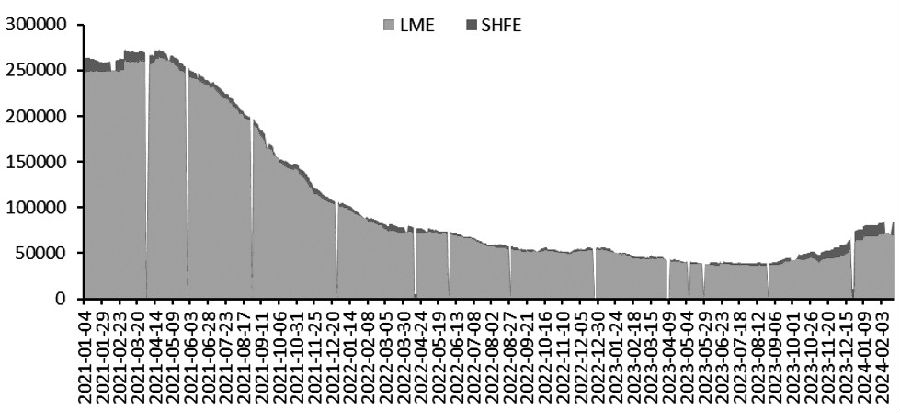

图为LME+SHFE镍库存(单位:吨)

当地时间2024年2月14日,印尼举行第八任总统和政府换届大选,票选结果基本确定国防部长普拉博沃·苏比安托获选新总统。根据印尼主流的3个民调机构此前的数据,此次票选结果符合市场预期。鉴于现任总统佐科·维多多的威望比较高,三组候选人无论谁胜选,预计政策方向延续性较好。因此,票选结果本身影响偏中性。

印尼新一届政府是否会更加激进地收紧资源保护政策?印尼镍资源全球占比超过一半,印尼镍政策备受关注。USGS数据显示,2022年全球镍矿产量330万吨,印尼占比48.48%,为全球第一大镍矿生产国。普拉博沃曾表示,如果当选,将进一步扩大出口禁令范围,将铜、锡、部分农产品和海产品纳入本地化生产行业;同时,强调继续与中国、美国保持友好关系。后续来看,需要防范印尼资源民族主义深化风险,比如调整镍矿及镍产品特许权使用费、对镍产品加征出口关税、撤销新RKEF镍冶金厂免税期及暂停或限制II类镍加工厂的建设等。另外,目前印尼镍矿以HPM定价,而HMA是LME镍前两个月的平均价,所以LME镍价格的涨跌对于印尼镍矿价格有直接影响。关注印尼镍矿计价方式是否改变,或抬升镍系产品价格重心。

据相关机构调研,由于总统换届及审批流程的更新,印尼镍矿RKAB审批进度缓慢,截至2月21日仅23家镍矿点通过审批。虽然印尼冶炼厂未雨绸缪,在去年11—12月已经提前备货一个季度的镍矿库存,但RKAB审批进程缓慢,使得印尼镍矿贸易市场可流通资源偏紧,CIF价格上调。受此影响,印尼当地镍铁成本预期抬升,镍铁市场主流报价涨至960元/镍(到厂含税),后市高度可能达到980—1000元/镍。

硫酸镍方面,经过连续4个月的减产降价去库的过程,中下游库存目前处于中等偏低水平。受到镍矿价格抬升和印尼某MHP项目开工率不足等因素影响,市场反馈MHP资源偏紧,成本抬升预期下,三元前驱体市场近期补库,硫酸镍价格温和上涨,较节前上涨800元/吨至28000元/吨。

据彭博消息,美国总统拜登计划对俄罗斯开展一揽子制裁措施。俄罗斯是全球纯镍主产国之一,俄镍市场份额全球占比超过20%,同时俄镍也是LME重要的交割品牌。2022年俄乌冲突升级引发交割品不足担忧。截至目前,欧美暂未公布具体制裁措施,但情绪上利多镍价。

另外,近段时间,陆续出现一些海外镍企遇困减产的信息,表明当前价格已经触及部分镍企成本线。上周四,必和必拓宣布由于镍的价格大幅下跌,它正在考虑关闭西澳大利亚镍业务。另外,嘉能可2月12日表示,将出售其在新喀里多尼亚的股份,KNS加工厂将暂停生产6个月。新喀里多尼亚的高成本和政治紧张局势,再加上来自印尼的竞争,使其三家镍加工厂处于崩溃的边缘,另外两家是SLN和Prony Resources。

此轮镍价增仓上涨的核心驱动是“印尼镍矿政策不确定性溢价”,俄镍制裁担忧和海外镍企减产等短期支撑因素不会快速消除,但纯镍始终是“需求增速不敌供应、趋势性累库、电积镍贴水出货”的格局,盘面快速拉升后,抑制下游接货意愿,现货升贴水继续走弱将限制反弹高度。另外,从计划投放列表来看,今年仍有超过7万吨的新增产能释放,包括中伟1.25万吨/年、聚泰3.5万吨/年、金川2.5万吨/年等。

镍成本方面,纯镍成本分布较为广泛,部分工艺已经贴近成本或亏损,可能造成部分老产能减产或新增产能投放延期。参考相关数据,目前印尼一体化MHP生产电积镍成本11.21万元/吨,印尼一体化高冰镍生产电积镍成本12.30万元/吨,外采硫酸镍生产电积镍成本14.05万元/吨,外采MHP生产电积镍成本14.33万元/吨,外采高冰镍生产电积镍成本13.79万元/吨。笔者倾向认为导致纯镍过剩的主要因素是新扩张的产能,因此印尼一体化MHP生产电积镍成本具备较大参考意义。根据印尼镍矿内贸基准价格与LME镍盘面“M-2”的挂钩方式去推演,鉴于LME镍盘面已经横盘两个月之余,结合当前印尼镍矿供需情况,分析印尼镍矿基准价格继续下跌空间有限,该成本给予镍价底部的参考大致在11万—12万元/吨。

综合来看,笔者认为镍价前期存在筑底可能,短期沪镍在135000元/吨附近振荡,后续重点关注印尼镍矿审批进度和盘面持仓增减变动情况,当前印尼RKAB发放速度加快,矛盾缓和后镍价存在回落风险,等待技术盘面冲高遇阻后逢高抛空机会。(作者单位:广发期货)

- 微信客服

- 联系电话

- 座机0551-63423017

- 手机联系微信客服

- 返回顶部

皖公网安备 34011102000225号

皖公网安备 34011102000225号