PTA&MEG: 5月TA继续大幅去库,EG供应回归

2021-05-08 08:46:23 和讯期货 天风期货欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。

PTA:

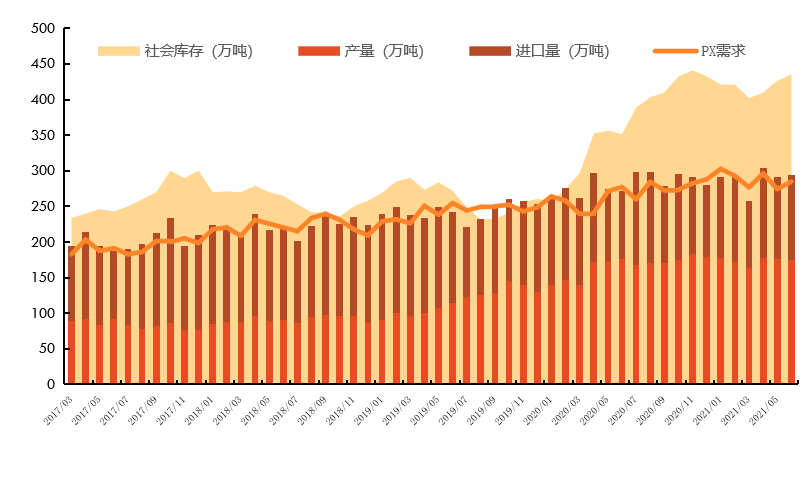

PTA供需上,需求端,“金三银四”旺季不及预期,织造订单偏弱,但刚需尚可,聚酯开工率维持高位;供给端,PTA低利润下检修增加,4月去库明显。5月来看,需求端部分短纤、切片工厂有小幅降幅计划,供给端检修仍多,供需维持去库,短期PTA维持偏强。

PX环节,前期基本面强于上下游,PX偏紧;随着国内供给重启,需求检修较多下,PX供需边际转弱,后续加工费可能向上下游转移。

产业链估值来看,PX-Brent价差驱动不强,PTA持续去库下加工费偏强。当前产业链利润仍在低位,绝对价格受原油影响较大,短期或PTA维持偏强震荡。

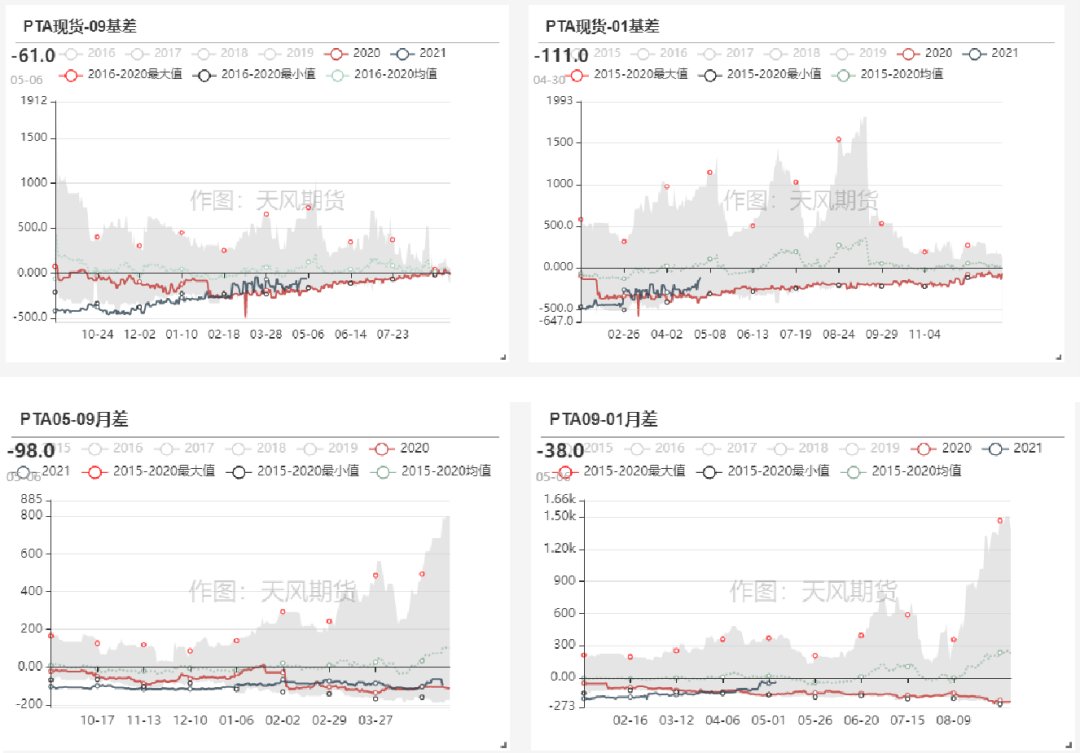

策略上,短期PTA基本面偏强,基差或月差或维持偏强。中长期投产过剩周期叠加仓单注销压力,关注PTA9-1反套的机会。

风险点:需求恢复不及预期,疫情反复,原油波动加剧。

MEG:

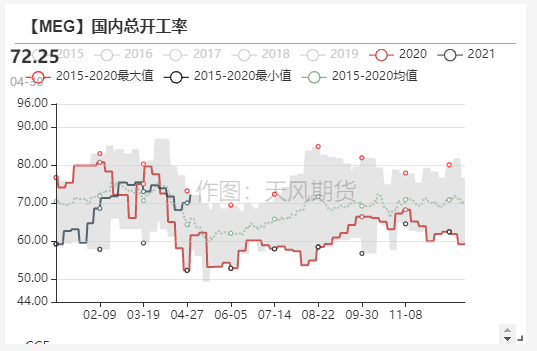

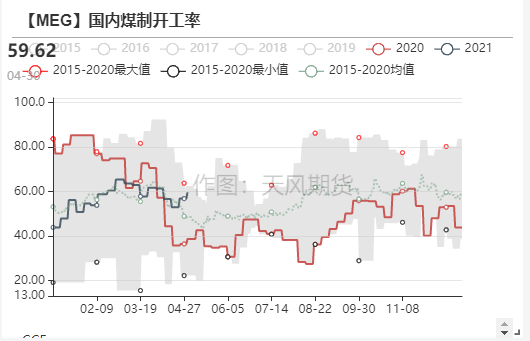

国内供应方面,新装置陆续试车中,预计5月中下稳定贡献产量。国内煤制装置进入集中更换催化剂时间,4-5月预计检修量较大。乙二醇进口方面,4月底沙特货逐步到港,乙二醇主港开始小幅累库。

需求方面,4月聚酯维持94%左右高开工,5月前半月开工维持,后半月短纤切片有降幅计划,开工预计93%左右。

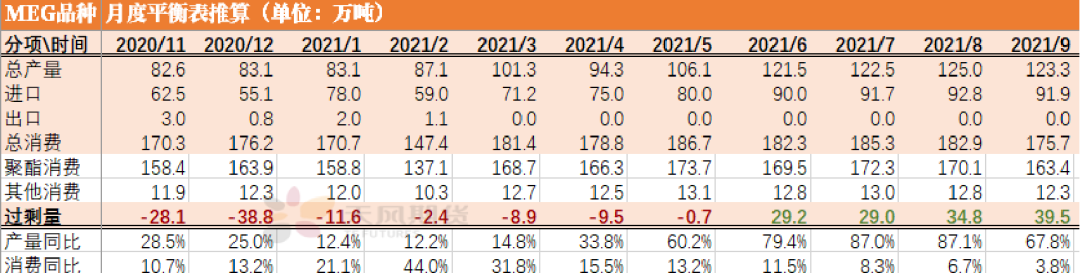

平衡表来看,4月乙二醇或继续去库,5月平衡下半月主港或优先于社会库存累库,6月起新装置稳定累库明显。

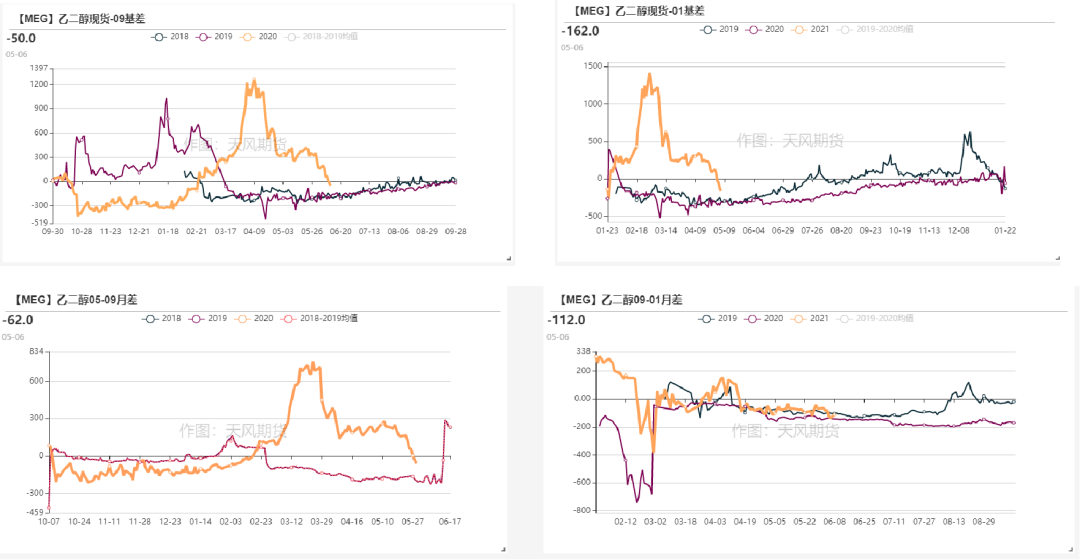

小结:目前乙二醇利润压缩至低位,市场逐步消化新装置投产的利空。受原料煤大涨影响,低利润下乙二醇偏强震荡。中长期来看,乙二醇仍在供应投产周期之中,累库预期下乙二醇建议反弹抛空,或关注反套机会。

风险点:海外装置停车增加,疫情反复,原油波动加剧。

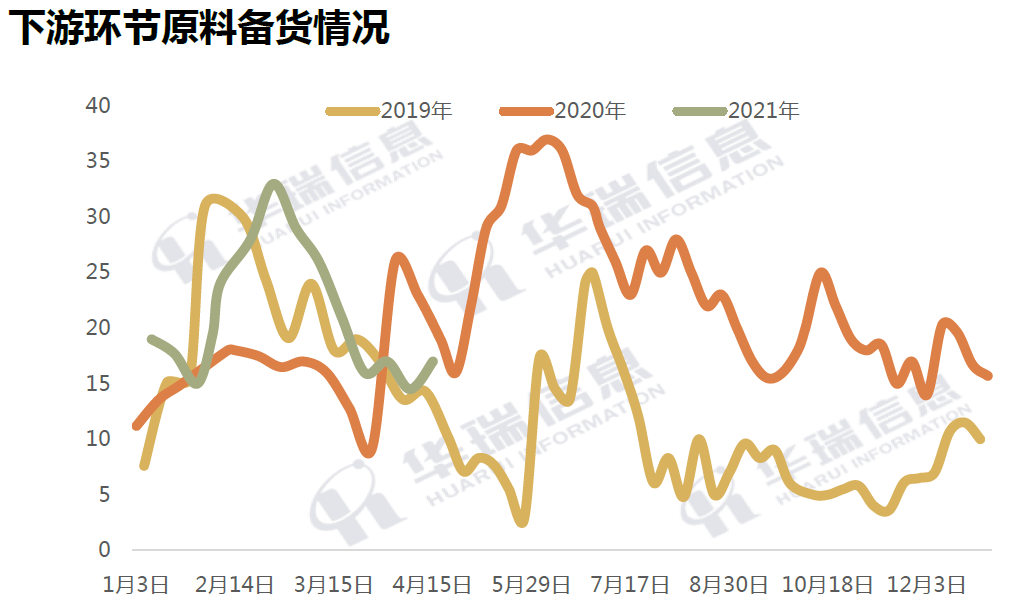

假期织造放假增多,新订单仍相对平淡?

五一节终端小幅放假,新订单较清淡

五一前后终端小幅放假,新订单较清淡。

织造基地现买现做仅能保本,原料促销时能保持微利,所以原料促销时,下游刚需采购较多,呈脉冲式。

目前织造原料多备至5月中旬,终端坯布成品库存小幅抬升(41天),轻纺城(600790,股吧)成交持续恢复。

数据来源:CCF,Wind,天风期货研究所

秋冬订单未启动,织造开机稳中小降

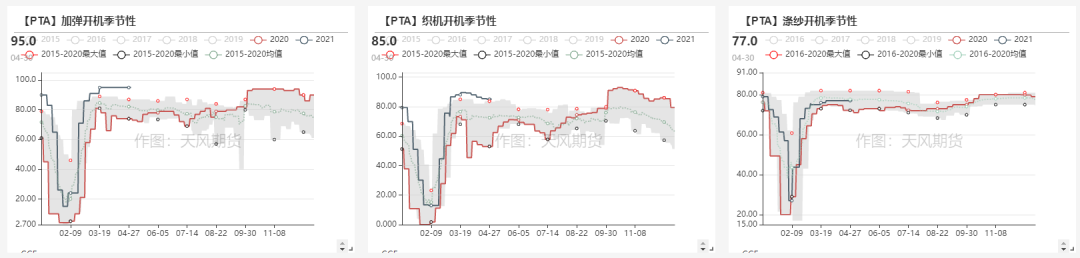

截止4月底,加弹开工维持95%,织机开工至85%,涤纱开机率77%,江浙染厂开工至83%。五一节加弹厂无放假计划,织机放假多在2-3天左右,节后恢复至正常,染厂开机率有小幅回落。

织造目前内销仍然偏弱,秋冬季订单尚未启动,织造工厂在等待5月下旬开始的外销打样订单,随着库存压力抬升,织造或有降负可能。

节前促销,聚酯库存下降

4月聚酯经历三波促销,每次促销聚酯平均库存下降3-5天,聚酯工厂库存在可控范围内。

下游刚需采购尚可,但订单未出现明显持续性,5月逐渐进入传统淡季,聚酯阶段性促销预计将持续,但若订单平淡下促销的效果或不如4月。

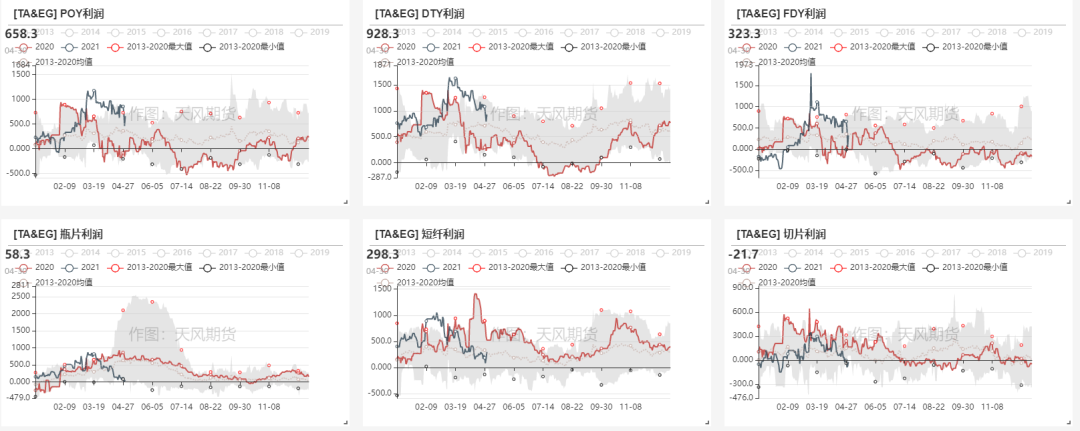

聚酯利润分化,长丝尚可,其他产品较差

聚酯让利促销,利润出现明显分化。长丝利润小幅压缩,但当前利润仍维持在往年同期偏高水平。瓶片切片部分产品已亏损,短纤利润也维持微盈利状态。

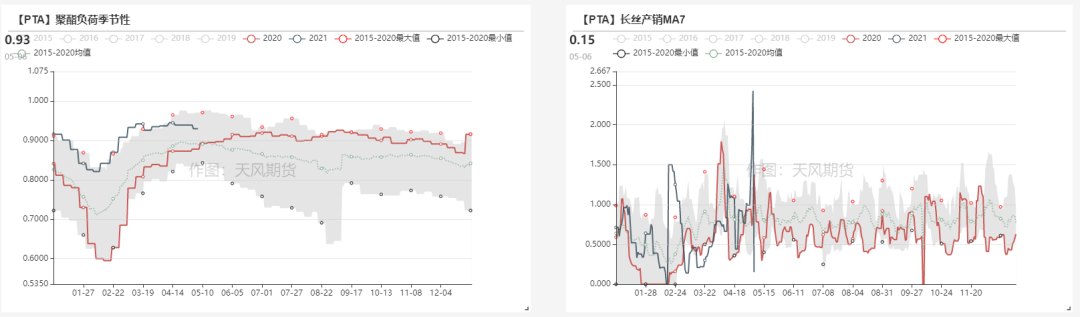

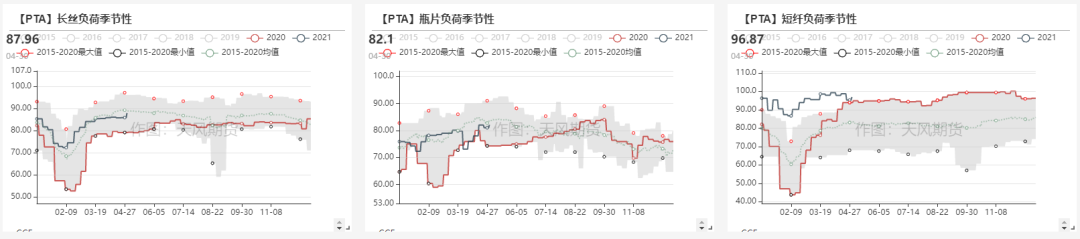

4月聚酯维持高开工,5月有减产计划

4月聚酯开工率维持94%以上,产量预计达到489万吨。

5月PTA长丝工厂库存压力可控下,利润尚可预计维持;短纤、切片利润较差下均有减产计划,5月聚酯开工率预计下滑1-2%左右。

PTA5月检修量仍然较高?

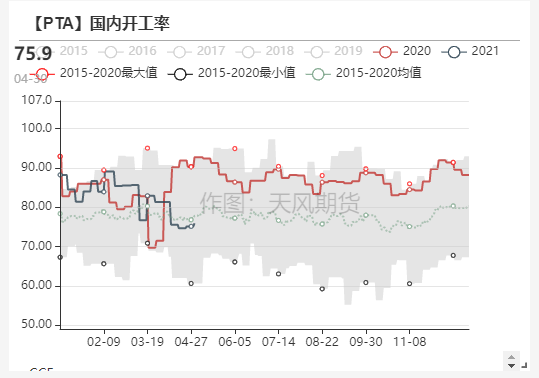

PTA开工维持低位,供应商5月合约减量

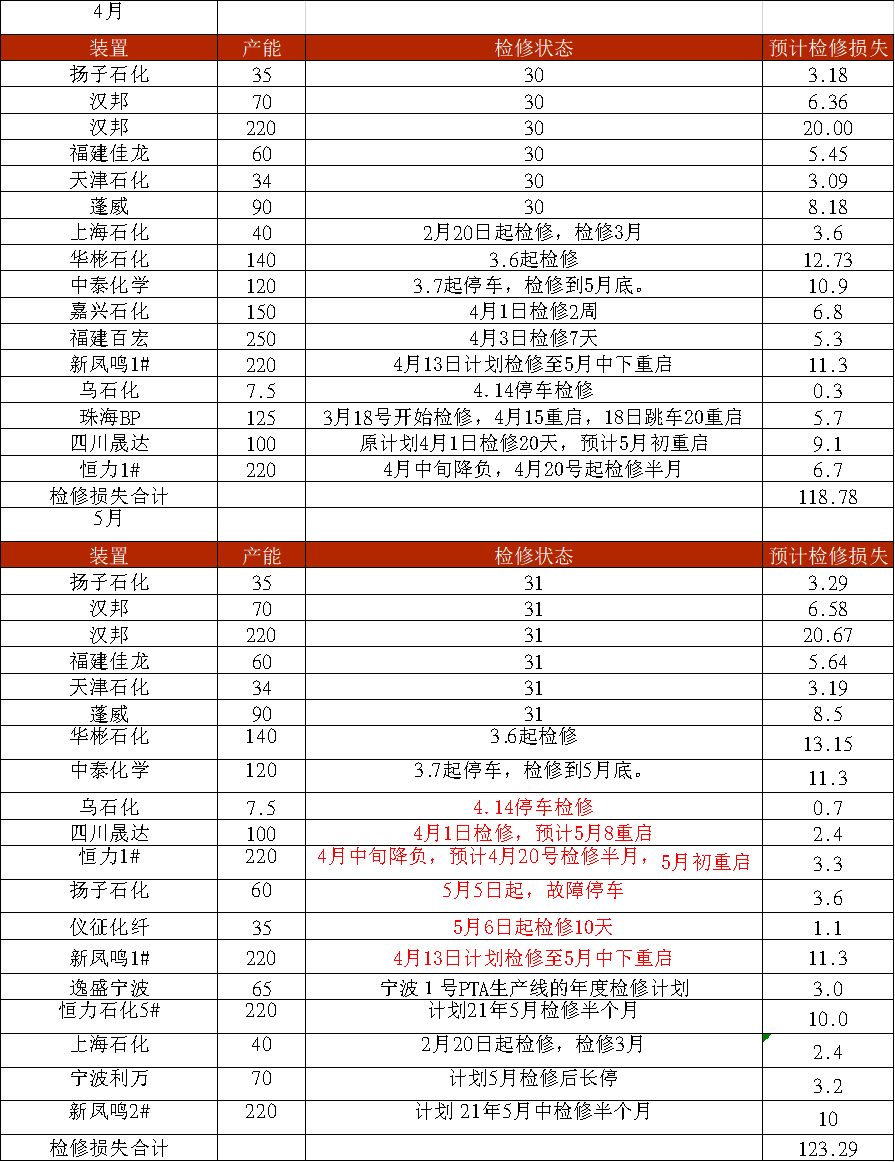

4月低利润下装置检修明显增加,预计4月装置检修量117万吨,5月检修量预计仍超过120万吨。

本周来看,恒力1#重启,扬子石化、仪征检修,8日晟达预计重启,整体开工率预计回升。

新装置方面,据闻浙江新装置预计5月中投产,实际贡献产量不多,5月装置检修仍相对较多,需求维持高负荷下,5月预计难以明显累库。

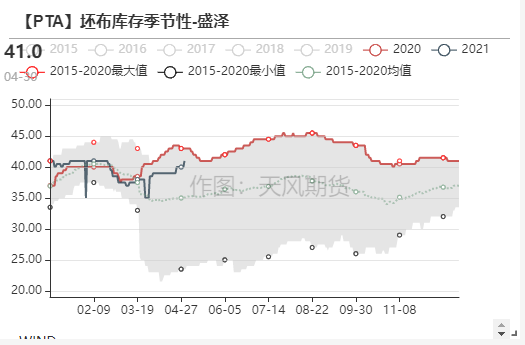

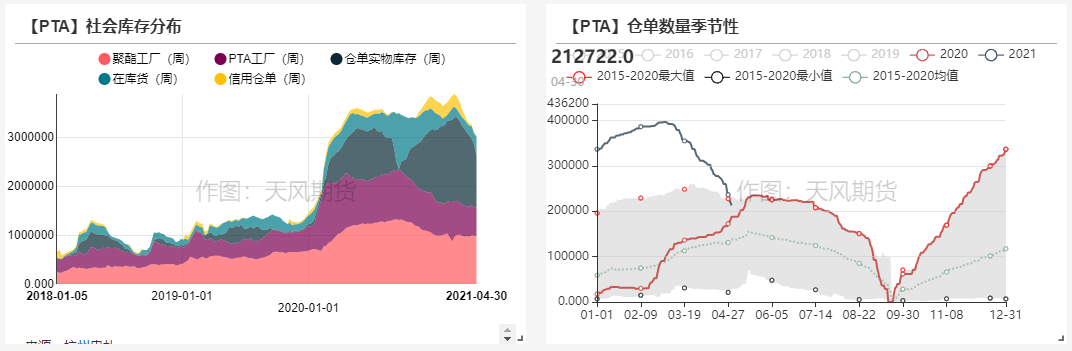

PTA仓单下降明显,下游现货采购增加

截止目前,PTA仓单21.27万张,环比上周继续下降约4.71万张仓单,5月两大供应厂均减合约至5-6成附近,下游工厂现货采购增加,PTA仓单库存迅速下降,基差月差明显走强。

合约减量背景下,下游PTA现货采购预计继续增加,基差月差偏强。

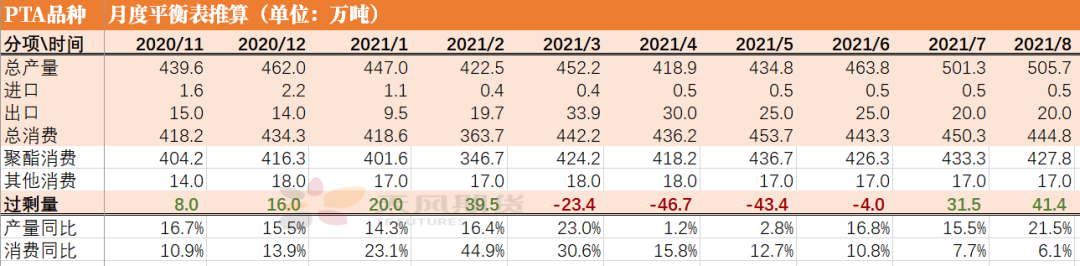

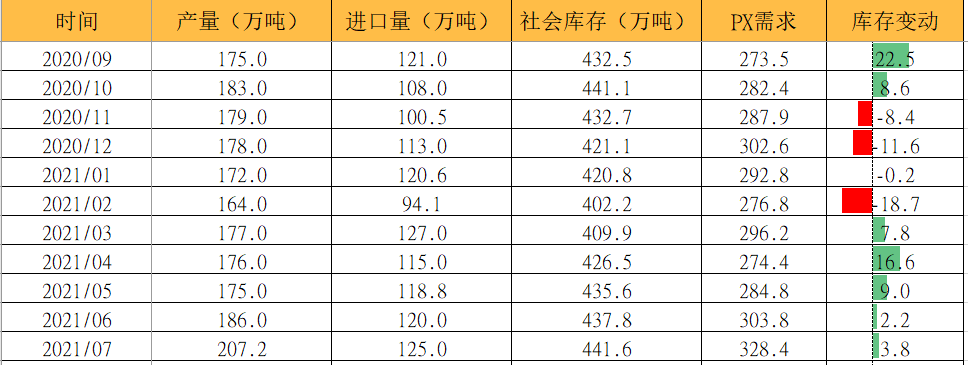

PTA平衡表

平衡表来看,4月需求维持94%以上,供给端装置检修检修损失117万吨左右,进口按照0.5万吨,出口按照30万吨预估,PTA4月大幅去库46.7万吨。

据闻新装置中旬投产,按照5月中330万吨装置投产1条线,预计5月贡献产量4-5万吨,5月检修损失预计120万吨靠上,需求端聚酯按93%开工率,5月PTA仍然去库。

二季度预计持续去库,不过随着新装置预期投产,去库幅度或逐渐缩小。二季度整体库存压力不大下,PTA或维持偏强。

PX下游检修增多,有累库预期

国内装置,5月国内乌石化106.5万吨装置计划检修,福佳100万吨原计划检修现推迟,东营炼化预计6月检修,国内PX供应端陆续恢复。海外方面,5-6月海外检修相对较多。

需求方面,5月PTA装置检修较多,但新装置预计5月投产,短期支撑尚可。

短期来看,PX新装置投产预期下PX供需面仍有支撑,但考虑到PTA检修量增加,PX有累库预期。

估值上,PTA加工费有走强预期

产业链利润分配角度来看,目前PTA检修较多,PX装置供应逐渐恢复,PTA基本面强于PX,短期PTA加工费预计偏强。

目前来看,PX-原油价差预计持稳,5-6月PTA基本面偏强,PTA加工差可能有一定修复,但600以上加工费工厂套保意愿增加,PTA加工费上限预计600附近。PTA绝对价格上驱动多跟原油。

乙二醇进口逐步恢复?

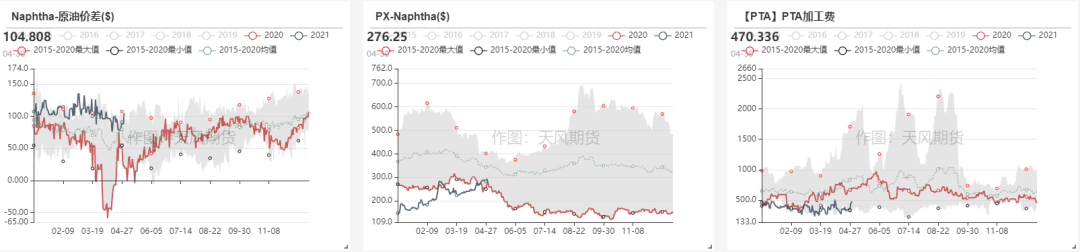

四月底进口船货逐步到港,乙二醇小幅累库

从到港量来看,上周预计到港在25.8万吨,实际到港20.6万吨。

截止周四,华东主港地区MEG港口库存约56.4万吨,环比上期增加2.1万吨。

下游提货尚可,5.6-5.9预计到港11.1万吨,到港量偏高,乙二醇或开始小幅累库。

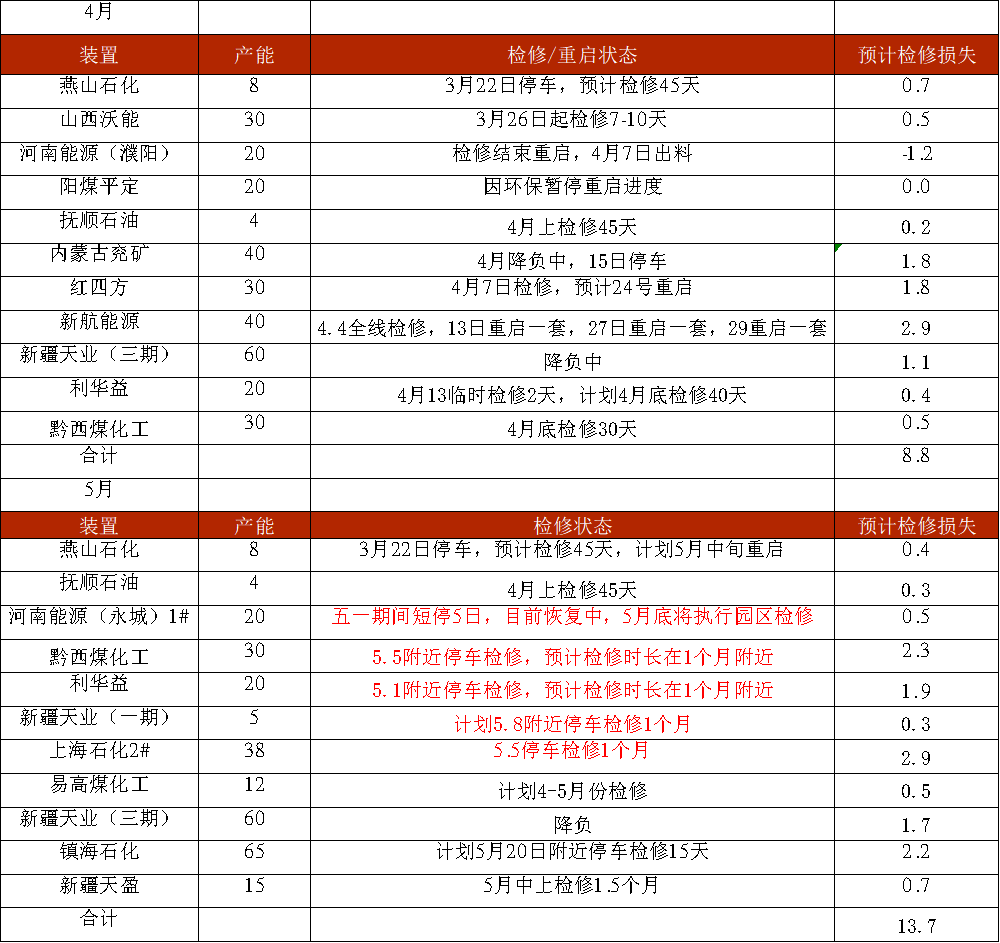

5月煤制装置检修较多

五一期间装置动态较多,4-5月进入煤制装置集中检修周期,煤制产量下降明显。

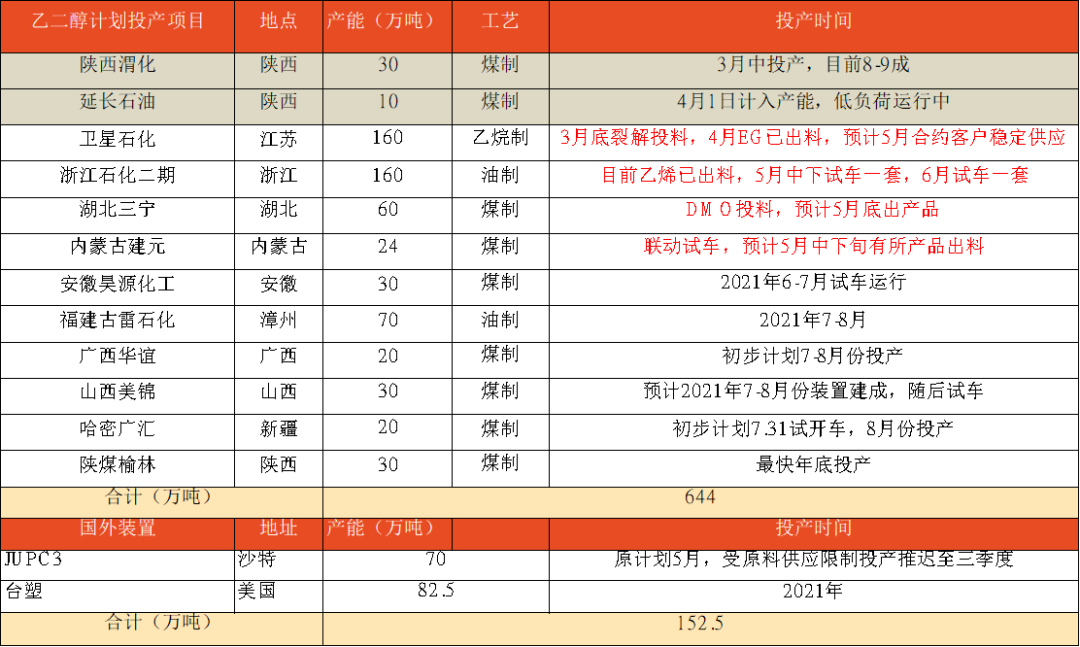

新装置出料,市场心态偏弱

新装置陆续进入投产期,卫星已出料,浙石化二期乙烯出料,一期EG装置提升负荷,二期五月中下试车。煤制方面,湖北三宁预计5月底投料

从平衡表来看,新装置投产后乙二醇稳定供应时间预计在5月中下旬,累库时间预计后移至6月。

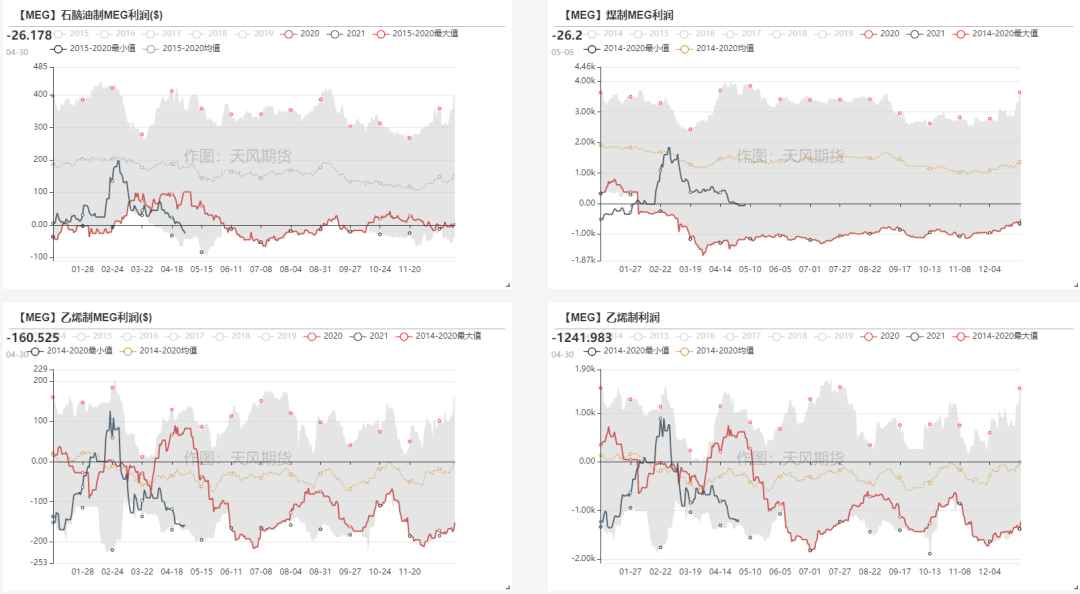

国内各工艺利润继续压缩

成本上涨叠加新装置出料,目前石脑油制、煤制、乙烯制现金流均已亏损。

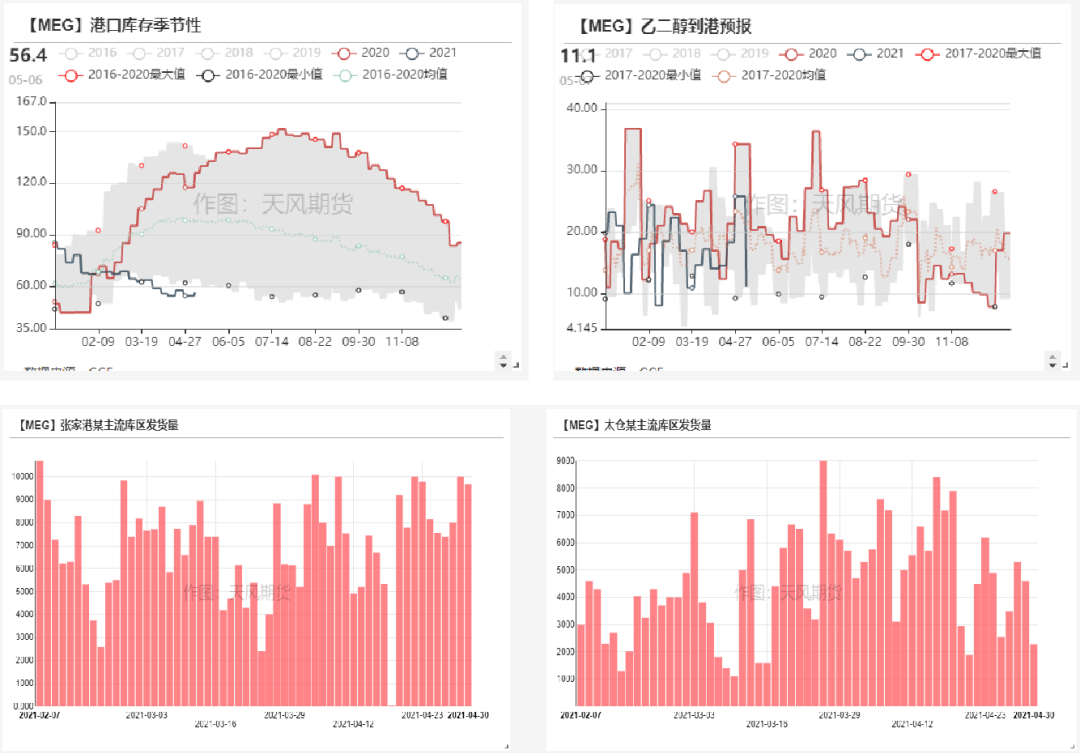

乙二醇平衡表

乙二醇累库时点预计延后,主港预计5月起逐渐累库。国内装置方面5月煤制集中检修较多,新装置5月贡献产量有限。但进口方面,前期海外检修装置陆续恢复,四月底起随着沙特货集中到港,预计主港累库5月逐步进入累库阶段。

平衡表来看,二季度乙二醇累库压力不大,但进入三季度海外恢复叠加新装置贡献产量,乙二醇累库压力仍大。

价差&结构?

PTA持续去库,基差月差走强

MEG基差月差偏弱

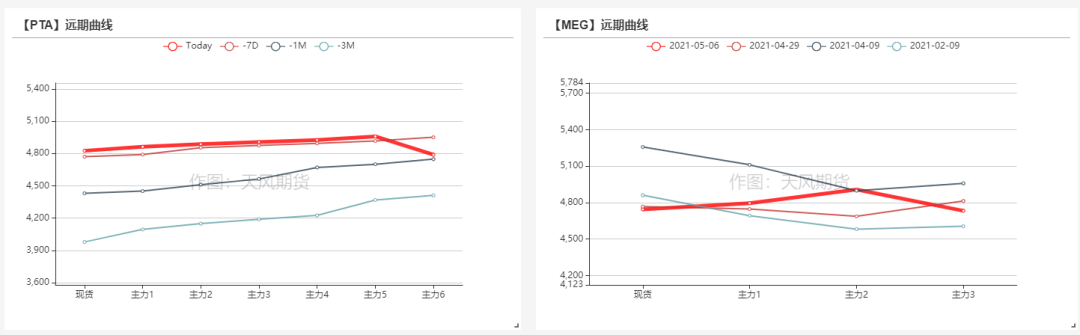

远期曲线

皖公网安备 34011102000225号

皖公网安备 34011102000225号