疫情、汛情等自然灾害对玉米市场的影响分析

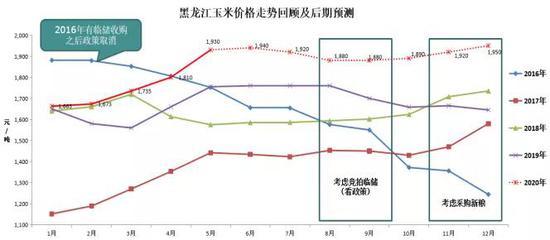

2020-07-29 13:20:58 龙粮观察 龙粮观察从全国玉米产量来看,自2016年“取消临储市场定价”以来,国内玉米产量整体稳中下降,从产区分布看主要集中在占玉米总产量近50%的东北产区和华北黄淮产区。目前在国储去库存化、产量增幅放缓、成本逐渐抬升、深加工产能放量等因素的影响下,玉米供需格局正在转变,国内新产季玉米已形成“产不足需、存在缺口”,预计2020-2021年度中国缺口将达到2500万吨,且未来中国玉米供需缺口可能继续扩大。

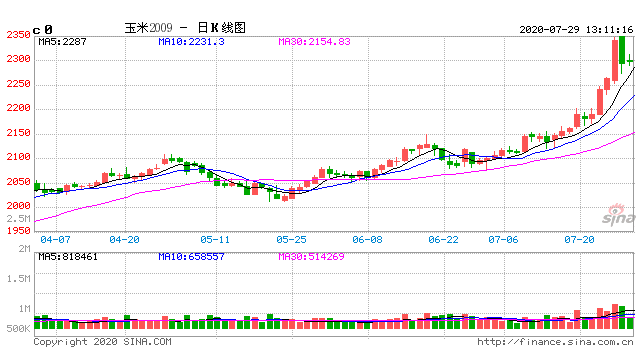

第一章全国玉米(2239,12.00,0.54%)市场情况

1.1国内供需存在缺口,下年度预计缺口约2500万吨

从全国玉米产量来看,自2016年“取消临储市场定价”以来,国内玉米产量整体稳中下降,从产区分布看主要集中在占玉米总产量近50%的东北产区和华北黄淮产区。目前在国储去库存化、产量增幅放缓、成本逐渐抬升、深加工产能放量等因素的影响下,玉米供需格局正在转变,国内新产季玉米已形成“产不足需、存在缺口”,预计2020-2021年度中国缺口将达到2500万吨,且未来中国玉米供需缺口可能继续扩大。近年国内新产季玉米供需情况见下表:

1.22020-2021年度中国玉米种植面积小幅减少

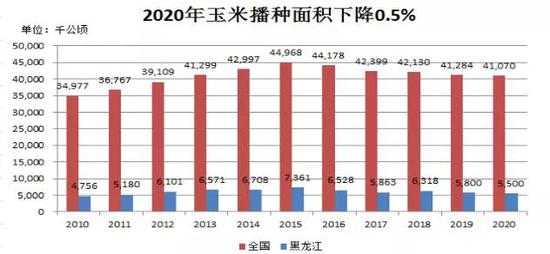

由于2019年玉米种植收益仍然缺乏比较优势,且种植补贴整体向大豆(4704,83.00,1.80%)倾斜,预计2020/21年度中国玉米播种面积为4107万公顷,同比下降21万公顷,降幅0.5%。

(图表1.2数据来源:国家粮油信息中心)

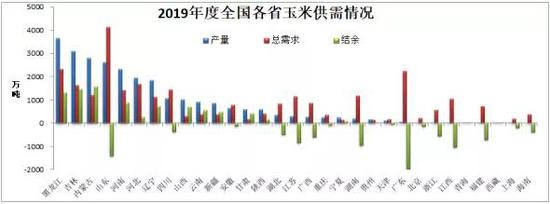

1.3从区域来看黑龙江仍是玉米主产省和输出省

根据2019/2020年度中国各地区玉米生产和消费情况看,东北三省一区是玉米输出量最大的区域,玉米输出量高达5000万吨以上,其中黑龙江是中国玉米产量最大的省份,2019年度预计产量为3651万吨,玉米输出量约1300万吨(关于黑龙江玉米供需情况详见第二章)。

(图表1.3数据来源:国家粮油信息中心)

第二章黑龙江新季玉米供给情况

2.1黑龙江玉米种植面积整体呈现稳中下降趋势

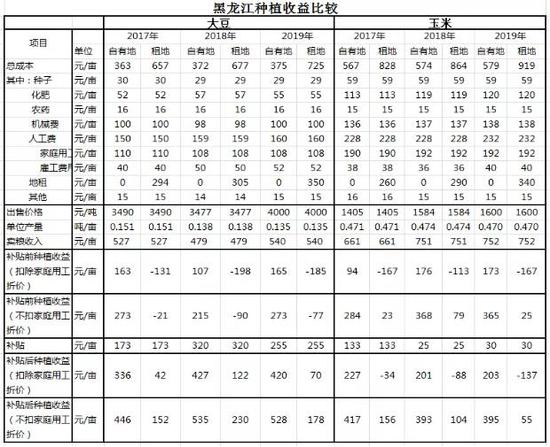

根据2015年11月国家农业部关于“镰刀弯”地区玉米结构调整的指导意见,2016年调减3000万亩,2017年计划调减1000万亩,2020年度减少5000万亩。外加近两年黑龙江种植补贴政策整体向大豆倾斜,黑龙江玉米种植面积有所减少,尤其2020年度黑龙江东部地区尤其春播时节低温多雨甚至降雪天气,使得部分农户被迫改种大豆。按官方数据2020-2021年度黑龙江玉米种植面积预计550万公顷,同比减少5.2%,实际数据可能要比这个数据要多。

(图表2.1.1数据来源:国家粮油信息中心)

(图表2.1.2数据来源:国家粮油信息中心)

2.2低温多雨天气影响黑龙江农作物单产

2020年春播以来,黑龙江地区整体低温多雨,一方面5月初春播期间黑龙江东部地区因为温度低,且部分地区降雪降雨,低洼地排水慢无法播种,使得部分农户被迫改种大豆,另一方面低温强降雨使得部分地区农作物出苗和生长都晚于往年同期,尤其6月以来强降雨造成部分地块涝灾,今年单产有可能像上年度一样出现下降。据黑龙江气象局数据显示,今年6月黑龙江平均气温为19.97℃,比往年同期低1-2℃,平均降水156毫米,比历年偏多近9成。

今年6月以来,我国南方强降雨过程频繁而持续,据气象局数据显示,6月1日至7月10日长江流域平均降水量达1981年以来最多。受持续性降雨影响,我国南方地区一些玉米田地出现被淹或渍害。安徽池州,湖南湘潭,湖北洪湖、黄梅等地均出现了不同程度的受灾情况。

第三章黑龙江新季玉米需求情况

3.1黑龙江玉米加工促进当地消费快速增加外,流量明显减少

受2016-2017年度国家对玉米深加工补贴政策刺激,近年来黑龙江玉米深加工企业数量快速增加,产能快速提高,据统计2020年度黑龙江玉米产能将达到3340多万吨,较2018年增长87%,目前已经超过吉林,成为东北最大的深加工产能省份,2019-20年度玉米深加工消耗玉米量预计1884万吨,饲料消耗量预计450万吨,黑龙江玉米外流量整体呈现减少的趋势,正因为如此2020年度黑龙江玉米价格阶段性已超过吉林地区价格。

3.2黑龙江省玉米加工能力预计将达到达3300多万吨

据统计,到2020年年底黑龙江省玉米加工能力预计达3340多万吨,从产能区域分布具体情况如下:绥化24.4%,齐齐哈尔21.1%,双鸭山12.9%,哈尔滨10.6%,大庆10.3%,佳木斯8.8%,黑河5.2%。而佳木斯和黑河地区今年预计玉米减少较为严重,区域性供需可能出现问题。

第四章国储供给分析

4.1国储今年预计全部成交,来年无库存填补缺口

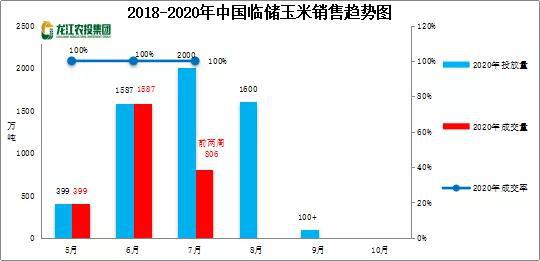

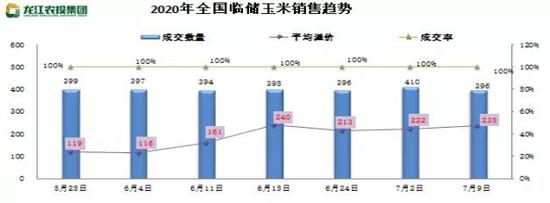

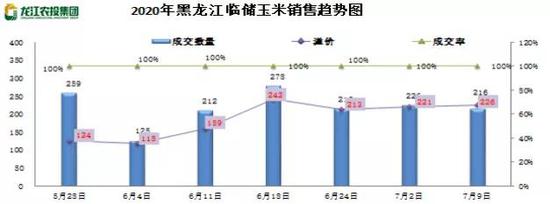

自2020年5月28日临储玉米开拍以来,截至7月10日我国临储玉米拍卖已持续了七轮(每周一轮,每周约400万吨),每周都是100%成交,截止目前已经成交2791万吨,还有约2938万吨待拍。按目前投放和成交情况看,预计9月第一周临储玉米库存将要全部投放完毕,届时中国再无临储玉米调解市场,只能靠国储轮换或进口进行调解和补充。(关于玉米进口第五章具体分析)。

4.2拍卖溢价不断提高,预计下年价格更难降低

自今年临储玉米开拍以来,几乎场场爆满,溢价水平越拍越高,刚刚过去的第七拍局部成交价格再创新高,尽管国家已经出台“降温政策”仍未见效果,后期国家出台政策需要持续关注。

第五章玉米进口分析

5.1目前来看本年度中国进口玉米及谷物同比增加

从截止目前数据看,预计2020/21年度中国玉米进口量将同比提高,预计将超过600万吨,甚至突破720万吨配额,同时高粱、大麦等进口量继续增长,玉米及相关替代品进口总量达到近5年来最高水平。

5.2未来增加进口是必然,持续关注相关政策变化

据悉,6月下旬,中国和美国高级官员夏威夷会议期间,中国政府考虑向国有进口商额外发放500万吨玉米进口配额。但即便配额放开或增加,根据目前特殊关系,后期进口多少还需持续跟踪。从目前国内玉米供需情况看,来年增加进口来弥补国内缺口已是大势所趋,除非国家出台政策降低国内玉米需求。

第六章行情预判及建议

6.1行情预判

综上,从今年农作物种植补贴及种植效益看整体向种植大豆倾斜,本年度黑龙江玉米面积继续有所减少,且今年春播以来低温多雨等不利天气持续,部分地区苗情差与往年同期,可能会影响单产降低(类似上年度),本年度黑龙江玉米产量或继续下降。而今年国储玉米不断投放成交火爆,下年度临储玉米库存或清零。从需求来看随着全国生猪养殖恢复,饲料养殖需求增加,东北地区尤其黑龙江玉米深加工产能增加,下年度供需缺口或继续扩大,黑龙江省玉米对外贸易量继续减少,预计2020-2021年度玉米价格整体震荡加剧且高于上年度概率较大。未来还需关注进口政策变化对国内价格的影响。

6.2期现操作建议

1、从目前全国玉米供需情况看,当季玉米产不供需格局已定,目前主要靠临储库存弥补缺口,未来可能更多依靠进口。尤其黑龙江省随着玉米加工产能逐年增加,外流贸易量逐渐减少,谁控制了粮源,谁就控制了市场,建议提前做好产地的玉米产地的产业链布局。

2、受国家供给侧改革政策影响,黑龙江玉米供需宽松程度逐渐趋紧,价格阶段性高涨甚至高于吉林地区。但目前看黑龙江玉米产量完全可以满足本省需求,建议后期理性进行粮食贸易,避免集中抢粮风险,同时为规避风险建议择机进行期货套保操作,期现联动操作,锁定经营利润。

3、为更好地利用期货工具进行粮食期现结合操作,建议有条件的公司进行玉米、大豆等相关农产品期货交割库申请工作。

4、呼吁下年度开展订单种植业务,企业和农户在种植前签订“订单种植和收购合同”,提前锁定粮源,从而解决企业收粮难、农户卖粮难的“两难问题”。

5、相关企业应充分利用大商所“期货+保险”及“风险管理”项目保证种植收入和贸易收入,同时规避市场风险。

6、在未来国内供需存在缺口,增加进口势在必行的大环境下,建议相关企业借助黑龙江成立的“自贸区”及毗邻俄罗斯优势,开展从俄罗斯等国进口玉米贸易业务。

- 微信客服

- 联系电话

- 座机0551-63423017

- 手机联系微信客服

- 返回顶部

皖公网安备 34011102000225号

皖公网安备 34011102000225号