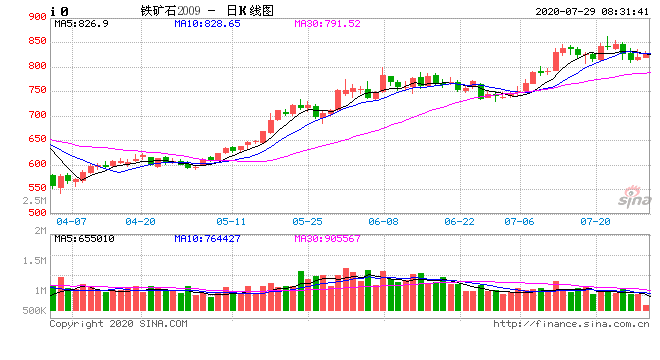

铁矿石涨势趋缓下的期权组合策略

2020-07-29 09:55:44 新浪财经在止损策略上,若后市向上突破830元/吨关口,则平仓铁矿石2009合约800元/吨执行价看涨期权,并移仓到850元/吨执行价看涨期权;若向下突破750元/吨,则意味铁矿石基本面可能发生重大变化,可平仓止损并考虑买入看跌期权。

A 铁矿石上涨分析的新视角

在前期铁矿石上涨的过程中,供应端屡现炒作题材,年初主要是澳大利亚飓风和巴西暴雨,导致1—2月澳大利亚、巴西的铁矿石发运量创下去年以来的新低,同期国内虽然因新冠肺炎疫情暴发使粗钢产量下滑,但是主要通过电炉供给压缩,高炉受影响相对较小,支撑矿价。

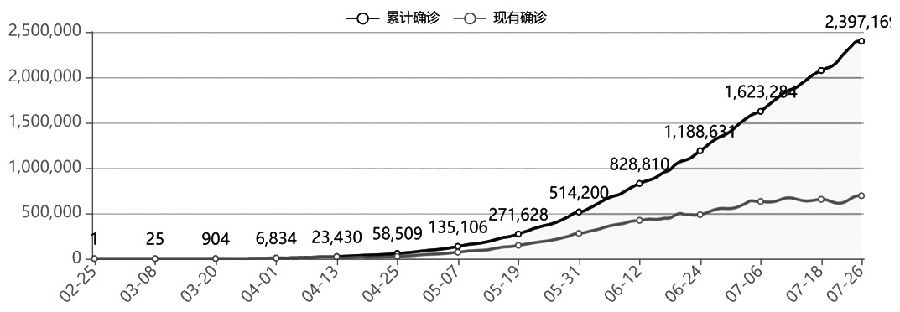

3月后澳大利亚发运快速恢复,但巴西发运恢复缓慢,3月仍维持在低位,单月的发运量显著低于去年同期。4月后,巴西发运量虽然总体有所上升,但节奏反复,去年4月巴西发运量因溃坝事件影响处于低谷,如果剔除4月异常值的影响,则今年二季度巴西发运量仍低于去年同期。至于巴西发运持续低迷背后的原因,新冠肺炎疫情在当地的暴发影响尤为关键。从巴西新增确诊人数走势可以看出,5月后巴西新增确诊人数进入加速增长期,累计确诊人数突破10万大关,6月后累计确诊病例数更跃升至全球第二,仅次于美国。在这样的环境下,矿山的复产困难重重。

5月14日,巴西去年溃坝的布鲁马迪尼奥市吊销淡水河谷经营许可证的消息一经爆出,便成为助推铁矿石价格加速上涨的导火索。6月6日,淡水河谷官方宣布于6月5日暂停伊塔比拉(Itabira)综合矿区的业务活动,铁矿石供给端的题材可谓猛料不断。

直至目前,铁矿石供给短缺题材和上涨节奏都和去年有类似之处,虽然历史不会简单重复,但是通过对比,可以对行情背后的主要矛盾和运行特点有更清晰的认识。下面我们通过铁矿石关键供需数据的对比来总结今年基本面和去年的异同。从铁矿石供应的角度来看,今年巴西发运量虽然偏低,但是3月后澳大利亚的发运补充较为充分,按照钢银的数据口径,今年1月到7月中旬,澳大利亚向中国的发运量与巴西发运量合计为54275万吨,2019年同期为54566万吨,相比之下今年的供应减量并不大。

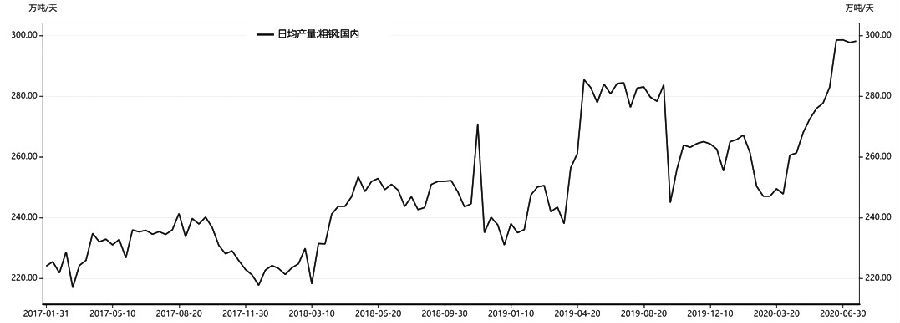

铁矿石需求方面,从对比全国247家钢厂日均铁水产量可以发现,4月以后铁水产量快速回升并在5月创下新高,这背后是国内疫情得到控制后钢材需求的强劲恢复:一方面项目赶工追赶进度,另一方面是稳增长下以雄安地区为代表的基建需求猛增,表现为华北地区相对偏快的去库速度和更为坚挺的建材价格。

如果按海关的进口数据,今年5月我国进口铁矿石8702.6万吨,同比增加327.6万吨,增长3.9%,较4月减少868.6万吨,环比下降9.07%,在5月铁水产量新高对铁矿石需求增加的情况下铁矿进口还环比下降,也就不难理解这一波上涨行情了。

图为巴西新冠肺炎的累计确诊人数变化

图为巴西新冠肺炎的累计确诊人数变化 图为国内粗钢日均产量对比

图为国内粗钢日均产量对比B 铁矿石需求后市韧性较强

但目前情况开始发生一些边际上的变化。首先,6月以来钢材需求呈现下降势头。由于夏季的高温多雨,钢材需求通常表现出在3—4月的旺季后转淡的季节性特点,今年由于疫情打乱了节奏,钢材需求在4月后才开始恢复到正常水平,旺季被推迟。但是6月后,钢材需求从高位开始下滑,最新一周的螺纹表观需求已经从前期478万吨的历史高位下滑到357.34万吨。

需求下滑主要受两方面压制:一是北方高温和南方梅雨淡季;二是赶工结束后的需求恢复正常强度。从统计局刚公布的6月房地产数据看,各项数据同比仍在继续恢复,房地产资金压力不大,但相比去年同期的增长并不显著。房地产各项数据中和钢材需求相关度最高的是新开工面积和施工面积数据,考虑到施工面积数据准确度较低,在此以房地产新开工面积12个月滚动求和的累积值拟合在建钢材需求,该指标今年1—6月的累计同比从上月的-0.01%略升至0.07%,增长幅度并不大;而Mysteel公布的螺纹周度表观需求在今年4—5月达到452万吨的均值,较去年4月的均值增幅高达9%,两者巨大的差距可能是因疫情打乱工程节奏所致。

今年本来就是交房大年,众所周知,2016—2017年销售了很多期房,在近几年开发商高周转策略下,新开工多施工少,导致房地产竣工面积上升相对缓慢,但施工不可能一直延迟,因此在2019年下半年,我们已经看到了竣工面积的加速回升。开年后由于疫情的缘故,楼盘大量停工,开发商在今年面临集中交房的情况下自然会选择在疫情后加速赶工弥补工期,很可能通过轮班等方式加快单位面积上的施工进度,也就导致了统计局数据和高频的螺纹表观需求数据的巨大差异。但是在赶工期结束后,两者差距将缩窄,若根据统计局数据,假设赶工结束后的房地产需求仅较去年同期略高,螺纹表需在中期不太可能维持当下的强度。目前市场多预期淡季转弱后钢材需求仍将恢复到较高水平,后期在实际钢材需求韧性符合预期的情况下有助于支撑铁矿需求。反之,若后市钢材需求恢复力度不及预期,则可能存在预期修复需求。

其次,今年虽有疫情的扰动,但是在消费和制造业复苏仍面临较大压力的情况下,政策端有维持偏松货币政策的需求,随着融资环境改善,钢厂在炼钢利润始终有微利的情况下也有保持高产量的动力。这一背景下,钢厂的产量调节相对迟缓,粗钢产量在较长时间维持在高位,但7月后粗钢产量未能持续新高,接下来需要关注钢材产需下滑的幅度和持续性,如果钢材需求下滑持续性不强,则铁矿石需求后市韧性仍较强。

最后,铁矿石供应环比在持续走升,虽然目前的恢复尚不足以扭转偏紧格局,但中期供应端的不确定性可能会加大。6月以来,澳大利亚对中国的发运量与巴西发运量周度合计均值从5月的970万吨左右回升到1100万吨左右,7月后环比下滑但仍维持在1000万吨以上,6月下旬以来,铁矿港口库存止跌回升,且近期增幅加大。参考去年的行情,铁矿石在港口库存没有出现拐点和发运量未持续回升的前提下,价格由上涨转下跌的概率不大。但如果后期港口库存继续累库,澳大利亚、巴西周度发运量能维持在1050万吨以上,则铁矿供应紧张程度将趋于缓解,涨势放缓后,铁矿价可能转入高位振荡。

中长期需要警惕的是,巴西今年经历疫情的冲击,其国内经济也面临巨大的压力,虽然到目前为止的铁矿石发运未能完全恢复正常,但淡水河谷直至目前并未进一步下调其3.1亿—3.3亿吨的全年产量目标,仍不能完全排除疫情得到控制后巴西发运冲量的可能性。对此,我们需要进行持续的跟踪。

C 铁矿石期权重要数据解读

铁矿石期权自2019年12月9日正式在大连商品交易所挂牌上市以来,至2020年7月24日,品种日持仓量目前处于25.4万张的历史最高水平附近,品种流动性和规模扩大。其中看涨期权的持仓量8.48万张,历史最高日持仓为10.9万张;看跌期权的持仓量16.9万张,处于历史最高水平,相较之下看跌期权的需求更为旺盛。

7月初以来日成交量走升,换手率有所提高。从筹码的集中度来看,铁矿石2009主力期权合约上,看涨期权在830元/吨行权价的持仓高度集中,达到上万张,其次是850元/吨行权价的持仓,达7100多张;看跌期权则分别在800元/吨和750元/吨两档行权价集中分布有4000多张和5000多张的持仓量,可见750元/吨附近是市场预期的强支撑位,而上方830元/吨和850元/吨为关键阻力位。

我们经常说,现货、期货和期权都是我们观察标的资产的不同角度,如果说期货通过不同的到期时间合约提供了我们观察远期市场的二维视角,那么期权则实现了观察视角从二维到三维的升级。期权由多重的行权价和不同的到期日构成的巨大魔方组合,给我们提供了更多的细节信息。以常见的持仓量PCR指标为例,该指标是看跌期权合约持仓量与看涨期权合约持仓量的比值。由于期权交易时卖方需要支付保证金,一般被认为是实力更强的一方,通常具有更高的准确率,当市场上涨时,卖方会敢于sell put(做多),看跌期权持仓数量变多,PCR增大,反之亦然。从铁矿石期权的持仓量PCR指标看,本轮涨势中该指标突破100%后持续振荡上升,符合牛市中的表现,但5月26日达到244%的峰值后,未能在后期铁矿石期货价格再创新高的阶段跟随创新高,说明看涨力量的参与度不及前期。

期权中还有一个不容忽视的关键指标——隐含波动率,就是基于当前标的资产期权的价格反算出来的波动率,表达市场对未来波动状况的预期。高隐含波动率表明市场预期标的资产未来将有较大的波动,而低隐含波动率表示市场预期相对稳健的价格变化。从7月24日铁矿石不同到期日不同行权价格期权合约的隐含波动率曲面可以看出,曲面总体较为平滑,并无异常凸出和凹陷的点,可见当前的铁矿石期权定价较为合理。此外,相同执行价、到期日越远的期权合约隐含波动率越高,说明市场预期随着时间推移,铁矿石价格的波动将随之扩大,而近月的波动风险较小。就流动性最好的铁矿石2009期权合约而言,平值期权的隐含波动率在28%附近,高于其他上市的工业品期权,这与今年铁矿石价格的高波动特点一致。从结构上看,铁矿石2009期权在700—850元/吨行权价区间内的合约隐含波动率在25%—32%范围内,虚值认沽期权略偏高。深度虚值认沽期权的波动率则高至50%以上,应回避单向买入。

D 可以尝试宽跨式盘整策略

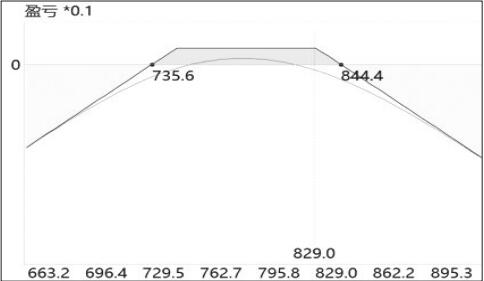

图为7月24日铁矿石2009合约宽跨式盘整策略的盈亏

图为7月24日铁矿石2009合约宽跨式盘整策略的盈亏根据我们对铁矿石供需边际有所转弱的判断,后市铁矿石短期上行动力有所减弱,但铁水产量暂维持偏高位,下跌空间亦受限。结合期权上隐含波动率偏高的现状,更适合做卖方,建议可以尝试宽跨式盘整策略,卖出铁矿石2009合约830执行价看涨期权的同时,卖出等量的铁矿石2009合约750元/吨执行价看跌期权。

假定7月24日早盘入场,该策略的盈亏图如下所示:横轴表示铁矿石2009期货到期时的价格,纵轴表示对应价格下的策略盈亏。7月24日,铁矿石2009期权合约剩余到期日已只余10个交易日,若到期前铁矿石2009期货价在750—830元/吨之间波动,则可获取卖出两腿权利金合计约21元/吨的收益,该策略下保证金按照更高的一边单边收取,若保证金比例以10%估算则收益率约为25%。但如果到期日价格向上突破超844.4元/吨或向下突破超735.6元/吨,则将面临亏损。在持仓过程中,波动率走升和价格波动都可能导致持仓浮盈或浮亏,期权的价格波动剧烈,卖方策略尤其需要做好仓位控制,建议介入仓位不超10%为宜。在止损策略上,若后市向上突破830元/吨关口,则平仓铁矿石2009合约800元/吨执行价看涨期权,并移仓到850元/吨执行价看涨期权;若向下突破750元/吨,则意味铁矿石基本面可能发生重大变化,可平仓止损并考虑买入看跌期权。

文章仅供参考,不代表本平台及所在机构观点,据此入市风险自负。期货市场有风险,投资需谨慎!

皖公网安备 34011102000225号

皖公网安备 34011102000225号