从镍产业链四大框架看镍市后续走向

2018-07-10 08:58:09 赫桥智库从2015年到2016年、2017、2018年每一年镍价的驱动逻辑其实是不一样的,在2015年的时候更多的是一个镍矿的一个驱动所导致的,包括印尼和菲律宾不同的政策,尤其是菲律宾的政策为主决定了镍的价格,在2016年、2017年之后,其实是经历了不锈钢产业链的一个变化,也就是说由不锈钢供需的情况决定了镍价的情况。

我们先来看一下过去几年的镍的价格变动趋势。

从2015年到2016年、2017、2018年每一年镍价的驱动逻辑其实是不一样的,在2015年的时候更多的是一个镍矿的一个驱动所导致的,包括印尼和菲律宾不同的政策,尤其是菲律宾的政策为主决定了镍的价格,在2016年、2017年之后,其实是经历了不锈钢产业链的一个变化,也就是说由不锈钢供需的情况决定了镍价的情况。

在2017年上半年的时候,不锈钢的库存急剧的升高,导致镍价下行,下半年不锈钢的这种状况得到了反转带来价格的回升,但是从去年的11月份,特别是11月份LME的年会之后,整个市场的关注重心又有了新的变化,可能从不锈钢拉动的重点转移到了新能源汽车的这一块,很多人可能还是依然认为新能源这个事情是一个故事,但是实际上它可能已经在较大的影响了整个镍的产业链,至少在镍的一个基本面的研究框架和逻辑上应该是有了一些比较大的变化。

我们可以看到其实镍的价格同样也经历了一些小的波动,但是整体的一个重心是上抬,今年如果不考虑新能源这个事情的话,整个不锈钢产业的情况和去年非常相似,都是在春节前后不锈钢开始累库,价格下跌。春节之后这种状况大概在5、6月份有所好转,所以去年是出现了一个先抑后扬,今天其实也有这样的趋势,但是整个重心在往上抬了,这个原因就是因为新能源大周期的这个新的背景导致整个价格的定价模式已经发生了改变。

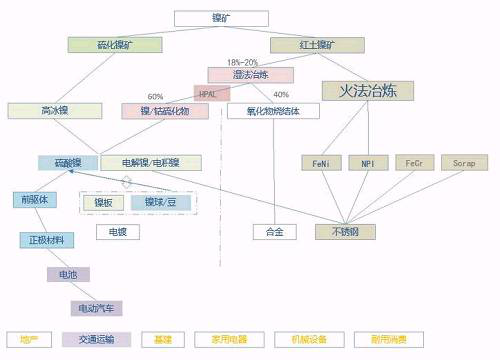

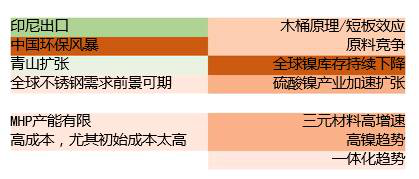

我们来看一下这张镍产业链框架图。

1、全球红土镍矿 /镍铁 /不锈钢产业链:

印尼出口、中国环保风暴、青山扩张、全球不锈钢需求前景可期。

1)印尼出口:

今年上半年或者说去年年底大家对镍依然比较悲观的一个重要的原因就是印尼这边红土镍矿的出口配额是不断的出来,总的这个额度非常高,所以很多人是认为今年的镍铁的产量可能会有接近50万吨这样的量,但实际上我们看一下今年的镍矿的进口的情况,我们可以看到的确菲律宾、印尼这一块的镍矿出口有所增加,但是菲律宾我们其实可以看到它的量是相对有所缩减的,我们来看即使印尼的这些矿都能出来,那么国内能不能有这么大的一个增量?

2)中国环保风暴:

今年前几个月的产量状况,1月份和去年持平,2月份是低于去年,3月份比去年相对高一点,其实从今年3月份开始,国内从内蒙到江苏、山东、辽宁都先后经历了环保因素的制约,所以出现了非常多的减产情况,所以其实我们看镍铁的产量从3月份之后,4、5月其实环比是每个月在下降的,所以可以认为镍铁的产量今年是低于预期的,在7月份以后可能会有人认为环保结束了,或者上海峰会结束了,是不是会有减产。

但是我们看今年的一个环保政策,我们认为今年整个镍铁的产量是依然会受到环保因素的制约的,从今年的政策来看,我们并不觉得今年的政策比去年松,因为有一些大的企业,比如说镍的北海承德,包括其他有色品种的几个国有企业,包括上市公司,都有受到了因为环保做得不够达标而导致受批评,或者甚至是领导层这一块有一些问题的这种结果,所以今年的环保应该还是会继续的执行,这就意味着今年有色金属的产量,不光是镍铁,包括其他的几个品种,特别是矿这一块都有可能受到制约,或者说必然是受到制约。

3)青山扩张:

青山的第三个100万吨的不锈钢应该也是在6月份的时候已经上线了,已经开始生产,所以对这件事情可能可以从两方面来考虑。

第一,因为不锈钢上线了,所以我们可以把它理解成在某种程度上会压制国内的不锈钢产业,因为在7、8月份甚至再往后的话,不锈钢从印尼的进口会继续的增加,这样会导致进出口降到一个非常低的位置,对国内的不锈钢的消费或者是价格是非常不利的。

但是从另外一个角度看,因为印尼的第三个100万吨不锈钢上线了,所以从那边过来的MPI的进口量必然会减少的,所以它并不会影响整个的镍铁这一块的,或者说镍铁和不锈钢这样进的供应需求的关系,反而我们认为这一块的上线应该是增加对镍的一个需求。

另外青山的话,在津巴布韦可能还有一个200万吨的一个项目,但是我们不知道它到底是几百系,但是300系向外扩张,尤其是300系向海外扩张,这可能会成为一个趋势,对于国内来说,可能面临的会是一些小的不锈钢企业,可能会面临一些问题,或者是转产为其他企业的一个品种,我觉得是今后都有可能发展的这个结果。

4)全球不锈钢需求前景可期:

对于国内不锈钢的需求情况,我觉得如果我们要对比锌、铜和铝的话,那么不锈钢它应该是对于基建和地产的这种曝光,使用在基建和地产上面的一个量相对其他有色来说,占比是最低的,也就是说在它的一个下游需求当中,可能会有更多、更分散的一些使用,比如说耐用消费,比如说机械设备等等,所以我们的前提条件,我们的一整个对于宏观的大致的判断是今年下半年会没有去年好,去年下半年的超预期的一个状况,今年大概率是不会实现,而且由于去年下半年的基数很高,所以今年下半年的一个需求增速,我们看到的数据应该是相对会比较弱。

但是如果我们从不锈钢这一块来看的话,由于它还面临着一些和人口相关的一些需求,也就是说它的一个需求的一个减量或者说增速下滑的量不会显得那么的突兀,或者是非常大,所以我们来看4、5月份的表现其实非常好,那么其他的有色品种也一样,那7、8月份可能会面临着一个季节性的走弱,但是总体而言的话,我们依然会认为不锈钢的一个需求,由于它的人口的一个关系和消费升级的一个关系,它的一个需求增速还是会为维持一个相对稳定的状况。

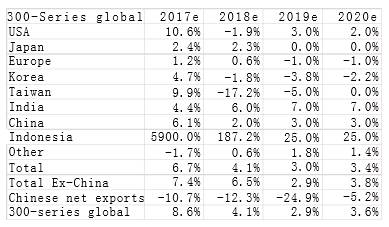

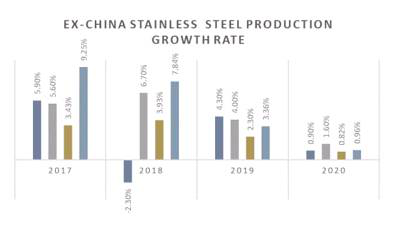

我们看海外的情况,海外不锈钢,可以看一下各个地区的增速情况。我们依然可以看到几个经济体,比如印度会有一些进一步的增长,那么可能在大多数国家的话,这个增速可能会相对有所下行。

这个中国外的不锈钢的增速的一个几家机构给的一个数据,我们看到2018年大体的情况是增速相对有所走弱,所以我们看全球不锈钢消费的情况也是一个正的增长增速,但是增速会相对下行。对不锈钢还有一个要讲的,就是不锈钢使用的镍的最少的量,它的部分可能完全由MPI来生产,它必须还要加一些陈镍,那么这个陈镍也可以是镍板或者是镍豆等等,因为在不锈钢很多的一个类目系列当中,大多数不锈钢,很多不锈钢的含镍的占比是高于8%,甚至是高于8%的,即使是8%的不锈钢,即使是印尼青山也需要一点镍来调节它的化学成分,包括这个铬的一个含量,以及其他的一个铁的含量,要进行一个配比,所以不可能完全用镍铁来生产,所以不锈钢生产完全使用陈镍的这个结论是错的,它必须需要沉镍用量维持在一个最低的用量比例。

2、全球硫化镍矿 /电解镍 /硫酸镍产业链:

精炼镍供应难增长,全球镍库存持续下降,木桶原理/短板效应,原料竞争,硫酸镍产业加速扩张。

1)精炼镍供应难增长:

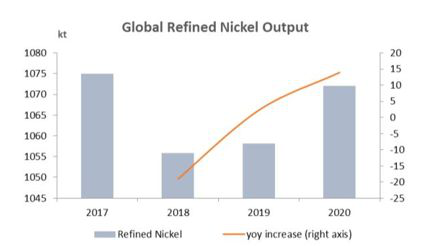

我们来看一下全球的精炼镍的供应情况。

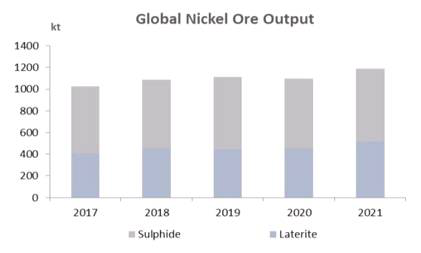

我们可以看到灰色这一块的硫化矿的增量我们可以看到几乎是很少的,也就是说在过去几十年以来它的一个消耗已经是得到了一个相对比较充分,或者是低成本的消耗。

我们来看电解镍的一个产量情况,2018年是下降的,2019年照2018年小幅上升,2020年会有一个增加,即使这个量是增加的,我们看绝对量的这个单位是千吨,所以这个绝对量其实2020年自2018年的一个增量也就在2万吨左右的一个量,所以这个量其实是非常低的。

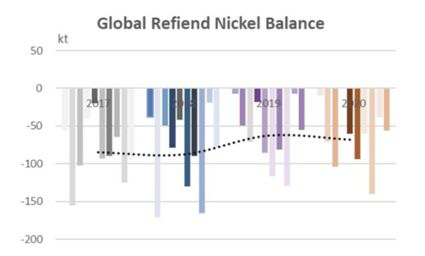

然后我们看一下对全球的精炼镍这一块的供需平衡,我们可以看到所有的机构,9家机构对于精炼镍的供需平衡的状况都是短缺,从2017年、2018到2019、2020年都是一个短缺的状况。

2)全球镍库存持续下降:

我们看一下全球的镍豆的库存情况先看中国的社会库存是持续下降的,而且镍是今年春节前后唯一没有累库的一个有色金属品种,我们可以看到全球镍库存在持续下降,关于镍豆,整个镍豆这一块,海外的镍豆库存也是进行了一个比较明显的去库的过程。

我们依然认为今年的镍豆有一大部分是进了实际的消耗,而非去了隐性库存,而且因为镍豆对于镍板是有贴水存在,所以我们算出来镍的一个进口窗口可能打开的时间非常短,但是不排除依然有因为贴水而导致没有那么大的亏损,甚至说最终是有盈利的状况下的消耗和使用。

3)原料竞争:

前面提到的电解镍和硫酸镍这两种东西都是一级镍,他们要生产都是用的同样的原料,所以如果硫酸镍的产量要扩大,那么带来的是两个结果,一个是电解镍的产量必须是下降的,因为原料被占用了,第二个是镍豆的库存是必须下降的,也就是生产出来硫酸镍就意味这镍豆库存的进一步消耗,然后木桶原理是很多人一直在纠不锈钢这件事情,但是我们认为不锈钢的这个事情它的确会影响它的一个周期、月度、周度的波动,但是我觉得它已经无法影响整个镍的长期趋势,即使MPI这一块的产量会大幅的增加,但是对于一级镍这一块的结构性的短缺这种状况它是改变不了的。

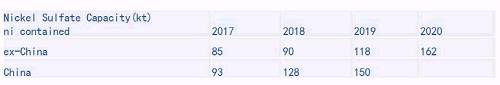

4)硫酸镍产业加速扩张:

海外的硫酸镍产能的扩张情况和国内,这个是折合成镍之后的一个量,海外2018年9万吨左右,2019年11.8万吨,国内的话今年估计能够达到12.8万吨,明显会达到15万吨,所以这带来的结果就是一个是原料价格会上涨,然后后面的这个高压酸浸的技术我们会看,我们后面会尽可能的提到,然后也会挤压其他行业对于沉镍的需求。

我们先来看一下国内的硫酸镍的产能扩张情况。我把一些小的企业给去掉了,那么整个量应该今年预计会有10万吨左右的含镍量的一个产量,因为硫酸镍的产能扩张的增速是非常明显的,所以必然会带来原料需求的增长。

硫酸镍产量的情况,它的增速除了2月份之外,其他月份的增速都在40%、50%,7月份达到了60%的一个增长速度,然后生产硫酸镍的成本这个去年的时候我也提到过,就是目前来看还是用镍豆来生产,一个是它成本低,第二个技术非常简单,第三个是镍豆原料这一块目前相对还算充裕。然后对今后的情况我们认为目前的话,这种生产的一个原料供应的情况,目前所能够使用的这种高品位的这个硫化矿的量会大幅缩减,今后会使用大量的低品位的硫化矿,这个图我就不详细解释了,整个的趋势就意味着今后的一个技术和一个生产的难度与成本是在增加的。

3、HPAL产业链:

产能有限,高成本,尤其初始成本太高。

1)产能有限:

用红土镍矿来生产湿法冶炼中间品的全球的现有的企业,目前也就这么几家,中国目前进口的也就是来自于前面两家,瑞木和土耳其的一些。所以其实我们原料有多少是完全可以数得过来的,而且可以数到2020年,我们可以看到知道2020年这几家企业都不会有什么增量,而且在过去十多年以来,这些企业的生产基本上都是亏损的,去年这时候盈利了,还是受益于股价的上涨。

整个高压酸浸的这个方式的产品它的一个产量的情况,2020年也有一个小增,那是因为我们把印尼计划的2万吨算进去了,假设它在2020年能实现一个2万吨的量。中间品的产量情况,我们看到2020年可能的量大概是在27万吨左右,那么比目前的接近23万吨要多4万吨,整个中间品的一个增量的情况,这说明产能是有限的,是能看得到的。

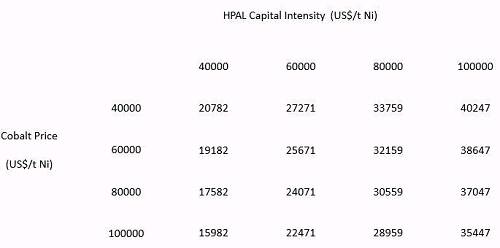

2)高成本,尤其初始成本太高:

这是一个不同的资本,一季度和股价不同价格水平之下来生产这个湿法冶炼中间品,来投这个湿法冶炼中间品、高压酸浸这个技术的项目之下,它的一个镍价的激励价格大概是多少,所以从这个图我们直接讲结论,它的结论就是在相同的资本密集度之下,要股价达到非常高的水平才能够以较低的价格去吸引这个高压酸浸的方式来生产硫酸镍,所以这就意味着如果股价回调的话,就意味着促使企业去进行这种生产,它的一个镍价,所需求的镍价是非常高的,而且基本上意味着在目前的价格水平之下是没有人、没有企业会去投这个项目的。

那么我们觉得从一个比较低的保守考虑的话,也认为这个价格会需要在2万元以上的镍价水平才会激励着企业去投资这个红土镍矿来生产湿法冶炼中间品,来生产硫酸镍这个技术。因为它有两个问题,一个是对温度的要求非常之高,第二个是对压力的要求也是非常之高的,往往最终它的一个资本投入,我们前面也提到过会高出预计的一个值,我们从瑞木之前的一个财务状况,包括其他的几家,我没有放到PPT当中,也就是说之前的几家,他们的实际的一个资本投入往往是高出它的初始预计大概两倍甚至是三倍以上,所以这个资本投入是非常高的。这就意味着这种方式目前并不那么的可行。

4、前驱体/正极材料/电池产业链:

高增速,高镍趋势,一体化趋势。

1)高增速:

我们先来看一下新能源汽车,磷酸铁锂和锰酸锂主要是用于新能源的客车和专用车。然后我们说的占比比较大的乘用车,纯电动乘用车主要就是用的三元材料。所以就意味着三元必然是一个逐渐增加的这样的趋势。

往后看关于补贴这件事情,补贴并没有取消,但是低续航的,比如说磷酸铁锂的这种基本上就意味着没有补贴了,但是高续航的,特别是在续航里程达到400公里以上的我们看到补贴是要增加的,2018年比2017年是要增加的,续航达到400公里以上大概是一个怎么样的状况?

我列举了一下大概是811、还有NCA这两种商业电池是能够达到400公里以上的续航里程的,那么可能622随着技术的发展也能够达到,但是我们和业内的交流下来,得到的结论就是622其实是一个比较尴尬的品种,532之后的大比较将必然是很大程度上是811,622更多的是一个过渡品,所以我们认为811和NCA是今后的一个主流。

2)高镍趋势:

关于111、532、622和811、NCA他们各种金属的含量,我们只看镍。111是397,811是712,NCA是734,也就是说811和NCA的含镍量是最多的,那么关于右上图是我们对各个电池今后的一个占比的情况的一个预估,我们觉得到2020年的话,可能811大概会达到27%,然后磷酸铁锂的话最后可能更多的会只达到10%,而且磷酸铁锂我们认为它在新能源汽车中的使用将会更快的被淘汰,它可能目前更多的会比较适合用在我们传统上认为的用铅酸蓄电池的,比如说移动基站,铁塔的那种储能电池目前是有很多已经在用磷酸铁锂了,但是新能源汽车上用磷酸铁锂这件事情,或者说我们以前所说的一些,甚至我们认为的一个骗补的这种汽车一定是要被淘汰的,被淘汰并不意味着新能源汽车的发展没有了,而是意味着会更加规范的、更进一步的趋向于向清洁能源的方向去发展。

我们看下一个关于新能源电池的产量,2018年5月份,在这个新能源的乘用车当中,基本上是80%以上,接近90%是已经在用三元了,然后关于三元的成本其实目前的确有些行业内比较严重的,或者是不太那么乐观的问题就是原料成本高,但是电池价格可能还是相对低位,导致电池企业或者说正极材料企业他们的一个利润非常低,以至于他们目前再去减少这种原料采购,但是这个更多的觉得是一个产业自身的调整或者是调节的过程,它并没有影响整个新能源汽车发展的一个大趋势,或者只是因为产业目前还不规范的情况下的一个阵痛,这个图我们就不看了,是对于各个不同的电池的一个装机的预测。

3)一体化趋势:

我们看下一个产业一体化趋势。其实不锈钢也有一体化,那么新能源汽车这一块也必然会成为一体化发展的趋势,会更加的明显,比如说镍矿企业向下寻求硫酸镍生产,甚至是和汽车企业建立合作关系,或者更重要的可能是一些大的汽车企业会向上寻求收购或者合作硫酸镍生产企业,甚至是去寻求这种矿山的购买,这些都是有可能发展的事情,也就是说在将来会出现的这种原料的挤压。

除了新能源汽车之外,三元电池还用在其他的方面,主要是3C电池,笔记本、移动电源、平板电脑等等,这个增量其实也是非常大的,其实我们看在过去电池占有镍的用量大概3%,那么传统的电池其实自身也在快速的发展,但是即使它自身快速发展,在新能源这种更加高速发展的一个状况下,传统电池的一个占比其实还是会继续的下降,虽然它在增长,但是它的一个占比还是会下降,也就意味着新能源汽车这一块电池的需求的增速是非常高的。

关于镍的一个价格,关于利多利空的一个因素,绿色的是利空的,就是印尼出口,包括青山扩张这一块,其实可以说是多、空都有,那么我们把它作为一个相对次要的利空的因素,我们可以看到跃升式的红色或者是橙色是一个利多因素,包括中国的环保,包括全球镍库存下降,硫酸镍产业扩张,三元产量的高增速和高镍的趋势,这些都意味着镍的一个长期的向上行的趋势是相对比较确定的,但是在这整个趋势当中并不排除它的价格会有一个比较大的波动,比如说它面临着一个宏观的负面的情绪,包括资金、包括产业上的一些季节性的负面的季节性因素,都会导致它出现一个比较大的价格波动,但是如果我们把时间放得更长期的话,镍我们认为它是有色金属品种里面唯一一个需求有明显增长点,可以长期看好的一个品种。

皖公网安备 34011102000225号

皖公网安备 34011102000225号