供需预期弱 橡胶逢高沽空为主

2018-05-30 09:01:38 南证期货当前国内外产胶国进入割胶期,产区天气良好,2、3季度供应趋向上升,供应端压力较大;泰国出口有增加迹象,5月船货较为集中,后续保税区去库进程或被打乱,我国仓单库存高位,高库存压力无法消除,1809合约压力偏大。

当前国内外产胶国进入割胶期,产区天气良好,2、3季度供应趋向上升,供应端压力较大;泰国出口有增加迹象,5月船货较为集中,后续保税区去库进程或被打乱,我国仓单库存高位,高库存压力无法消除,1809合约压力偏大。上周半钢胎开工小幅回升,出现赶工,但需求总体维持偏弱状态,预计持续性有限;供需面总 体仍偏利空。价值方面,由于原油调整,丁二烯面临成本和需求双重压力,尽管低库存,或也只能维持震荡偏弱。整体上,1809合约压力位沽空为主。

供应依然宽松

一季度,全球天然橡胶(11820, -100.00, -0.84%)产量同比增长3.3%至315.2万吨。目前,全球天然橡胶主产区均陆续进入开割季,市场对主产区产出情况关注度颇高。下文将主要针对产区的相关情况进行简单总结。

今年产区天气情况整体较好,国内开割甚至提前一个月,前几年出现的开割时期的干旱天气今年也并未发生。另一方面,伴随着东南亚产区出口限制的解除,东南亚的出口障碍消失。显然,天气和政策都有利于产量在供应旺季提升。

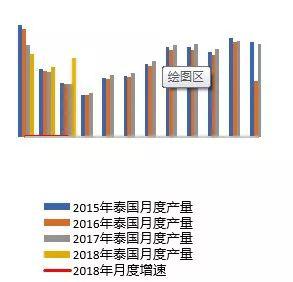

泰国产区:已 顺利开割,泰国主产区的胶林,如素叻他尼,橡胶树长势良好,外劳逐渐回归,预计5月底,泰国天胶产量将明显释放。泰国4月份橡胶出口33万吨,同比增长 22.5%,环比增长25.5%,增速较大,这个出口数据也表明了泰国供给正常。今年东南亚风调雨顺,割胶量有所上涨,所以整体的供应还是增加的。

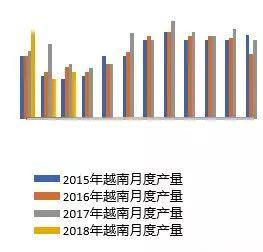

越南、柬埔寨产区:虽 然越南产区今年提前开割半个月左右的时间,但因开割初期,降雨偏少,天胶产出较少,越南多数橡胶加工厂存有一定库存,开工相对缓慢。进入5月份后,胡志明 等地迎来几波降雨,胶水产出已较为顺畅,收购价格在29000越南盾/吨左右,预计工厂将于5月中旬全部开工,目前不少工厂已经开始销售新胶。柬埔寨产区 因近期雨水较多,大部分工厂反应原料收购困难,5月份将向雨季过渡,雨水增多,更利于橡胶树的生长。近年来,因柬埔寨原料收购价格相对更低,不少原料流入 越南境内。

综上,主产区天然橡胶的长势均较好,短期的供应偏紧主要受雨水、胶工短缺等问题影响。若年内无大型天灾,预计天然橡胶的产出情况将颇为乐观。

泰国月度产量

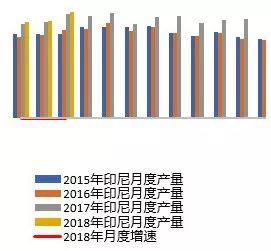

印尼月度产量

印尼月度产量

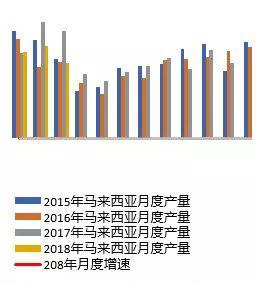

马来西亚月度产量

马来西亚月度产量

越南月度产量

越南月度产量

数据来源:WIND,南证期货

数据来源:WIND,南证期货

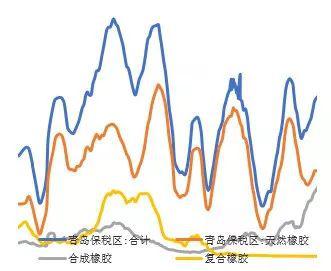

5-6月橡胶集中到岗预期偏多,保税区去库进程或中断

泰国4月份出口至中国约31万吨,占泰国4月总出口量的61.5%左右,这也预示中国未来到港量将会比较集中。据了解泰国1-3月是限制出口后,在4月初泰 国出口手续要审3天,因此企业船期多推迟至4月中旬以后,因此4月份的出口货物基本都出现延迟,特别是5月份船期安排较为集中。根据货物运输及通关时间推 算,理想情况下集中到达中国港口的时间集中在5月份及6月初,青岛港作为天然橡胶的主要接收口岸,届时保税库去库节奏或中断。

截 至5月16日,青岛保税区橡胶总库存17.25万吨(-1.09),已降至一年来低位,跌幅有所放缓。此番库存连续下滑,季节性因素占据了主导。另外,上 期所橡胶总库存47.04万吨(+1.27);其中,注册仓单43.64万吨(+0.01),再破历史峰值。可见,库存压力极其沉重。

保税区库存

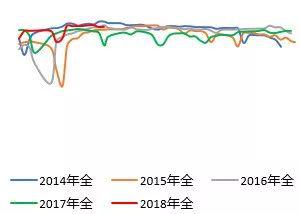

期货库存

期货库存

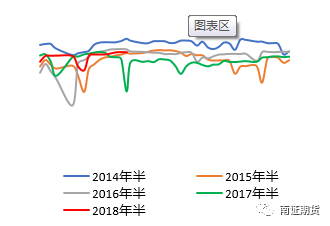

终端需求释放有限

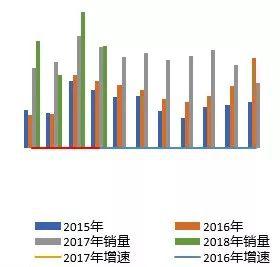

需 求方面,全钢胎开工率78.95%(+0.41%),半钢胎开工率75.56%(+1.54%)。因青岛上合峰会临近,部分轮胎厂出现“赶工潮”。 2018年4月份,我国汽车销量约为231.9万辆,同比上升11.3%。其中,乘用车销量为191.4万辆,同比上升11.2%,商用车销售40.4万 辆,同比上升11.7%。小排量乘用车购置税优惠政策是推高汽车行业16、17年景气的重要因素,刺激政策在提前释放消费需求的同时也透支了未来的部分需 求,政策退出后18年汽车销量增速将面临一定压力。

据 中汽协统计,4月中重卡销量为14.0万辆,同比上升12.2%。轻卡销售17.4万辆,同比上升16.7%。中重卡市场,我们认为随着产能下降和集中度 提升、治超标准统一带来的保有量过剩问题已经出清、狭义社会库存处于极低的水平,未来的销量波动将大幅弱于11-15年,尽管仍有部分环保限行因素的正面 影响,但缺乏整体势带动有限。

全钢胎开工率

半钢胎开工率

半钢胎开工率

重卡销量及增速

重卡销量及增速

数据来源:WIND,南证期货

数据来源:WIND,南证期货

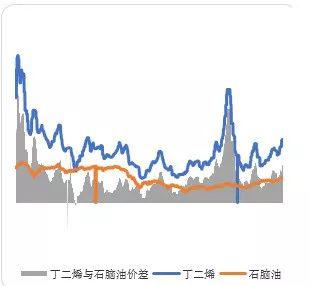

丁二烯两头受堵,震荡偏弱

截 至5月28日,中石化华东销售公司对扬子石化、上海石化和镇海炼化丁二烯供价执行12000元/吨整体库存较上周期继续下降,其中厂家方面,华东部分装置 检修,北方货源流入华东补充,且辽阳石化周内停车、濮阳蓝星有短期停车计划,库存均有明显下降。江阴罐区库存低位,本月到港船货明显减少,罐区库存下降明 显。商家预期6月份在外盘高位影响下,船货到港量或将延续少量。但原油阶段性走软,丁二烯后续缺失成本和需求支持,在低库存背景下,或震荡偏弱。后续一个 阶段,对天胶的价值支持预期有所弱化。

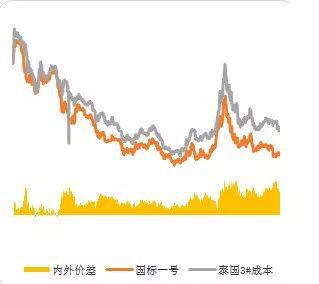

内外价格情况

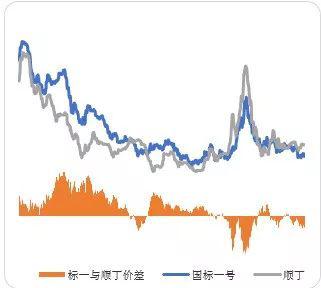

合成胶与天胶价格及价差

合成胶与天胶价格及价差

原料及价差

原料及价差

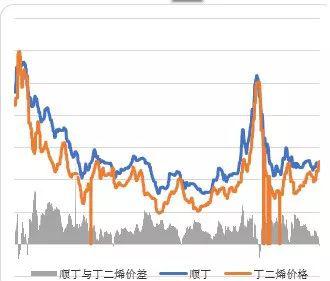

原料与合成胶价差

原料与合成胶价差

数据来源:WIND,南证期货

数据来源:WIND,南证期货

皖公网安备 34011102000225号

皖公网安备 34011102000225号