储备棉竞拍底价迎来本年度最大涨幅 郑棉短期波动加大

2018-05-29 10:09:57 :一德菁英 李晓威天气情况 未来三天北疆以晴或晴间多云天气为主,南疆库尔勒晴有浮尘,其它地区以晴间多云天气为主,气温有所上升。23-25日降雨+大风+降温天气后受灾棉田后期补种的可能性非常小,直接影响收获面积,密切关注此次受灾情况。近日得州西部出现了大范围降雨,但仍没有改变当地极度干旱

天气情况

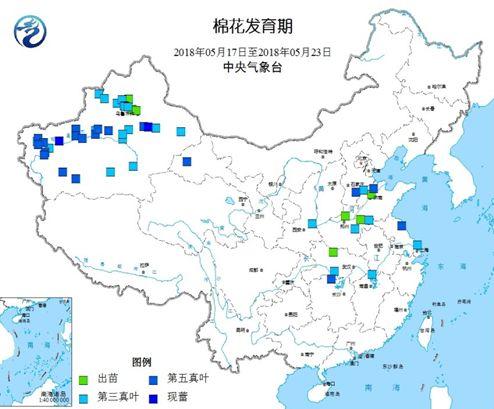

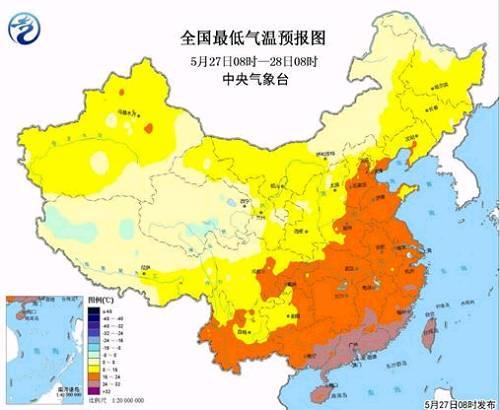

未来三天北疆以晴或晴间多云天气为主,南疆库尔勒晴有浮尘,其它地区以晴间多云天气为主,气温有所上升。23-25日降雨+大风+降温天气后受灾棉田后期补种的可能性非常小,直接影响收获面积,密切关注此次受灾情况。

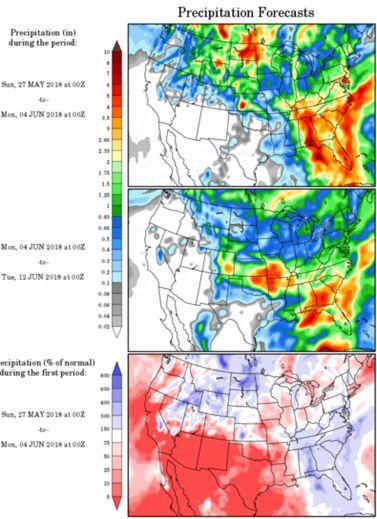

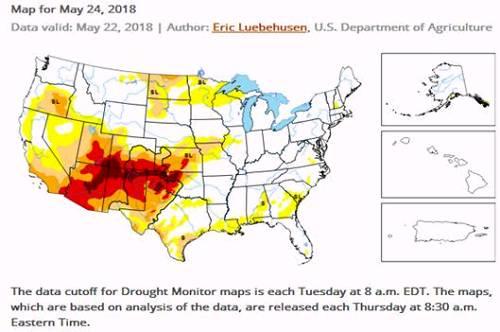

近日得州西部出现了大范围降雨,但仍没有改变当地极度干旱的状态,天气预报显示,拉伯克地区高温将持续至下周,降水概率很小。关注后期降水情况。

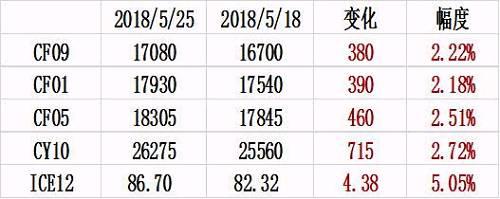

2. 周行情回顾

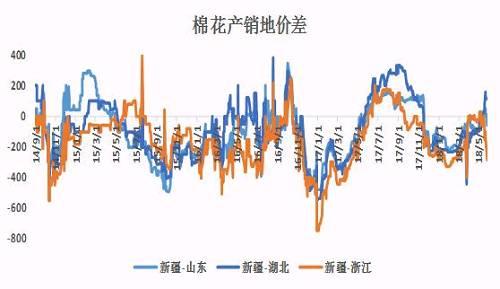

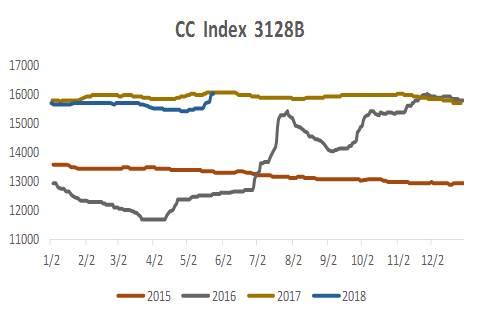

国内:23-25日新疆再次出现大风降雨天气,使国内棉价短暂下调后回归上涨态势,CCIndex3128B指数周涨347元/吨,销区涨幅明显大于产区;下游各支纱线价格均有所较大涨幅;替代品价格走势分化。

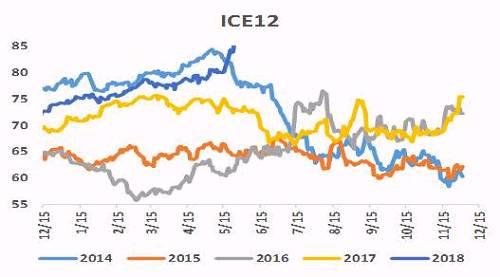

国外:中美两国不利天气消息形成共振,得州干旱天气继续发酵,国际棉价上涨。

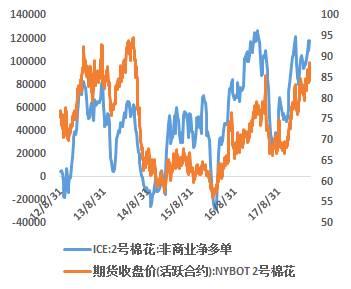

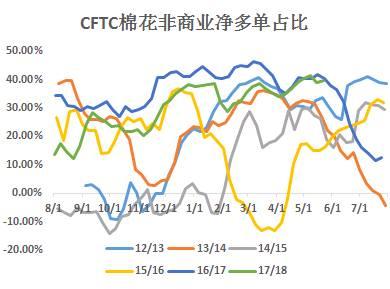

3. CFTC非商业持仓—净多占比短暂回调后增加

截至5月22日当周,CFTC美棉仅期货非商业持仓基金多头132026(+7050)张,空头13632(-1419)张,ICE总持仓297140(+14196)张,净多占比39.84%,占比短暂回调后增加。

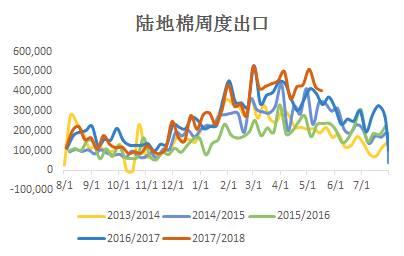

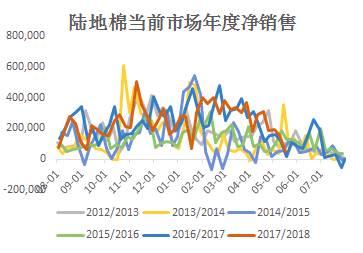

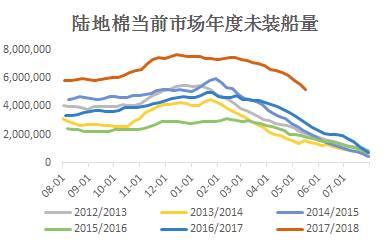

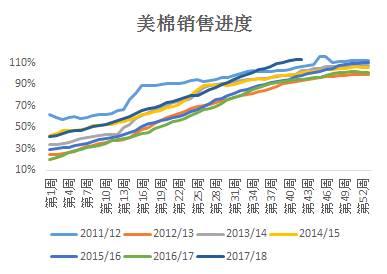

4. 美棉出口销售(单位:包)

截至5月17日当周,美国2017/18年度棉花净出口销售量累计达到382万吨,完成USDA出口预测(5月)的113%,高于五年均值10个百分点;美棉装运量累计达到261万吨,装运率77%,低于5年均值3个百分点。

下一年度签约火爆。

5. 国内新棉销售加快

据对80家大中型棉花加工企业的调查,截至5月25日,全国销售率为75.5%,同比下降12.1个百分点,较过去四年均值减缓7.5个百分点,其中新疆销售77.1%。累计销售皮棉459.7万吨,同比增加15.1 万吨,较过去四年均值减少43.9万吨,其中新疆销售386.7万吨。

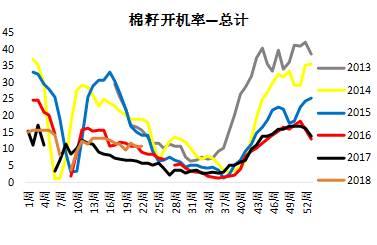

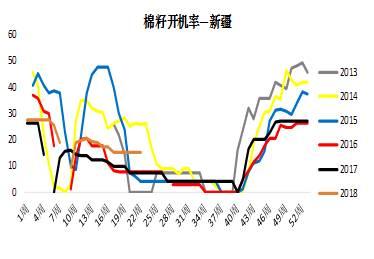

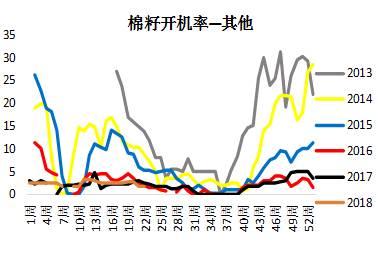

6. 棉籽开机—预计棉油厂开机率整体将呈现下降趋势

5月25日当周,各地棉油厂开机率小幅回升,油厂利润依然有盈利但有所下降,随着后期棉籽资源日益减少,预期国内棉油厂开机率整体将呈现下降趋势。

7. 库存

工业库存增加

2018年4月底全国棉花商业库存287万吨,环比减少36万吨,同比增加100万吨;

2018年4月底全国棉花工业库存70.73万吨,环比增加2.36万吨,同比增加6.86万吨。

仓单加有效预报量持续增加

截至2018年5月25日,郑棉期货市场仓单共计8324张,有效预报1440张,仓单加有效预报折合棉花总量达39万吨,为近5年同期最大值,有79%的仓单加有效预报在内地仓库。

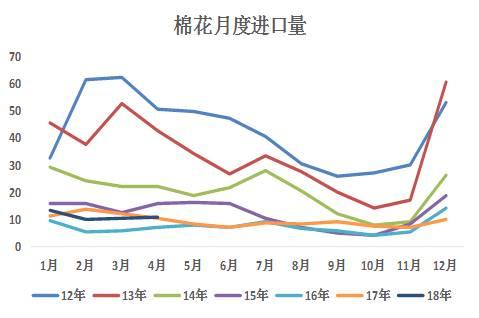

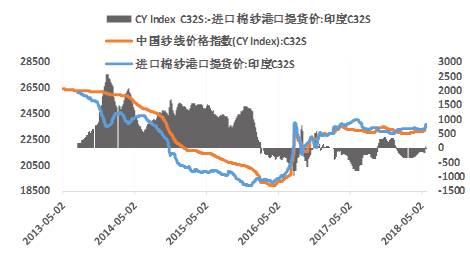

8. 进口

2018年4月中国进口皮棉11万吨,17/18年度前8个月累计进口棉花80万吨。

2018年4月我国进口棉纱线16万吨。

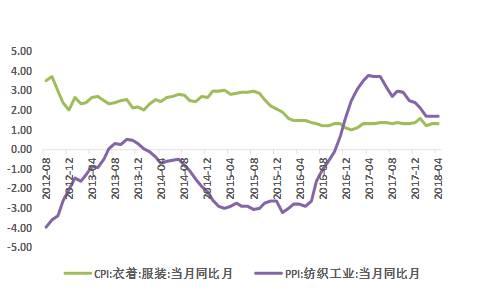

9. 出口—纺织品服装出口有所恢复

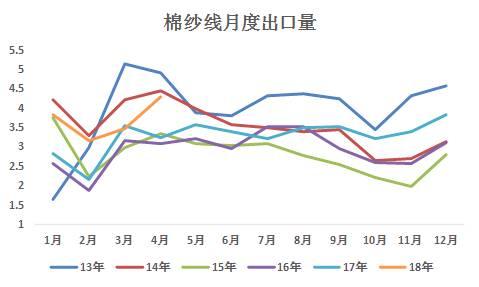

2018年4月,我国出口棉纱4.29万吨,环比增23.6%,同比增32%。

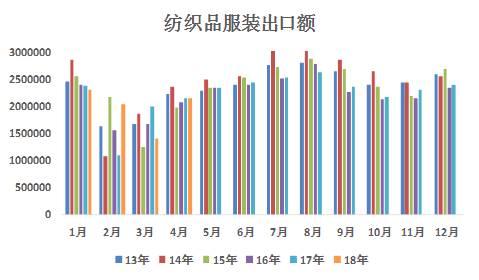

2018年4月,我国出口纺织品服装约214.9亿美元,同比下滑0.6%,环比提高34%。其中出口纺织纱线、织物及制品105.1亿美元,同比提高7.1%,环比提高33.6%;出口服装及衣着附件109.7亿美元,同比下滑7%,环比提高34.5%。

10. 棉纺织行业采购经理人指数

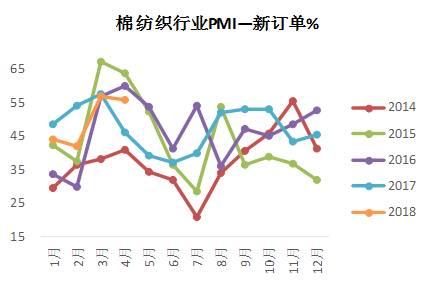

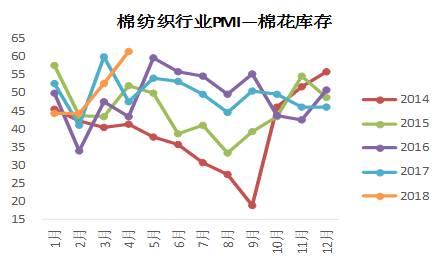

2018 年 4月,中国棉纺织行业采购经理人指数(PMI)为 55.13%,环比减少0.28 个百分点,同比增加6.3个百分点,在50% 枯荣线以上。除了棉花库存指数环比有所增加外,其余指数均有所下降。

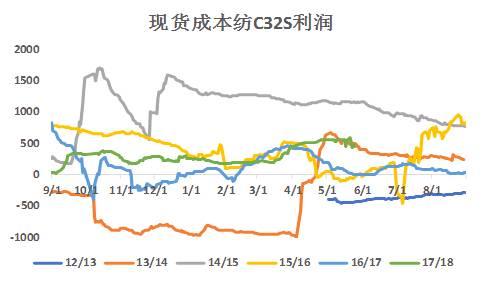

11. 成本和利润

国储棉轮出,有利于下游纺企降低生产成本,当前国内纺企普梳C32S理论生产利润好于前两年,目前位于449元/吨一线,较轮出前明显增加。

上周内、外纱同涨,内外纱价差至13(+9)一线。

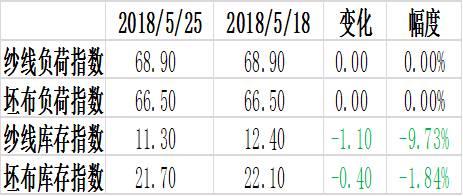

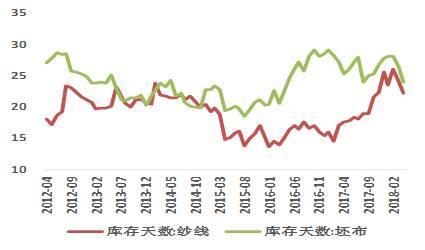

12. 纺织企开工和库存—成品库存继续走低

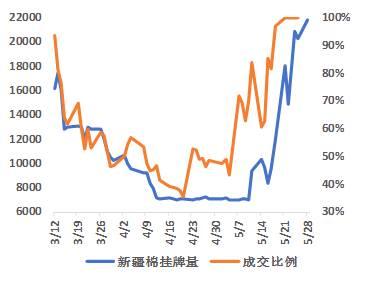

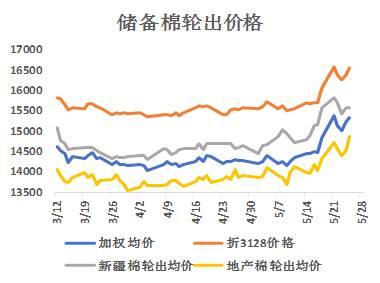

13. 国储棉轮出—新疆棉挂牌量继续增加

近期期货带领现货大幅上涨,国储成交率、价明显回升,国储抢拍现象明显,上周全部100%成交,政策调节市场,增加新疆棉挂牌量,短期增加市场供应,但在国储库存预期不足的前提下,从长期看利多明显,间接拉高了未来5月走强的可能性。

截至5月25日,17/18年储备棉轮出挂牌量共159万吨,累计成交97万吨,其中新疆棉成交55万吨,地产棉 成交42万吨,累计成交率61.23%,预计18年国储成交率相对低点4月或已现。5月28日-6月1日当周标准级储备棉轮出底价为15283(+343)元/吨。

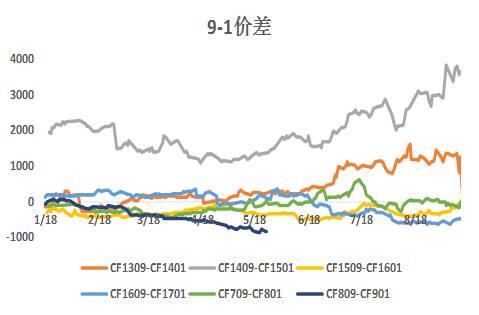

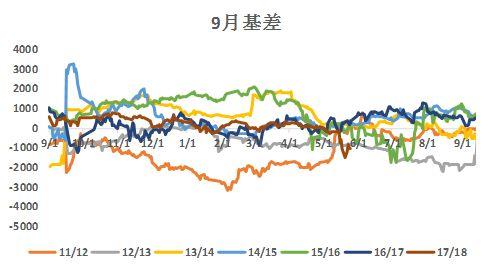

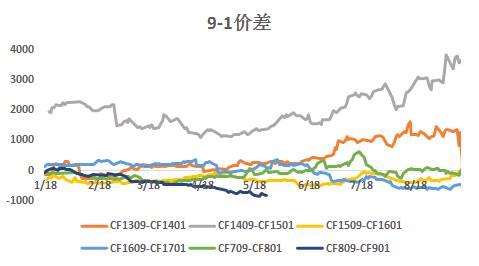

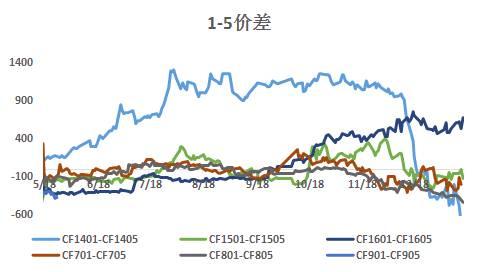

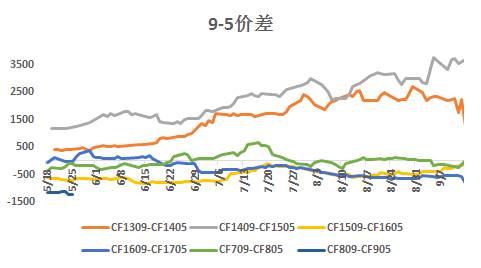

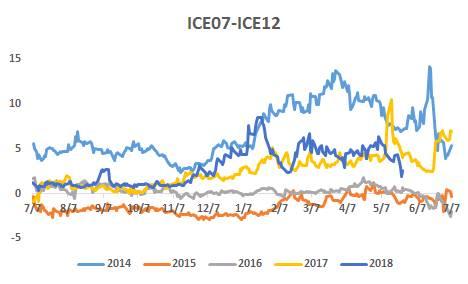

14. 价差发现

15. 全球供需平衡表

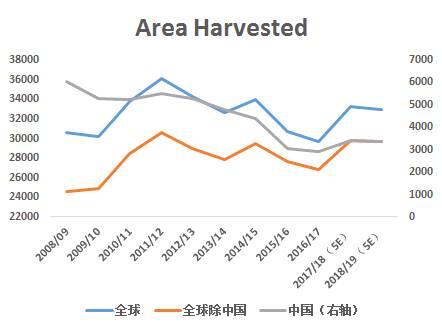

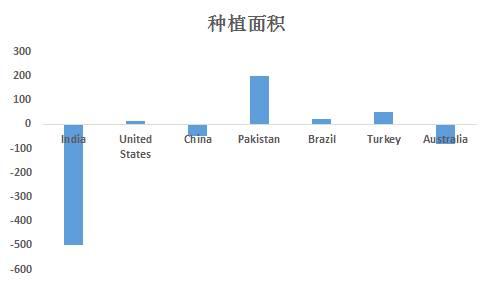

根据USDA5月全球产需预测,2017/18年度全球棉花产量较4月份略有上调,消费量有所增加,期末库存微减。

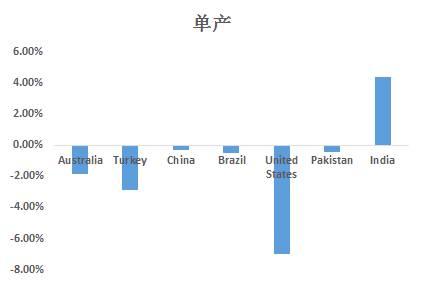

18/19年度首次预估平衡表数据中,对下年度全球单产悲观,预计棉花产量略减,消费量大幅增加,全球期末库存同比减少6%。

预计18/19年度全球消费量2731.1万吨,同比增加102.2万吨,增幅3.9%,近10年,全球棉花产量超过2731万吨的年度仅11/12年度的2778万吨,而该年产量增加主要受种植面积的推动。

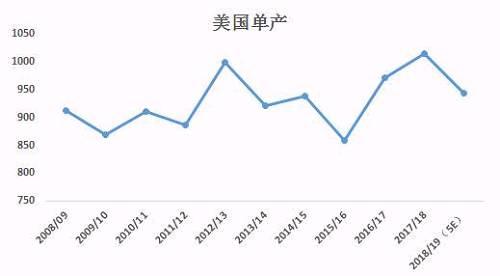

16. 美国供需—多重因素支撑美棉

根据USDA5月全球产需预测,2017/18年度美国产量455.5万吨,较上月调低2.4万吨;出口量337.5万吨,调增10.9万吨;期末库存102.3万吨,调减13.1万吨。

2018/19年度美棉预计收获面积调增0.27%至11130千英亩(4504千公顷),单产调减7%至943公斤/公顷,产量调减31万吨。

截至5月20日当周,17/18年度累计装运量261万吨,离出口目标337.5万吨还差76.5万吨,17/18年度还剩11周,85.5万吨每周装运7万吨左右即可完成USDA5月出口目标,若后期每周装运量维持在9万吨上下,则USDA有望继续调高美棉出口预期。

在目前得州旱情未有明显好转、18/19预期供需偏紧、未点价合约历史高位、美棉需求向好和基金多头持仓等因素影响下,预计短期美棉将继续维持震荡偏强运行。

17.印度供需

CAI棉花5月供需报告和USDA5月月报均维持印度17/18年度供需各项指标不变。

据CCI,截止5月18日,印度本年度印度棉花上市量3154万包(170公斤)折536.3万吨,上市进度87.6%,目前印度棉日上市量已不到1万吨,印-美棉价差已到相对低位。

各机构对印度18/19年棉花播种面积纷纷呈悲观态度:根据印度棉花协会CAI3月预测,18/19年度印度棉花播种面积预计下降12%至1080万公顷;5月USDA新作首份预估18/19年度印度种植面积调减4.07%至1180万公顷。理由主要是北部运河水少、马哈拉施特拉邦和特兰卡纳地区虫害等原因影响导致棉农受益降低,播种意向转移至其他作物。

就目前印度的播种进度来看,北部印度旁遮普邦的棉花播种明显延迟,到5月15日最佳播种期结束时,该邦的植棉面积不到目标(40万公顷)的一半。IMD预计今年印度季风雨略微提前,表明6月至9月的降雨量可能占长期平均水平的97%(LPA),对于印度中部和南部来说,将近70%的棉花面积完全依靠降水提供水源,6月即将进入棉花的适播期。

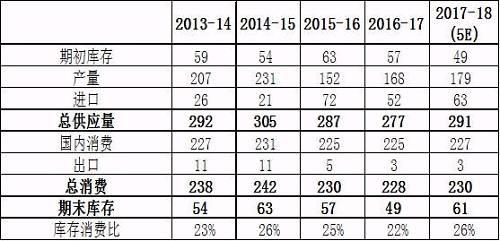

18. 巴基斯坦供需—库存消费比有所回升

19. 我国供需

从中国国内各预测机构的数据来看,农业部和中国棉花网对于18/19年度国内产量预计值在550-585万吨之间,对单产同比下降形成了一致预期。

我们考虑18/19年国储继续轮出150万吨,则国储新疆棉库存不足以支撑18/19年轮出, 18/19年度期末国储还剩余140万吨,市场流通的棉花相对17/18年度在减少,期末库存也达到了近4年的最小值,基本面明显转好。

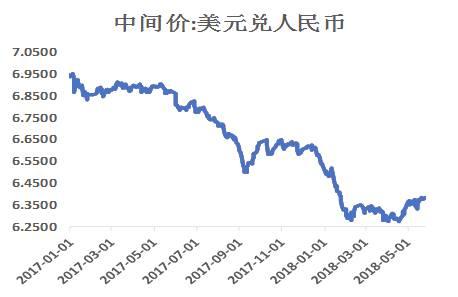

20. 宏观环境

21. 总结

国际方面,美棉出口销售报告数据向好,17/18年度棉花未来存在继续上调出口目标的可能。18/19年度全球供需预期趋紧,近期国际市场跟随中国市场提前进入下年度预期行情,市场对种植季天气反映较往年更为强烈,目前美国得州地区干旱情况依然较严重;各机构对印度18/19年棉花播种面积纷纷呈悲观态度,印度预计4-6月季风正常,对于印度中部和南部来说,将近70%的棉花面积完全依靠降水提供水源,6月即将进入棉花的适播期,关注后期实际种植面积。

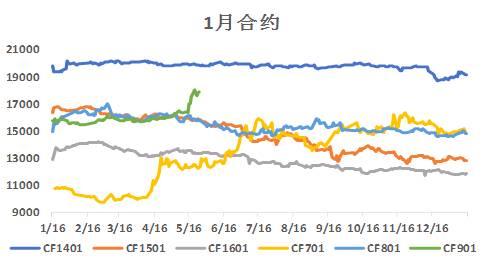

近期期货带领现货大幅上涨,国储成交率、价明显回升,国储抢拍现象明显,上周全部100%成交,政策调节市场,增加新疆棉挂牌量,短期增加市场供应,但在国储库存预期不足的前提下,从长期看利多明显,间接拉高了未来5月走强的可能性,本周储备棉竞拍底价迎来本年度最大涨幅。下游纱线、坯布开机负荷高位企稳,纱线、坯布库存减少至低位,但6月将进入纺织季节性淡季,上周降雨+大风+降温天气棉田受灾面积有限,关注北疆积温情况。预计短期期价波动加大,震荡偏强运行,注意天气和政策性调控风险,中短期在国储棉轮出压力下存在回调需求,01合约在 [16800,17300]区间是难得的买入机会,长线总体向上,可在回调后布局长期多单。

风险上需关注政策性调控风险、18/19年度生产期间的天气。

皖公网安备 34011102000225号

皖公网安备 34011102000225号