豆粕期货基本面技术面分析以及操作策略

2018-03-12 17:13:55 一德菁英汇 戍戊戌上周计划如下,建议在3080-3120建立多单头寸,3030-3080观望,2980-3030买入,2950-2980多买些。点价也是如此。目前看,这个操作有些激进,3080-3120的基础多单被套,但这也是继续分批建立多单的机会,毕竟供应确实是出问题了,在忽略系统性因素干扰的情况下,背靠3000建立多单是理论可行的,因此这周建议在3030-3050继续买现货或点价

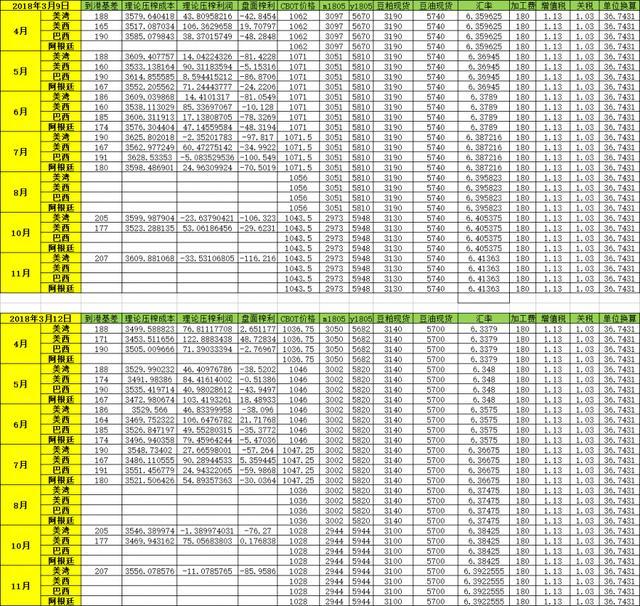

因为USDA报告利多数据提前兑现,报告前后多单获利了结,上周美豆下跌,其中CBOT主力5月合约周内最高价1079.25美分/蒲式耳,最低价为1036.75美分/蒲式耳,周线大阴线。大连豆粕随美盘拉升,M1805周内最高价为3158元/吨,最低价为3078元/吨,周线阴线。现货方面,成交依然不好,市场观望为主,不敢做空,也不敢点价,京津冀鲁现货与盘面价差从70-120元小幅跌至40-100元对应m1805。从笔者自己粗算的榨利表来看,在大豆到港基差持续上涨的背景下,近期榨利优于远期榨利。

技术上,cbot大豆主力合约自最低的944美分附近一路上扬至1080美分附近,在USDA报告前后出现回调,目前已回调至1030-1040美分,正好是黄金分割线的0.618位置,个人认为在没有新的利空因素的情况下,这个支撑是有效的。同美豆一样,大连豆粕本周走低,但走势相对偏强,主力M1805合约在3040-3060元区间暂时稳住,并没有跌至2980-3000元区间,在没有新的炒作素材的情况下,个人认为3050附近是支撑有效的。

基本面上,USDA上周发布的3月大豆供需报告数据显示,美豆期末库存5.55亿蒲式耳,高于上月预期的5.30亿蒲式耳,高于上年的3.02亿朴蒲式耳。阿根廷大豆产量下调至4700万吨,上月预期为5400万吨,上年预期为5780万吨(美豆和巴西大豆产量是微调,对市场影响有限,这里不再赘述)。此报告上调了美豆期末库存,继续下调阿根廷大豆产量,这些在报告发布前市场基本已经交易,数据也符合预期。虽然布宜诺斯艾利斯谷物交易所发布继续下调该国2017/18年度大豆产量调低至4200万吨。但市场并没什么反应,笔者个人认为,如果真的在收割时间出现大雨,那对阿国的大豆产量真是雪上加霜了。毕竟,久旱之后出现大雨,常识上是成立的。当然,如果大雨不出现在3月底至4月的收割时间的话,阿根廷天气的炒作,已经结束。接下来需要关注的是美豆种植面积和美豆产区天气,以及出口需求旺盛与否。

国内情况方面,已知事实是中国2017年总共进口大豆量超过9500万吨,国产大豆产量达到1400万吨,总计10900万吨;而2016年想应数据分别是8300万吨和1200万吨,总计9500万吨。这个数据有两点,其一,说明中国对大豆的需求依旧旺盛,且并没有增速降低的迹象,更没有需求减少的迹象。其二,中国对大豆的需求数量级改变,由千万吨级别变成亿吨级别,个人以为起码心理格局上中国对大豆的需求上了一个新的台阶。在供应不出问题的情况下还好,但供应出问题的话,对于一亿吨需求的中国来说,就是会非常被动。细节上,上周河北和山东豆粕库存总计约12.5万吨,基本和前周持平,终端市场仍是随用随采的心态,春节前就建立多单的目前在加多或者观望的多,春节后追高的目前在甩货的多。

请点击此处输入图片描述

策略上:上周计划如下,建议在3080-3120建立多单头寸,3030-3080观望,2980-3030买入,2950-2980多买些。点价也是如此。目前看,这个操作有些激进,3080-3120的基础多单被套,但这也是继续分批建立多单的机会,毕竟供应确实是出问题了,在忽略系统性因素干扰的情况下,背靠3000建立多单是理论可行的,因此这周建议在3030-3050继续买现货或点价(均是对应m1805合约)。

此外,目前北方油厂报价6-9月基差是1809+140~200。贸易商报价6-9月基差1809+90~110。说明贸易商和油厂必然有一个是错的,就笔者个人来说,站油厂是毫无疑问的,如果有条件的话,买入6-9约1809+90~100基差之后,在大连盘豆粕上做相同数量的5/9合约的反套,个人以为更为妥当。

此策略是长线的逻辑。风险点是,丰产和国内禽流感导致需求崩盘,以及出现系统性危机。

- 微信客服

- 联系电话

- 座机0551-63423017

- 手机联系微信客服

- 返回顶部

皖公网安备 34011102000225号

皖公网安备 34011102000225号