人民币涨疯了!“热钱”正跑步入中国

2018-02-02 10:14:04 券商中国人民币的“降龙十八涨”,涨的“热钱”心痒痒。按照这套“涨法”,外资“热钱”全年再翻一翻都不一定能打住。但是人民币对美元如此快速升值,优质产品进口价格与一年前比,大幅度下降,国内的厂家做好准备了吗?

人民币涨疯了!

短短一个月里,人民币中间价从6.5左右一度升破6.29关口,涨幅超过3%,创下2015年8月“811”汇改以来新高。如果从去年12月下旬以来这波人民币单边上涨计算,已经累计上涨4%。而2017年全年,人民币升值幅度才为6%。

如此凶猛的涨势,正在让“热钱”跑步进入中国。2017年,外资在债券和股票上,全年外资流入规模为2015年的7倍以上。不少外资投行预计今年外资在国内金融资产上的投入更大。

人民币的“降龙十八涨”,涨的“热钱”心痒痒。按照这套“涨法”,外资“热钱”全年再翻一翻都不一定能打住。但是人民币对美元如此快速升值,优质产品进口价格与一年前比,大幅度下降,国内的厂家做好准备了吗?

过去一年多,人民币升值了6%,而进口增速全年却达到了15.9%,出口增速才7.9%,贸易顺差增速下滑17%。如今,一个月上涨3%,一个半月上涨4%,几乎将出口企业的一半利润吃掉!

众所周知,中美经贸关系已经进入多事之秋,美国税改、对华贸易摩擦、美元贬值等等举措都在为“美国制造”创造条件,从而实现“美国第一”的目标。中国确实“压力山大”,但是,与吸引热钱投入金融资产相比,外资在国内产业投入资金规模更大,更需要其留在国内。

特别是,美国税改之后,美国资金面临回流的巨大压力。人民币升值固然是一种“留钱”的方法。但是,相对于“升值”而言,功夫更在诗外,如何给这些外资创造更好法制和收益环境,才是关键。

人民币涨疯了!

今天下午16:30,在岸人民币兑美元收盘报6.2960,较上一交易日跌40点,盘中一度升破6.29关口,续创2015年8月以来新高至6.2866。人民币兑美元中间价调升294个基点,报6.3045,并创2015年8月11日以来最高,终结两日连贬。

|

此前,1月31日,在岸人民币兑美元16:30收盘报6.2920,创2015年8月以来新高,较上一交易日涨495点,1月累计涨幅达2200点,创1994年汇率并轨以来最大单月涨幅。

这出乎大多数市场参与者的预料,众多机构调整了2018年人民币汇率的走势预测。例如,花旗银行1月23日的报告将人民币汇率浮动区间设定为6.3-6.7。

升值带来“热钱”跑步进入中国

2017年以来,人民币的持续升值和美元的持续贬值,推动海外“热钱”资金流入国内。目前,中美利差仍然高达124bp。

根据央行的统计口径显示,2017年外资增持股票5255亿元、增持债券3462亿元,全年外资流入规模为2015年的7倍以上。而境外机构和个人共增加金融资产12522.57亿元,同比增幅达41.3%。这是三年来境外机构和个人首次增持境内人民币金融资产。

德银估计,2018年流入中国内地债券市场的外资将达7000亿元人民币。市场进一步开放,相对较高的收益率及稳定的人民币汇率是这背后的主因。

|

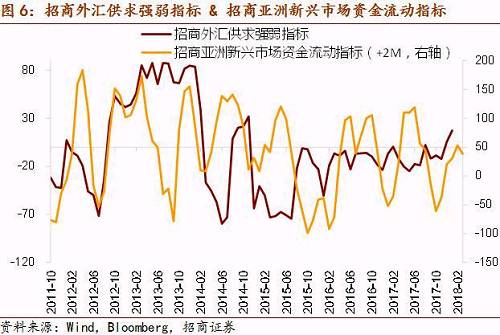

国际资金的流入,使得中国的外汇供需形势逐步好转。根据招商证券的统计显示,招商亚洲新兴市场资金流向指标同样呈现出边际改善的状态。

|

民币1个月上涨3%

出口企业利润减少一半

在一个月人民币对美元升值超过3%,竟然还在央行的容忍范围内?!

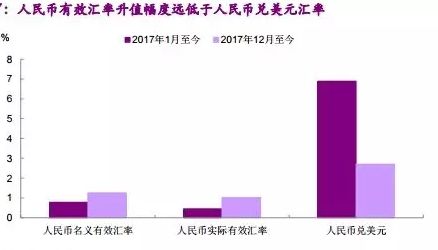

一些人认为,虽然人民币相对于美元升值,但由于欧元、日元也同时升值,所以一篮子货币的变化相对较小。

|

统计显示,CFETS人民币汇率指数在今年1月份上涨了1.02%,远比人民币对美元汇率上涨幅度小。

|

但是,如果仔细分析一下这种说法就是靠不住的,因为对美国的贸易顺差占据了中国全部顺差的几乎2/3,而且在国际贸易当中,美元使用程度更高,由此也可看到人民币对美元大幅升值将给中国贸易带来的巨大冲击。

今年以来人民币汇率势如破竹,从6.5一路快速升值至6.3一线,其表现大幅超出市场预期,汇率连续突破6.5、6.4等重要关口,重回2015年811汇改前的水平,击穿许多企业和金融机构的换汇成本线,这加速了金融机构和企业加快主动结汇的行为,进一步推高人民币汇率。

人民币对美元的快速升值,现在汇率的变化,优质产品进口,价格与一年前比,大幅度下降,国内的厂家做好准备了?

我们来看看,2017年12月的进出口情况就非常明显。

2017年12月份我国进出口总额为4088.9亿美元。

其中出口2317.9亿美元,进口1771亿美元,贸易顺差总额为546.9亿美元。但是,进口增速为15.9%,出口增速为7.9%,进口增速远远高于出口增速。我国的进出口数据已经旗鼓相当。

|

从2017年全年数据来看,人民币升值6%的结果,是进口增速在大大提升,全年达到了15.9%。而出口情况来看,全年增速才7.9%。贸易顺差增速下滑17%。

留住企业还是留住“热钱”?

对出口企业来说,人民币兑美元每一个上浮的数字,都牵动着他们的神经,因为上涨的每个数字,都在实打实地吞噬着企业的利润。打个比方,如果一个企业在去年年初签下了100万美元的订单,经过比较长的生产周期需要在一年后的现在结算,那么当时这笔订单折合成人民币是694.98万人民币,而现在结算只能拿到633.39万人民币。也就是说,这笔100万的订单,一年的时间仅仅因为汇率变化让企业损失掉61.59万元人民币。而这,可能是企业的全部利润。

很多企业都面临类似的困境,因为很多产品生产周期一般都在五六个月,年初签的单子,到交货时,如果汇率上涨百分之三四,企业利润就被吞掉了一半。人民币上涨在1个半月时间就上涨了4%,1个月上涨了3.4%,这意味着企业利润的一半已经消失。按照人民币这个势头涨下去,过完春节之后,出口企业将会发现自己企业的利润已经完全消失。

与出口增速下滑同步的是,中国经常项目盈余持续收窄。统计显示,2017年,中国的经常项目盈余只有1340亿美元,相比较全球经常账户盈余冠军的德国2870亿美元,不到其一半。

不少分析人士指出,由于对外净资产头寸已经好几年没有增长,现在中国外汇供给的增加主要是途径是借入外债和结汇的财务止损。

相对于吸引热钱投入金融资产而言,外资在产业资金规模更大,更需要其留在国内。特别是,美国税改之后,美国资金面临回流的巨大压力,对于中国来说,也是一种考验。当然升值是一种“留钱”的方法。有统计显示,美国标普500成分股的公司尚未汇回的海外利润目前约2.8万亿美元,其中有超过一半在中国。但是,相对于升值形势,如何给这些外资创造更好收益环境,更需要重视。

皖公网安备 34011102000225号

皖公网安备 34011102000225号